「Web3と日本のセキュリティトークンは融合するのか?」レポート|WebX 2025

大型Web3カンファレンス「WebX」では26日、Web3と日本のセキュリティトークンの融合可能性についてパネルディスカッションが行われた。

タイトルは「Web3と日本のセキュリティトークンは融合するのか ~規制の流れと、グローバルの潮流から見る暗号資産と有価証券の関係を読み解く~」。登壇したのは以下のメンバーである。

「WebX」は国内最大手のWeb3メディア「CoinPost」を運営する株式会社CoinPostが企画し、一般社団法人WebX実行委員会が主催するWeb3カンファレンスで、今年は8月25日と26日に「ザ・プリンスパークタワー東京」で開催されている。

モデレーターの朏氏は冒頭、日本のセキュリティトークン市場について「累計発行額は2,230億円程度に達している」と説明。一方で、大阪デジタルエクスチェンジ(ODX)の二次流通市場について「トークンなのにT+2決済で、DVPにもなっていない。トークンの移転は別で、資金の方は銀行振り込み」と課題を指摘した。

また、暗号資産については「国内の取引所での取引は減少してきており、特に海外の方のシェアが大きい。そこに最近またDeFiが出てきている」と市場動向を分析。ステーブルコインについては「国内で発行されることが決まり、もうすでに出てくることが決まっている」と最新の規制動向に言及した。

フランクリン・テンプルトンの湯浅氏は、同社が2021年にアメリカで世界第一号のトークン化MMFを発行した経緯を説明。「弊社のCEOジェニー・ジョンソン氏は、バックオフィスのオペレーションの責任者をしていたというCEOとしては珍しい経歴を持っている。ブロックチェーン技術の将来性に非常に強いポテンシャルを感じていた」と背景を説明した。

湯浅氏によると、当初SECから「オンチェーンでの管理と従来の管理と二重で管理をする必要がある」という指示があったが、約1年の二重管理後「ブロックチェーンの方が正確性と透明性が高いということが実証されて、今ではオンチェーン一本でやっている」という。現在は「アメリカでは8つのパブリックチェーンで販売している」と説明した。

Securitize Japanの小林氏は「RWAトークン化市場は今大体グローバルで270億ドルぐらい、4兆円ぐらいある。年初から大体70%ぐらいボリュームが増えている」と市場規模を説明。特にトークン化MMFについて「75億ドルぐらいの総額がある」と述べた。

小林氏は、ブラックロックのBUIDLについて「2024年3月にローンチしたが、その1年後の現在のトークン化MMFの総額は大体9倍ぐらいになっている」と急成長を強調。成功要因として「T+0で購入・売却ができる」「DVPでステーブルコインでのトランザクションが可能」「配当が毎日支払われる」などの商品性を挙げた。

大和証券の板屋氏は、日本のセキュリティトークン市場について「2020年に金融商品取引法が改正され、セキュリティトークンが定義されて、投資家保護などが明確になったことで参入しやすくなった」と経緯を説明。

板屋氏によると「2023年にはかなり伸びたが、2024年は税制改正の影響で一旦止まった。2025年は8月までの実績で560億円で、このペースで行くと2023年の倍以上の市場に育ってきている」と成長を説明。大和証券では「これまでに10案件、累計で600億円ぐらいの引き受けをした。昨日プレスを出したが、300億円近くの規模のセキュリティトークンの引き受けが完了し、国内では最大規模となっている」と実績を紹介した。

課題として板屋氏は「STO化するアセットの拡大」「セカンダリー市場の活性化」「円建てステーブルコインの活用」「パブリックチェーンの活用」の4つを挙げた。

三井住友信託銀行の米山氏は「ユースケースを考えた時に、MMFトークンとかステーブルコインもそうだと思うが、リアルと接合していくというのがすごく重要なキーポイント」と指摘。

「既存をデジタルに変えただけだと、どうしても限界になってしまう。所詮今の市場全体の規模(パイ)をどう転換するかという話」と述べ、「セキュリティトークンやMMFトークン、ステーブルコインはリアルとの接合によって新たなパイが生まれ、それが担保となって信用が付与されることによって次の信用創造の種になる」と展望を語った。

米山氏は「いきなり全てフルバーチャルということはあり得ないので、どこでリアルと接点を持たせていくのか、今の実際の経済の循環とどう上手くこれを接合していくのか」が重要だと強調した。

湯浅氏は、フランクリン・テンプルトンの取り組みとして「ブロックチェーン技術を組み込んだレコードキーピングシステムを運用会社として自社で作っている。有価証券をトークン化するだけじゃなくて、中の取引全てをブロックチェーン、オンチェーン化している」と説明。

特に注目すべき機能として「イントラデイイールド」を紹介。「秒単位まで利回りを付与することができる。6日間5時間3秒保有していたとしたら、その3秒の1秒単位まで利息がもらえる」と説明し、「巨額のお金を動かすヘッジファンドとか、将来的には貿易金融などで取引される機関投資家においては大きな意味を持つ」と述べた。

小林氏は「DeFiに結構使われ始めている。これを担保にして4%くらいの金利を稼いで、さらに色んなDeFiストラテジーではるかに高い利回りを稼ぐ。MMFは今までのベーシックなプロダクトから非常にエキサイティングなプロダクトに変わりつつある」とDeFiとの融合について説明した。

板屋氏は今後の展開について「海外の色々なアセットをトークン化して国内に持ち込める。国内の非常に多くのアセットをグローバルとか海外投資家の方にも提供できる」という2つの方向性を示した。

一方で「国ごとに規制が違う。証券といっても定義が違ったり、税制が違う。投資家への勧誘の要件やマネロンの要件も違う。こういったものをテクノロジーも制度面も一つ一つクリアしながらやっていく」必要があると課題を指摘した。

米山氏は、アメリカの状況について「主たる融資とか貸付の提供者はもう銀行じゃない。いわゆる大手銀行のシェアはもう3割切っている」と説明。「ファンドとかプライベートの人たちの資金が融資をやって、それらがトークン化されてRWAの上に乗って、個人の方々が日本で言うとNISAみたいな形の中で投資をしてお金が回っている」と米国の現状を紹介した。

Bitwise責任者が語る「米国のビットコインETFと既存金融への影響」|WebX2025

WebX 2025でBitwise Asset ManagementとGalaxy Digitalの専門家が米国ビットコインETF承認後の市場変化、規制環境の転換、ステーキング等の次世代機能、日本市場...

「Tokyo Hash」が「HashKey Japan」に社名変更 日本市場での事業拡大を加速

HashKey Group傘下のTokyo Hashが「HashKey Japan」へ社名変更。日本市場を戦略拠点に、取引に加え資産運用やオンチェーン機関サービスへ事業拡大を加速。...

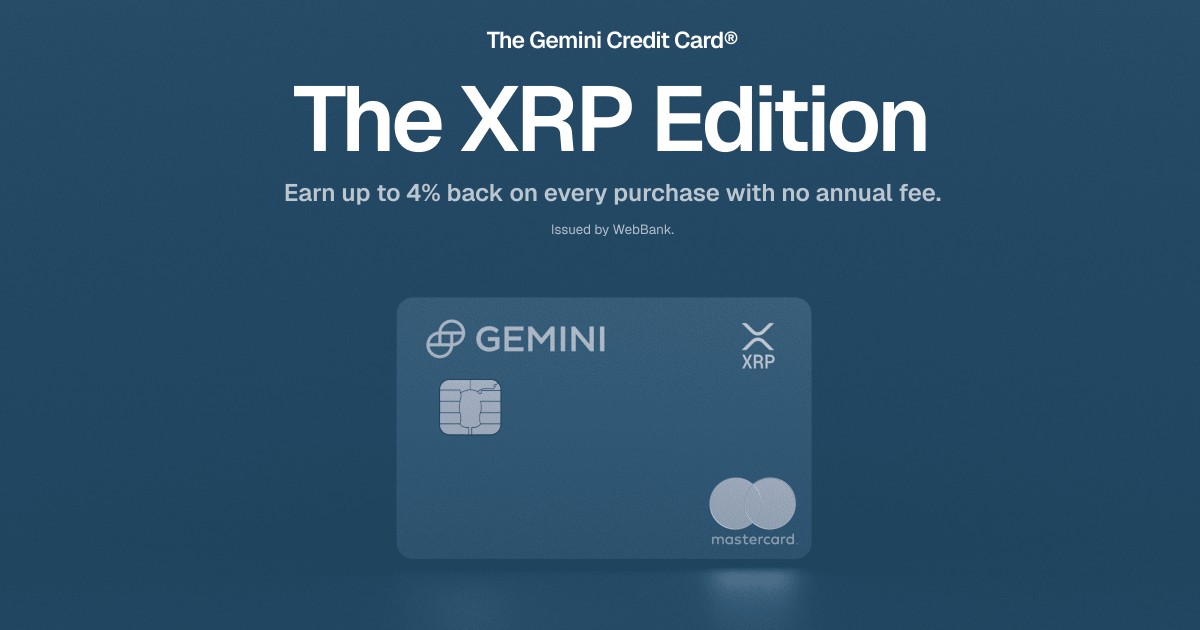

Gemini、XRPクレカ発行でアプリ順位急上昇 コインベースを追い抜く

米取引所GeminiがXRP報酬付きクレジットカードを発表し、AppStoreランキングでコインベースを抜いて11位に浮上した。最大4%のXRPキャッシュバック、年会費無料などの特典で、ユーザーの大き...