世界是金融的,但终究是科技的——区块链或是科技击败金融的终极武器

历史会重复,但不是简单的重复。

2013年,余额宝诞生,当时传统金融机构大呼“狼来了”。基于阿里巴巴对余额宝的技术、用户加持,余额宝在2018年一季度末规模达到了1.99万亿元,投资人4.8亿。这一成长速度动了传统金融的奶酪,任其发展,余额宝将成为一家大型储蓄银行。

随后,监管机构连续五次调整持有或交易额度上限,从100万元降到10万元。受此影响,今年一季度末,余额宝规模几近腰斩缩水至1.04万元。但其用户量却攀升至5.88亿,比2018年一季度末增加了1亿用户。

若不是监管,科技在与金融的竞争中已经占了上风。然而,传统金融依然有拿手绝活——信用,这是科技企业无法比拟的。传统金融的信用来自多方面:品牌信用、牌照信用、业务专业信用、国家赋予的信用等。余额宝之所以被限制,本质是监管部门无法预料任其膨胀后,是否会影响到金融稳定。说到底,是金融信用问题。于是金融机构发现,“狼”其实并没有来,并且自己投身到金融科技的改良浪潮。

但区块链的出现,让信用有了科技的解决方案,至此科技进入金融技术的拼图基本齐备了。

2019年Facebook推出Libra项目,传统金融又喊出“狼来了”,这次可能是真的来了。

技术(算力)赋能金融

科技这匹“狼”和金融第一次碰撞始于上世纪70年代。

2016年7月,KBW纳斯达克金融科技指数在美国正式发布,该指数用来追踪那些利用高科技发行金融产品并在金融服务方面具有较强影响力的公司的表现。

这一指数有49家成份股,如果剔除掉后来用科技武装自己的金融企业,Visa算得上是最早一家原生金融科技公司。Visa的出现背景和信息技术的发展密不可分。

1970年,Visa创始人Dee Hock在特拉华州成立National BankAmericard Inc. (NBI)。1976年BankAmericard更名为Visa。

Visa定义为支付技术公司,致力于帮助消费者、企业、银行和政府使用数字化货币。其用到的技术就是当时正在茁壮成长的计算机和互联网技术。上世纪70年代超大规模集成电路出现,计算机逐步用于商业组织;互联网也在上世纪70年代诞生了主要的标准,跨地域高效通信成为可能。

从下图可以看出,上世纪70年代的Visa办公室,就是一个大机房。

Visa的每一步,其实都有来自传统金融机构的反对声音,比如网络的安全性问题。2007年Visa推出非接触支付Visa payWave的时候,就被质疑用户的信息在“空气中被泄漏”。

但信息技术带来的效率提升着实给金融公司带来了好处。如今,没有哪家金融机构离得开信息技术了。即便在最不确定的投资领域,科技也越来越占上风。

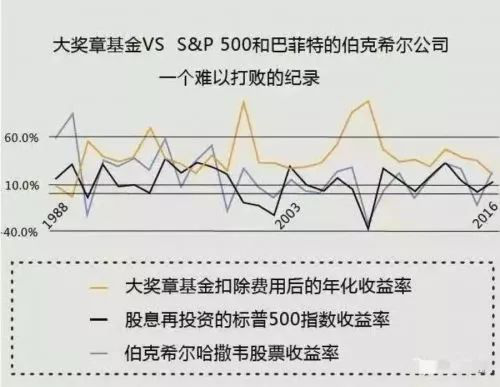

众所周知巴菲特是“股神”,但在科技加持的“大奖章”基金面前,巴菲特表现差一大截。

1988年,“大奖章”基金创始人西蒙斯网罗了一大批数学家、密码学家和高级计算机工程师,创立了量化基金公司——文艺复兴科技。

西蒙斯的头部产品大奖章,自1989年以来其年化复合收益率高达35.6%,大幅领先同期“标普500”20个点,更领先巴菲特的伯克希尔哈撒韦。

但总的来说,在信息技术和金融结合的早期,金融业虽然对信息技术有所担心,但总体乐见技术带来的好处的,以计算机、互联网为代表的新一代信息技术提供大量算力成为金融公司处理复杂数据的工具。

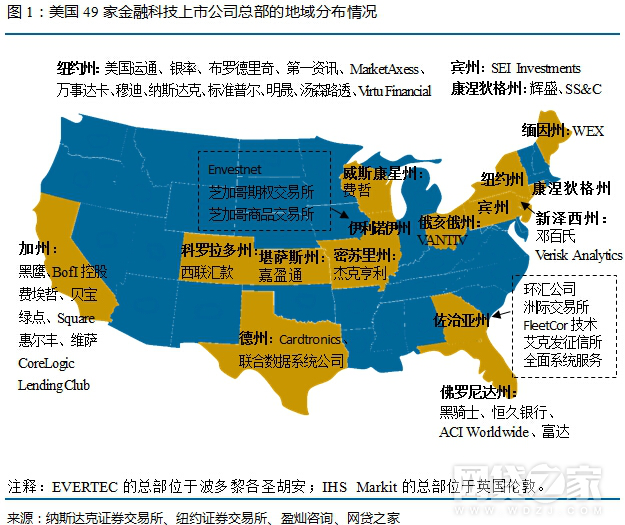

金融科技在此阶段主要是金融公司或者从业者推动,49家金融科技成分股,主要还是分布在传统金融业集中的纽约州、宾州、新泽西州、伊利诺伊州等。

流量(数据)赋能

进入移动互联网时代后,算力对金融业的加持渐渐进入尾声。一方面,摩尔定律衰竭,但个人算力已经非常强大,科技公司可以为个人直接提供金融算力产品,用户不需要去传统的金融机构;另一方面,金融机构发现,在算完自己的数据、市场的数据后,更多的数据已经逐渐流向科技公司。

于是金融与科技的竞合进入第二阶段:科技企业用流量或者用户数据赋能金融。2013年,天弘基金和阿里巴巴合作推出余额宝引爆这一模式。当时,笔者身处这一行业中,传统基金公司面对互联网“野蛮人”几乎无力抵抗,眼睁睁看着天弘基金规模排名从倒数冲到第一。而后,基金公司开始联合腾讯、京东、百度等各类互联网公司,试图实现流量和数据的导入。

于是国内金融+科技加速融合。因为占据流量入口和数据入口,互联网公司此刻是甲方,因此这个阶段提出“互联网金融”的概念。

在2013年前后,互联网金融的主要实体纷纷诞生,2012年诞生宜人贷;2013年诞生众安保险、众筹网;2014年诞生微信支付、微众银行。

值得注意的是,互联网金融阶段,中国互联网公司通过网络效应几乎所向披靡,仅仅网贷在2018年年初贷款余额就1.2万亿元。相比传统金融机构,互联网金融没有门店成本、产品迭代快、洞察人性贪婪。

但大量风险也在累积,随后包括股权众筹、网络借贷、互联网保险都曝出风险敞口,从2015年开始暴雷不断,直至现在。

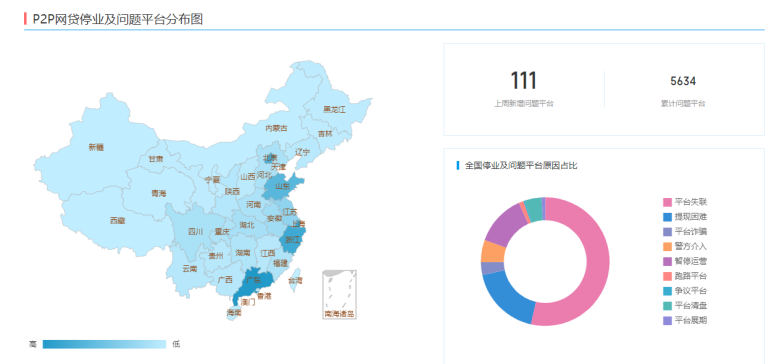

据网贷天眼数据,从2015年开始至2019年6月25日,统计有5634个网贷平台暴雷。

图:网贷暴雷平台数量统计

失联、跑路、展期、涉嫌诈骗等等让投资者对网贷的信任度大幅下降。

图:网贷跑路原因统计

如今,互联网金融平台仍然以每周百家左右企业暴雷的速度衰落。信用在这个时候显得尤为重要。因此互联网金融逐步集中于在互联网界建立了庞大信用的大企业身上。比如腾讯&微信平台、阿里巴巴&支付宝平台以及他们成立的微众银行、众安保险等。

普通用户这才缓过神:快速崛起的互联网金融虽然具有高收益的产品,但也存在高的风险敞口。高风险背后则是缺乏建立信用的能力。凭借高收益带来的用户瞬间瓦解。

传统金融也明白了自己的优势,就是信用以及建立信用的路径。它们开始再次将科技当作自己的工具,于是Fintech(金融科技)应运而生。

传统银行成立的金融科技公司

互链脉搏统计,顺应Fintech这一潮流,国内的传统金融机构基本都成立了金融科技子公司或者金融科技事业部门。

Fintech,金融在前,科技在后,潜台词是金融主导。因为金融业的灵魂——“信用”这盏神灯仍然掌握在传统金融机构手中。传统金融机构的信用建设经历了数千年,形成了各项法律制度、金融制度、国家制度、企业规章制度等,为金融企业信用保驾护航。比如国际间的巴萨尔协议、FATF组织;中国制定的《商业银行法》、《信托法》、《基金法》、《保险法》、《证券法》;央行和商业银行的存款准备金制度、以及各个金融机构设置的风控制度等。

信用也是科技企业通向金融之路的最大门槛。支付宝、微信支付在2014到2018年,经常被监管部门指导、处罚、要求整改,本质是这些科技公司的思维是重用户,轻风险付出的信用建设成本。

信用赋能

在金融和科技相爱相杀中,这两个行业却成为世界的主导者。

2018年,全球市值100强中,科技连续第二年成为前100名企业中市值最大的行业,达到了4.8万亿美元市值。排名第二的行业是金融,市值4.4万亿美元。但是金融入围的公司数量最多,有23家。排名第三的是消费行业,市值达到了2.8万亿美元,距离第一和第二名的距离很大。

更值得注意的是,科技企业市值增幅非常快。从2009到2018年,100强中科技企业总市值增加了433%,同期金融增长222%。

2009-2018年市值100强行业增幅

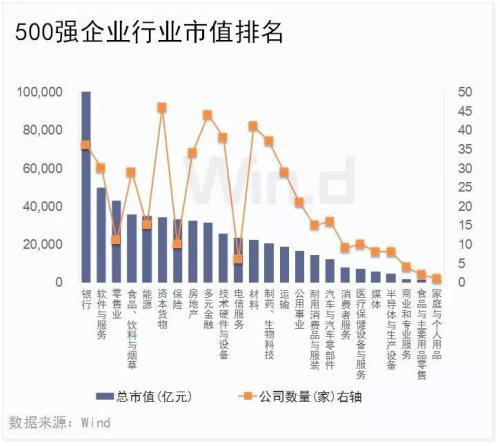

国内的情况也是金融、科技占据鳌头。截至2019年一季度末,中国企业市值500强中,银行业市值占比最高,达18%;其次是软件与服务(科技)占比9%。

无论中外,世界已经被金融、科技两大产业所主导。世界是金融的,也是科技的。

然而从美国经验来看,科技产业超越金融已经发生,Fintech正走向Techfin。

科技进入金融差解决信用这一步——科技企业的金融产品凭什么能让用户、监管、国家长期信任?区块链出现了,金融企业的信用门槛正在崩塌。

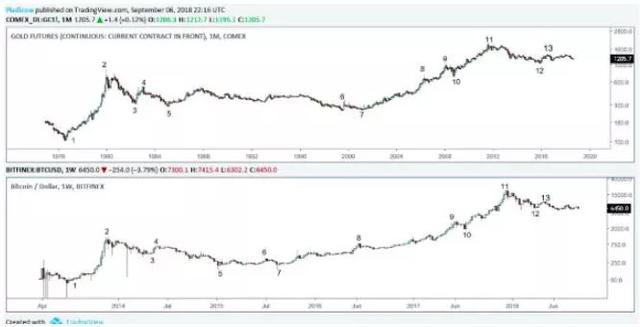

货币是金融信用的集中体现,比如一个国家的金融失去信用,货币会贬值,这是金融危机发生国都会遇到的。2008年,中本聪公布了比特币白皮书,人们越来越发现底层的区块链技术就是一台信任机器。比特币通过分布式计算、共识机制、加密算法等技术建立起来的信用几乎不亚于过去几千年人类对货币信用的“终极幻想”——黄金。

但区块链这个信任机器并不是几年就能建成的,2016年到2019年年初ICO、IEO、IMO等各种乱象,非但没有用区块链建立信用,反而将区块链这一技术带到了近似“诈骗”的沟里。其原因是,一方面区块链技术及配套设施不完善。这期间,区块链这台信任机器的效率不高,链下信息的信任无法建立;另一方面,很多打着区块链名义的项目,并不是要建立信用,而是为了诈骗,甚至压根就没用到区块链;最后,区块链的配套监管制度尚不完善,即便代码可以建立信用,但是监管区块链的代码还没生成。

就连USDT这样挂钩美元的稳定币都公开承认,只有约74%的USDT由现金及等价物支撑。

但Facebook的区块链项目Libra一经推出,让金融业为之震动:它真的用区块链这台信任机器,并且很务实的采用可靠的技术,比如一开始的使用联盟链,采用BFT共识等。有人说Libra就是Q币+支付宝。从使用感受上或许如此,但这只是表象。

Libra因为使用区块链,其交易不需要经过银行等传统金融机构的结算清算,人们对于账簿是信任无疑的。银行等传统金融机构的价值彻底消失。

此外它还叠加了Facebook、Uber、booking这样科技企业的信用;Visa、mastercard、PayPal金融科技企业的信用以及一篮子法币的信用。成功概率大幅增加。

然而,Libra并不是结束,它只是开始。试想,我们购买保险的钱,为什么还需要保险公司提取大量费用用于维系庞大的营销团队;我们的贷款为什么要支付这么高的利率用于金融机构对我们的信用调查;企业上市为什么要支付那么高的投行费用、律师费、会计师费……

Techfin刚刚开始,狼真的来了。

作者:互链脉搏评论员·元尚

本文为【互链脉搏】原创,转载请注明出处!

위믹스3.0 최초의 DAO ‘원더다오’, 노드 카운슬 파트너 합류

위믹스3.0 최초의 DAO ‘원더다오’, 노드 카운슬 파트너 합류 l 탈중앙화 자율조직 형태로 결성…구성원 모두가 위믹스3.0 운영에 참여 가능l 스마트 컨트랙트 기반 모듈화 ...

[주간톡톡] 양의 탈을 쓴 늑대는 양일까? 늑대일까?

주간톡톡은 한주간의 블록체인 소식을 재구성해 독자들과 재미있게 이야기해보는 코너입니다. 이번주는 페이스북의 스테이블 코인 프로젝트 '디엠(Diem)'에 대해 알아보겠습니다. 그럼 ...

IBM, 블록체인 와인 추적 서비스 '빈어슈어(Assure)' 공개

IBM이 재배지부터 매장까지 와인 공급망을 추적할 수 있는 블록체인 기반 플랫폼을 공개했다.10일(현지시간) 발표에 따르면 IBM은 와인 모니터링 업체 e프로브넌스(eProven...