一文全览以太坊生态系统中的DeFi

以太坊可以构建许多不同类型的应用程序。今天,大多数应用程序分为以下几类:DeFi、DEX、游戏、收藏品、市场、供应链、开发工具、ID、治理、基础设施、企业以太坊、预言机、ERC标准。

(以太坊生态一览)

本文为以太坊生态系统之DeFi解读。

前篇我们提及,以比特币为典型代表的区块链1.0被看作是“全球账本”,而以以太坊为代表的区块链2.0则支撑起去中心化应用。以太坊是一个去中心化应用程序的全球开源平台。在以太坊上,可以不受地域限制地通过编写代码管理数字资产、运行程序。

那么用智能合约实现金融会是一种什么形态?去中心化金融(简称“DeFi”)的出现带给了我们真实的体验。

去中心化金融(又称“ DeFi”或“开放式金融”)是指构建开放式金融基础设施的许多分散协议,当前著名的DeFi项目几乎都在以太坊的区块链上进行。这些协议很有价值,因为它们正在创建必要的通道,以使世界上任何拥有Internet连接的人都能够自主访问不受审查的金融服务。可以说本质上,DeFi是基于开放的去中心化平台(诸如以太坊)开发的一系列金融类应用,整个业务流程是链上的交互动作。

在现有系统中,所有金融服务均由中央机构控制。无论是基本的汇款,资产购买还是放贷,你都必须经过中介机构,中介机构会为中介金融交易收取租金。但基于以太坊的金融服务将个人对等连接起来,使他们能够更轻松,更经济地获得基本融资。

那么这一切应该如何实现?其实,金融服务业之所以像今天这样庞大冗长,一个重要原因是数字领域的金融交易不安全。我们没有办法信任我们的在线交易对手,所以我们向执行这种信任的金融机构支付费用。

以太坊则利用了与比特币相同的“数字信任”的原则,并将其应用于智能合约,即在满足某些预定义条件后自动执行业务逻辑的代码片段。

智能合同看起来很像金融合同,因为它们托管资金,并根据特定事件转移资金。该系统具有优越性,因为一旦将编码后的业务逻辑部署到以太坊的主网络上,就不能由中心方操作已编码的业务逻辑。

因此,我们可以说,在以下的特征上,基于区块链的金融服务优于中心化的金融服务:

无需许可:您只需一个互联网连接即可访问这些服务

抵制审查:任何中心化机构都无法撤销交易顺序并关闭服务

无需信任:用户不必信任中央方即可确保交易有效

透明:以太坊等公共区块链是完全透明且可审核的

可编程的:开发人员可以以非常低的成本创建和整合金融服务

效率:开放的金融服务是由代码驱动的,而不是由人驱动的,因此中间商的成本要低得多(如果有的话)

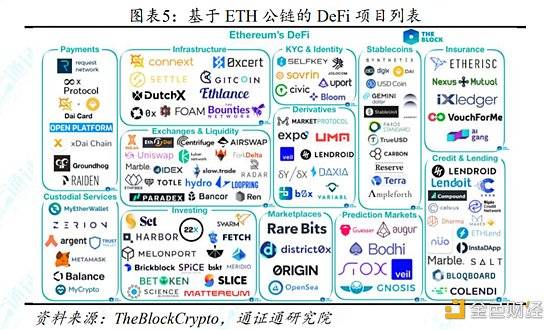

目前DeFi应用一般分为以下几类:

- 稳定币:Dai、GUSD、USDC、TUSD、USDT、Paxos

- 借贷:bzx、Compound、Dharma、dydx、Expo、Fulcrum、Maker、Torque、Nuo Network

- 投资:Bskt、Digix、Set Protocol、Settel、WBTC

- 支付:Burner Wallet、The Dai Card、StablePay

- 保险:Etherisc、Nexus Mutual

- 预测市场:Augur、Gnosis

- 合成资产:Synthetix

- DeFi仪表板:Zapper、Zerion

- 证券代币化:Abacus、Harbor、Polymath、Securitize、Templum

(DeFi应用一般分类)

而在以太坊的DeFi应用占据了整个DeFi生态的大部分。如下图所示:以太坊DeFi应用204个,EOS有22个,BTC有26个。

值得一提的是,此前金色财经就整个DeFi生态进行盘点。下图为整体DeFi生态重点项目,不止于以太坊平台。有兴趣的读者可以扫码阅读。

(金色财经DeFi生态一览图)

本文重点就以太坊生态进行解读,重点盘点其上的DeFi应用。

一、稳定币:Dai、GUSD、USDC、TUSD、USDT、Paxos

比特币、以太坊等主流数字货币都是非稳定币,其币值会随着市场波动不断发生变化。为了与现实世界的连接方便,加密从业者希望创造一种“稳定币”,即拥有相对稳定的价值。

世界上第一个稳定币是Tether在2014年发行的USDT,目前也是稳坐稳定币市场的头把交椅。Tether宣称每发行一个USDT,便向银行中存入1美元,以此锚定美元确保稳定。当然,近年来又出现了诸如Dai、GUSD、USDC、TUSD、Paxos等一系列稳定币。

目前稳定币有三种实现形式,分别是法币储备抵押模式、数字资产抵押模式、和铸币权模式。

法币储备抵押模式:用户持有稳定币实际上是稳定币发信贵公司的借据,中心化的发行公司将自身的资产进行抵押以发行稳定币,每个稳定币都对应其存在与银行的等值资产。典型代表就是USDT。

数字资产抵押模式:在区块链智能合约上抵押数字资产,从而发行锚定法币价格的数字货币。这种模式下,抵押物本身是BTC、ETH等主流数字货币。

铸币权模式:与前两者的抵押模式不同,铸币权模式是算法央行的模式,中心思想是通过算法自动调节市场的代币的供求关系,进而将代币的价格稳定在和法币的固定比例上。

除了耳熟能详的USDT之外,MakerDAO上的稳定币DAI也是典型的代表。MakerDAO上有两种货币,一是稳定币DAI,另一个是管理型货币Maker。DAI是由抵押加密数字资产支撑的数字货币,其价格和美元保持1:1稳定。Maker是以太坊上的智能合约平台,通过抵押债仓、自动化反馈机制和适当的外部激励手段支撑并稳定DAI的价格。

值得一提的是,在合规稳定币方面。2018年9月10日,纽约金融服务部(NYDFS)在官网发布公告,同时授权了数字货币交易所Gemini Trust和区块链初创企业Paxos Trust两家公司各自发行价格稳定、严格、和美元1:1挂钩的加密货币稳定币。随后Gemini Trust推出了GUSD,Paxos推出了PAX稳定币。

二、借贷:bzx、Compound、Dharma、dydx、Expo、Fulcrum、Maker、Torque、Nuo Network

正如前文所言,对比传统的金融世界,DeFi 理念的核心是利用去中心化平台透明可验证的特征,实现各种传统金融基础设施。而借贷,无疑是金融的重要一环。

在过去两年的发展中,已经有一些 DeFi 项目得到比较广泛的认可。

MakerDao 是建立在以太坊智能合约基础设施上,以链上数字资产抵押发行的稳定币并衍生金融体系;Compound是一个开源的的借贷市场,Compound 以算法确定借贷利率,用户通过抵押链上数字资产进行借贷活动;dYdX是一个去中心化的交易平台,同样是基于以太坊的开源协议,可以进行杠杆交易;Uniswap大家很熟悉,开启了流动性挖矿的热潮。一个以资源池支持流动性的去中心化市场,一切交易在以太坊链上完成;bZx是针对去中心化保证金交易的协议,该协议专注于借贷和保证金交易,与另一种流行的DeFi产品dYdX最相似,两种保证金交易协议之间的最大区别是bZx协议有本机代币;Dharma是做加密银行的DeFi项目,本质上是加密钱包,用户通过存入资金,可以获得年化收益。跟普通银行的业务类似,不过它处理的加密资产的银行业务。Expo以 dYdX 协议为基础,最初将支持与 ETH 挂钩的 Short Ethereum,并将增加对其他短期和杠杆资产的支持。Expo 与 dYdX 保证金交易协议集成,允许用户购买、出售、管理保证金通证,大大简化了保证金交易体验;

Fulcrum 建立在 bZx 基础协议之上,最简单、有效的贷款和保证金交易方式。目前,它是首个也是唯一完全无需信任的保证金平台,免授权,免手续费,也无需创建账户。bZx 基础协议由 ZK Labs 进行代码审计;Torque用于以无期限贷款和固定利率借入资产,无需KYC或信用检查,即可获得加密支持的即时贷款;Nuo Network是一个去中心化的债务市场,用户可以通过多种方式与基于以太坊的资产进行交互。 Nuo的贷款产品允许用户向储备池提供资金,并每天赚取利息;Kyber/0x/IDEX均为基于以太坊上的去中心化交易市场,各自在订单集管理,撮合和成交的技术架构上有一定差异;Synthetix则是一个以加密货币为支撑的合成资产平台,打通了用加密货币购买法币、大宗商品、股票、指数等金融衍生品的通道。

三、投资:Bskt、Digix、Set Protocol、Settel、WBTC

Bskt是创建去中心化代币投资组合的智能合约。

Digix由实物黄金支持、发行在以太坊上的DGX代币,其中1 DGX等于1克黄金。

Settle是基于Web的操作系统及仪表板(dashboard)的去中心化金融。

Set Protocol 是基于以太坊 ERC20 标准,以智能合约实现、全额抵押、可兑换、可组合的一揽子代币抽象化为一个代币集合的基础设施服务,使用场景包括数字货币指数基金、交易所交易基金、以及包含多种代币的支付服务。

WBTC为以太坊生态系统带来更大的流动性,包括去中心化交易所(DEX)和金融应用程序。如今,大部分交易量都发生在与比特币的集中交易上。WBTC改变了这一点,将比特币的流动性带入了DEX,并使使用比特币进行代币交易成为可能。

四、支付:Burner Wallet、The Dai Card、StablePay

Burner钱包可在您手机浏览器如Safari中运行,无需下载应用或密钥。Burner 钱包在 POA Network 的 xDai 侧链上运行,因为是 DAI,因此 dApp 可以简单地引用美元金额。此外,区块锁定时间只需 5 秒,且 gas 费用非常便宜且用 DAI 支付。xDai 与 DAI / ETH 之间像地址与地址之间打款一样简单。Burner 钱包,由 Austin Thomas Griffith 开发。初衷是使用类似移动网络浏览器这样无处不在的平台,实现交换像 DAI 这样稳定币的简单方法。使用手机,在 5 秒内通过简单地扫描二维码,将 DAI 发送给另一部手机而不需要下载任何钱包。使用网络浏览器即可实现。因为只考虑到易用性,私钥存在 Cookie 中,没有加密。所以,当你完成交易以后,花费很低的成本,销毁掉。

Dai Card 应用,简单的浏览器托管钱包,允许用户在 Dai 即时、便宜、安全地进行交易。

与借记卡类似,用户通过将 ETH 或 Dai 直接存入他们的 Dai Card 地址,「充值」余额。Dai Card 在支付渠道中运行在以太坊主网上,因此用户资金始终是自我监管的,大大简化了「现金支出」的体验。将 Connext 系统集成到自定义应用中也很简单,只需要基本的 Javascript 知识。StablePay 是针对 DAI 发送、接收与付款的简便方法。

五、保险:Etherisc、Nexus Mutual

Etherisc是一个去中心化的保险协议,共同构建风险转移解决方案,通用的基础架构,产品模板和保险即服务即构成了一个平台,任何人都可以创建自己的保险产品。

Nexus Mutual则允许任何人购买保险的风险分担池,为一种去中心化的保险替代方案,提供智能合约保障。智能合约保险并非传统的保险合同,索赔付款将通过数字通证驱动的经济激励实施,而不是中心化需信任的保险公司。

六、预测市场:Augur、Gnosis

预测市场促进事件衍生产品的交易。它们自1990年代以来就存在,有时也称为信息市场,思想期货和决策市场。参与者使用预测市场推测事件的结果。许多人认为,去中心化预测市场将使我们能够通过降低参与成本,绕过严格的监管并通过使平台在各个地区之间更易于访问而充分利用其全部潜力。

Augur一个基于以太坊的预测市场协议,用户可以用数字货币进行预测和下注,依靠群众的智慧来预判事件的发展结果,可以有效地消除对手方风险和服务器的中心化风险,同时采用加密货币(如比特币)创建出一个全球性的市场。Augur 通过允许任何人在任何时间、任何地方低成本地创建金融衍生品并在其中投机来做到这件事,这样的事在历史上还是第一次。如果说比特币给了我们去中心化的货币,而以太坊带来了去中心化的计算,Augur 将为一个去中心化的金融系统赋能。

Gnosis是在以太坊协议上创建预测市场应用的开放平台。为人们对任何事件的结果预测提供了一个开放平台,大大简化了定制预测市场应用的创建过程。同时,Gnosis 利用区块链信任机器及智能合约自动执行的特点,使玩家可以更加灵活自由的进入预测市场,给预测市场的带来了更加巨大的想象空间。将来,Gnosis 的参与者甚至不需要是自然人。在物联网中,传感器收集的信息也可以被轻易的录入区块链做为信息资产来买卖。

七、合成资产:Synthetix

Synthetix是由加密资产抵押的合成法定货币(Synthetic fiat currencies )。作为稳定币项目Havven诞生,于2018年6月推出了首个与美元挂钩的稳定币。Havven更名为Synthetix,并将其范围扩展到在Mainnet上推出的合成资产平台2018年12月。截至2019年6月,Synthetix平台支持代表法定货币,商品(例如黄金)和加密资产的20多种Synth。股票,指数和其他衍生品有望很快加入。它是支持通过合成反向令牌卖空某些令牌的唯一平台之一,例如iMKR,iXTZ,iBNB,iETH,iBTC。

是一个去中心化的支付网络,被设计用于日常的数字货币消费。Synthetix 网络使用双币系统来降低价格波动。网络交易的手续费被用作抵押品在区块链上发行一种新的有资产背书的稳定代币,Nomin 代币。

八、DeFi仪表板:Zapper、Zerion

Zapper.fi 旨在一个简单的界面中,管理、监视、部署 DeFi 资产和负债。由 DeFiSnap 与 DeFiZap 合并创建。从前的 DeFiZap,旨在提供从以太坊钱包一键式直接访问多个 DeFi 协议。其是一个智能合约系统 Zaps,可在一次交易中跨多个 DeFi 协议部署 ETH 以及即将支持的 DAI。Zaps 将 ETH 注入以太坊之上的 DeFi 协议中,从而促进了用户的广泛采用。

Zerion,在去中心化金融应用间提供基于区块链协议的接口。Zerion 创建了无需信任的银行体系,为所有财务用例提供安全、无缝的访问。Zerion 旨在成为通往去中心化金融世界的门户,基于区块链的 DeFi 去中心化金融协议,在 0x、Uniswap、Kyber、Compound、MakerDao 等应用上均可使用。

九、证券代币化:Abacus、Harbor、Polymath、Securitize、Templum

Polymath旨在以代币形式将合规证券带入以太坊。Polymath Network是创建证券代币化的平台。Polymath 用区块链协助用户完成复杂的证券交易法律流程,同时提供完整的透明度和更高的安全性,以及使用智能合约审计交易的更有效方式。该系统旨在为加密证券代币带来非常需要的监管,以完全革命化的方式。

Harbor是“一站式”证券数字化平台。此外,在 Templum 平台,既可以发行证券型代币,也可以由发币方及投资者进行二级市场投资。与其它解决方案一样,Templum 内置了 AML/KYC 认证服务,以保障该平台符合监管规定。

위믹스3.0 최초의 DAO ‘원더다오’, 노드 카운슬 파트너 합류

위믹스3.0 최초의 DAO ‘원더다오’, 노드 카운슬 파트너 합류 l 탈중앙화 자율조직 형태로 결성…구성원 모두가 위믹스3.0 운영에 참여 가능l 스마트 컨트랙트 기반 모듈화 ...

[주간톡톡] 양의 탈을 쓴 늑대는 양일까? 늑대일까?

주간톡톡은 한주간의 블록체인 소식을 재구성해 독자들과 재미있게 이야기해보는 코너입니다. 이번주는 페이스북의 스테이블 코인 프로젝트 '디엠(Diem)'에 대해 알아보겠습니다. 그럼 ...

IBM, 블록체인 와인 추적 서비스 '빈어슈어(Assure)' 공개

IBM이 재배지부터 매장까지 와인 공급망을 추적할 수 있는 블록체인 기반 플랫폼을 공개했다.10일(현지시간) 발표에 따르면 IBM은 와인 모니터링 업체 e프로브넌스(eProven...