巴比特首发 | 加密市场黑天鹅事件推演框架(上)

原文标题: 《加密市场黑天鹅事件推演框架

原文作者:Carrie

本文系Chain Hill Capital Carriey原创发布于巴比特,未经授权严禁转载,授权请联系Chain Hill Capital仟峰资本公众号。

导读

本文分为三部分内容,分上、下两部分连载于巴比特。第一部分论述了直接造成三月份加密市场黑天鹅的外部因素,即积重难返的美股流动性问题;第二部分解析了本次暴跌事件背后更多的市场微观因素,以呈现一个更完整的故事;最后一部分提出了一个适用于当前环境的“加密市场黑天鹅事件推演框架”,并对近期再次发生类似市场崩溃事件可能性影响重大的因素进行了探讨。

注:第一部分内容分析美股市场的系统性和结构性因素,涉及较多传统金融市场的知识,如果读者主要对加密市场感兴趣,可以从第二部分开始阅读。

第一部分:脆弱的美股流动性

货币宽松政策和美股当前的主要市场要素形成了一个市场激励循环,当出现不确定性事件时,每一个环节都造就或加剧了市场流动性的脆弱。美联储在2008年金融危机的时候选择介入,通过货币政策直接干预市场、解决流动性压力,从而开启了十多年的“牛市”。直到新冠疫情打断这场狂欢,曾经的强大动力倒戈相向变成狂暴的反噬,市场瞬间瓦解。这一次,美联储依然选择伸出“援手”解救市场,而新的循环也就此开始......

从2010年的闪崩事件到2018年2月的闪崩事件,再到2020年3月份的四次熔断,美股市场闪崩的发生频率似乎越来越高。然而,与这些危机相伴的却是美股从2010年到2020年长达十年的融涨。

美联储政策显然是这一现象的主导因素。2008年金融危机开始,美联储不断推出量化宽松政策,导致投资者的风险偏好不断增加。而当市场出现压力的时候,投资者普遍寻求去杠杆和降低风险,导致流动性迅速枯竭。

2008年现代历史上最大的全球信贷危机期间,为了稳定市场和经济,美联储和世界各地央行开始了一个实验性的货币宽松政策时代。这些货币政策产生了两个重大影响:(1)通过降低短期利率激励投资者承担更大的风险;(2)通过市场稳定计划提升投资承担风险的信心。

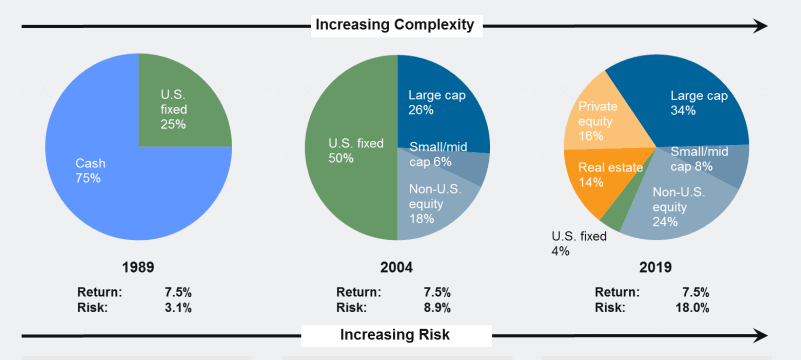

这种货币政策传导通常不通过预期渠道,而是通过引导收益导向的投资者的需求曲线向外移动来影响长期实际利率,从而导致投资者承担更多的利率风险并降低期限溢价。考虑到许多投资者(包括养老基金,捐赠基金,保险公司和个人投资者)拥有固定的美元债务,这种传导的原因就显而易见了。当美国国债无法再达到回报目标时,投资者必须承担增量风险才能寻求更高的回报。在图1中,我们可以看到提供7.5%预期收益率的资产组合随时间的变化。与1989年的投资者相比,寻求7.5%回报率的投资者现在必须承担接近六倍的风险(以标准差衡量)。

图1 数据来源:callan.com

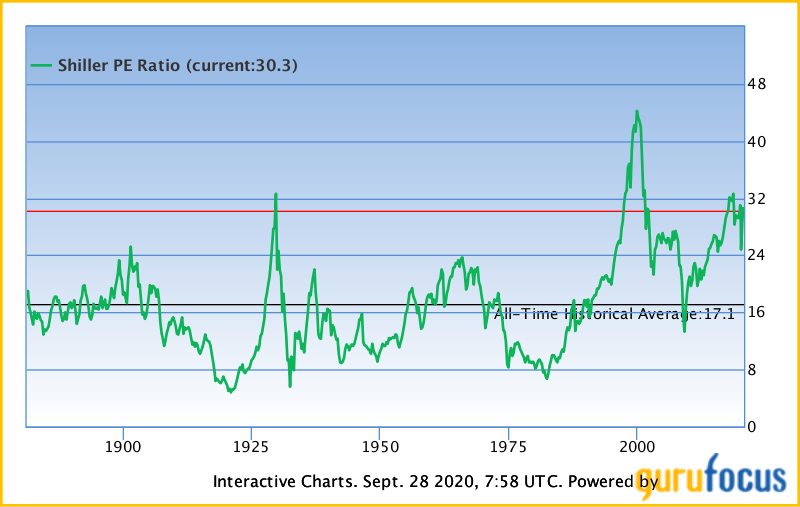

对高风险资产需求的增加会反过来减少风险溢价,抬升资产价格。这一点从美股的估值水平可以看出。2010年到2020年,标普500收益率为191.13%,其Shiller PE指标(按通胀率调整过去十年的股价与利润相比)不断升高,当前为30.25,高于历史均值17.1,已经与大萧条前的历史极值水平相当。

图2 数据来源:gurufocus.com 截至时间2020年9月25日

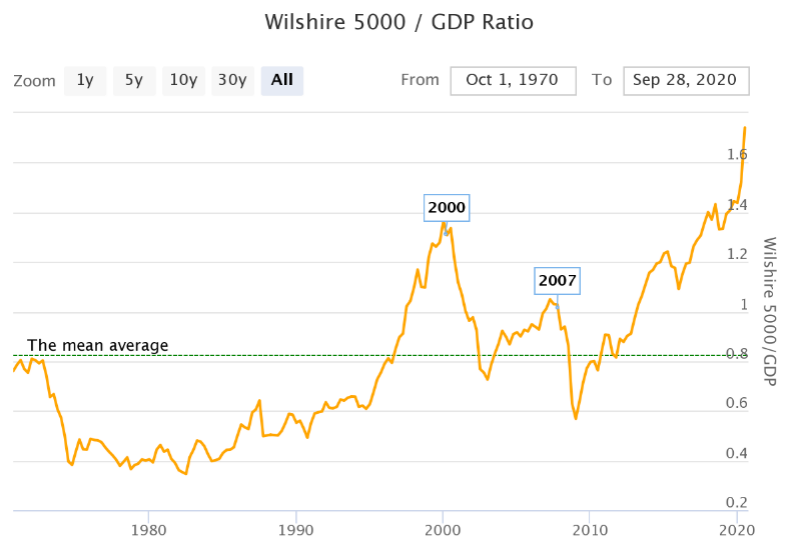

另一个股市长期估值指标是“市值/GDP”,图3展示了Wilshire 5000/GDP 比率。近年来美股的估值水平远高于历史平均水平,并且已经超过2000年和2007年股市泡沫时期。

图3 数据来源:fred.stlouisfed.org 截止时间 2020年9月28日

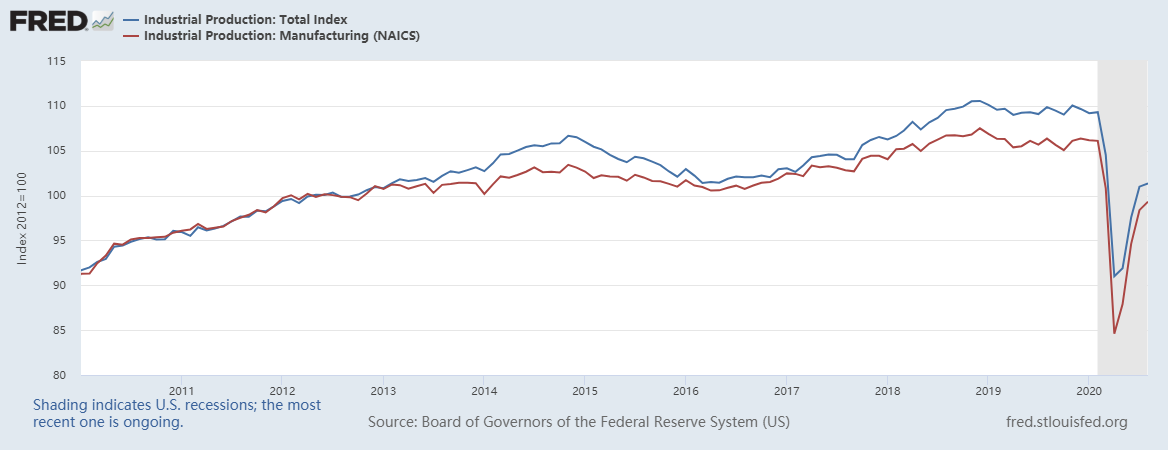

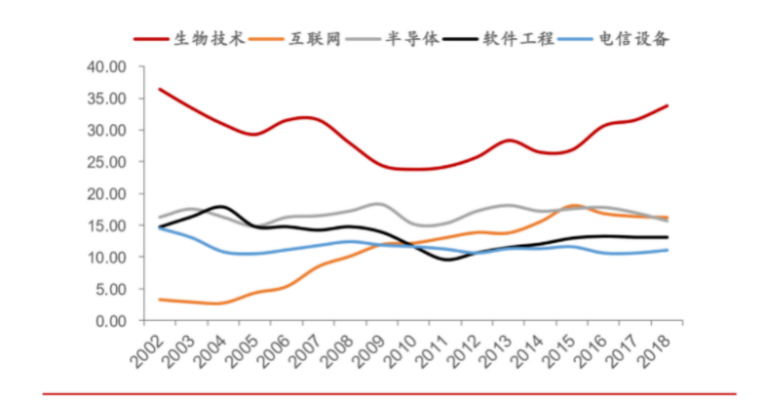

标普500 Shiller PE指标和Wilshire 5000/GDP说明股市估值不断抬高,处于历史高位水平。与此同时,过去十年(截至疫情爆发前),美国工业生产指数及制造业产出指数的增长率分别是18.9%和16.1%。而根据中泰证券研究所的研究,“以研发支出占营收比重衡量的科技投入水平,除了生物技术(33%)研发支出占比保持增长外,包括互联网、半导体(研发占比15%)、软件及消费电子(12%)等在内的行业研发支出占比均没有明显的提升,甚至略微下降。这也表明美股这十年的牛市并非基于制造业或科技等内生增长驱动,而是基于估值推升“。

图4 数据来源:fred.stlouisfed.org 截止时间2020年8月1日

图5 数据来源:中泰证券研究所

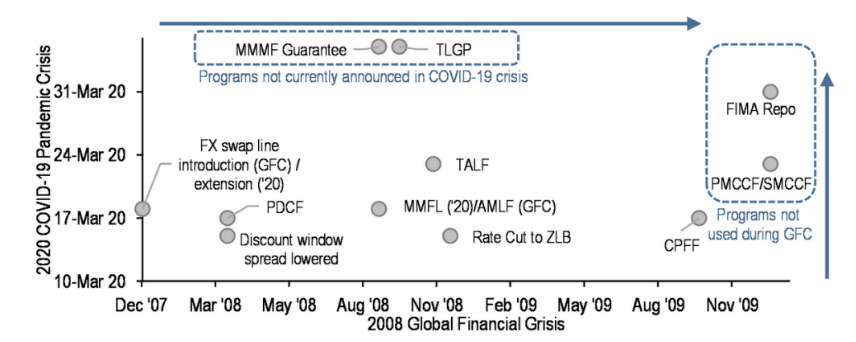

上述证据反映投资者的风险曲线已大大提高了,而这背后的重要推手,除了货币政策引导,还有市场的风险感知,尤其是对美联储愿意充当最后贷款人和支持市场流动性的信心。图6(2008年金融危机与2020年新冠疫情危机期间美联储计划/行动的宣布日期对比)证明了这种信心并非完全没有根据:美联储在2008年花了一年多时间用过的工具在2020年不到一个月时间内被迅速采用。

图6 数据来源:Federal Reserve,J.P. Morgan

美联储的政策可能会彻底扭曲市场,引入新的风险因素。具体来说,投资者增加风险偏好可能导致与市场波动有关的非线性反应,这些非线性反应在市场压力下通常呈顺周期性,即,随着市场波动性的增加和流动性的减少(二者本质上也是同一枚硬币的两面),投资者寻求降低风险,从而给市场价格和流动性带来进一步的压力。这就造成文章开头提及的美股闪崩现象,其共同特征是短时间内流动性深度的迅速降低(订单簿深度大幅减少,买卖差价显著扩大),也就是出现流动性危机。用华尔街现下流行的行业术语"Risk on/risk off"可以简单说明。当市场risk on时,投资者普遍对风险毫无畏惧,大举涌入股票、大宗商品、金融衍生品等风险资产;当市场risk off时,投资者则为了规避风险大量抛售风险资产,并购入美元和国债等安全资产。在"Risk on/risk off"主宰的市场,风险资产的波动具有极高的关联性,市场充满了不确定性。

除了宽松的货币政策外,流动性危机日益频繁的现象还有另外两个促进因素。

(1) 被动投资和指数投资的增长对市场造成一定的扭曲

第一个影响是造成价格动量。首先,主动管理者越来越多地使用指数作为业绩基准。这导致投资者“从表现不佳的基金经理撤资,导致他们出售表现不佳的股票”。相反,“表现出色的经理人会收到资金并增持表现良好的资产”。其次,投资者从主动投资转为被动投资时候的边际买卖也促进了价格动量。

通过观察价值(Value)、动量(Momentum)、大小(size)、 质量(quality)ETF的平均持仓量,可以发现主动型基金基本上都减持标普500指数中的最大市值的那些股票。因此,当市场向被动投资转移时,较小市值的股票将出现边际抛售压力,而大型股票会出现边际购买压力。随着时间的推移持续,这种压力可能导致大市值股票持续跑赢小市值股票。这两个原因造成了价格动量。

这种价格动量可能对市场稳定构成风险。市场参与者集中在convergent(例如价值或均值回归)策略对价格具有稳定作用,因为赢家被出售而输家被购买。而集中在divergent(例如动量或趋势) 策略可能会破坏价格稳定,因为赢家被购买而输家被出售。

被动和指数化策略(包括所谓的“smart beta” ETF)属于divergent策略,因为最近的赢家将占较大比重,而近期的输家将占较小比重。因此,随着从convergent策略转到divergent策略(动量或指数策略)的资金不断增加,头寸将变得更加拥挤,从而对个股和跨部门资产定价产生不稳定的影响。

第二个影响是对市场微观结构的潜在影响。主动型基金管理者的工作是识别他们认为被低估的那些股票,并购买这些股票。而对于被动型基金,交易不是为了发现股票的正确价值,而是为了追踪指数,同时最大程度地减少该交易对市场的影响并尽可能有效地执行交易(保持ETF价格与其资产净值挂钩)。这可能也会对市场产生不稳定的影响。

因为“做市商无法区分由与资产相关的因素引起的价格变动与与资产无关的其他因素”,因此无法及时同步其价格,这可能导致价格进一步扭曲。实际上,被动型基金股东占比较高的股票表现出明显更高的波动性、更高的交易成本、更高的“回报同步性”,以及“未来收益回报”的下降和分析师覆盖率下降,甚至有证据表明ETF甚至可能给市场带来新的噪音来源。在健康的市场环境中,其他参与者会介入并重新定价。

但是,在陷入困境的市场环境中,可能没有足够的流动性(或意愿)介入并纠正这种行为。如果市场由指数交易者主导,而这些交易者无法区分资产价格和其价值,那么问题可能会进一步加剧。

(2) 杠杆加剧了流动性结构失衡

现代市场结构的驱动特征包括电子流动性提供者和高频交易者。高频交易公司通常用很高的杠杆在交易。在当前日益复杂的市场环境中,快速交易可能会导致顺周期螺旋上升的风险,尤其是当市场变得越来越集中在一些大型交易公司中时。因为高频交易依靠杠杆来提供流动性,在波动市场中他们常常由于风险预算约束而不得不减少资本投入,导致可用保证金的顺周期下降。

此外,复杂的衍生品市场及其相关杠杆的增长也致使尾部事件中的流动性需求爆炸性提高,从而进一步加剧了市场压力。当期权市场、杠杆化ETP和反向ETP等市场出现系统性(通常是凸性的)对冲压力时,市场也会出现结构失衡。

因为,对冲(尤其是使用衍生品对冲)通常是一个凸函数,在许多情况下,随着市场下跌,其对流动性要求增加。与此形成对比的是流动性的供给曲线,该曲线相对于市场压力而言是凹入的。因此,市场压力期间,流动性紧缺遇到高流动性需求,市场可能会发生灾难性的不匹配,导致流动性枯竭。

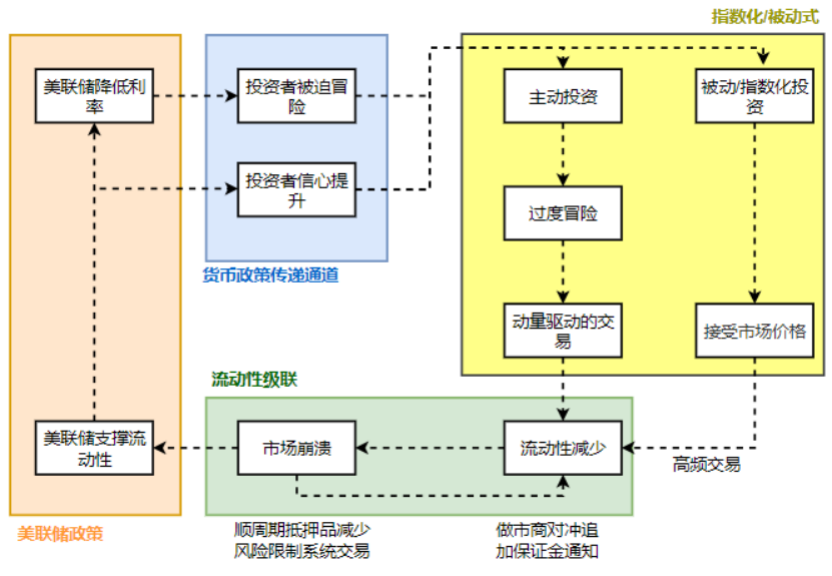

综上所述,宽松的货币政策、被动投资的兴起以及杠杆加剧的流动性结构失衡三者具有共同的潜在风险因素:流动性。当将它们组合在一起时,会形成一种市场激励循环:当市场上发生混乱时,就会产生连锁反应,从而导致整个市场结构的崩溃。

图7总结了三者之间形成的市场激励循环是如何运作的。需要注意的是市场激励循环没有绝对的起点或终点,当出现不确定性事件时,每一个环节都造就或加剧了市场流动性的脆弱。美联储在2008年金融危机的时候选择介入,通过货币政策直接干预市场、解决流动性压力,从而开启了十多年的“牛市”。直到新冠疫情打断这场狂欢,曾经的强大动力倒戈相向变成狂暴的反噬,市场瞬间瓦解。这一次,美联储依然选择伸出“援手”解救市场,而新的循环也就此开始。

图7

第二部分:加密市场黑天鹅事件与其生态和结构

一、 BTC价格相关性的历史

比特币诞生之初的几年,其受众只有很小一部分人群,包括加密朋克,技术开发者,非法交易者,以及自由主义者等。这些受众通常都不是那些在传统市场上赚钱的人。

随着价格不断突破,比特币开始受到部分传统投资人士的关注。例如,加利福尼亚投资公司Social Capital于2013年投资了比特币,并一直持有至今。

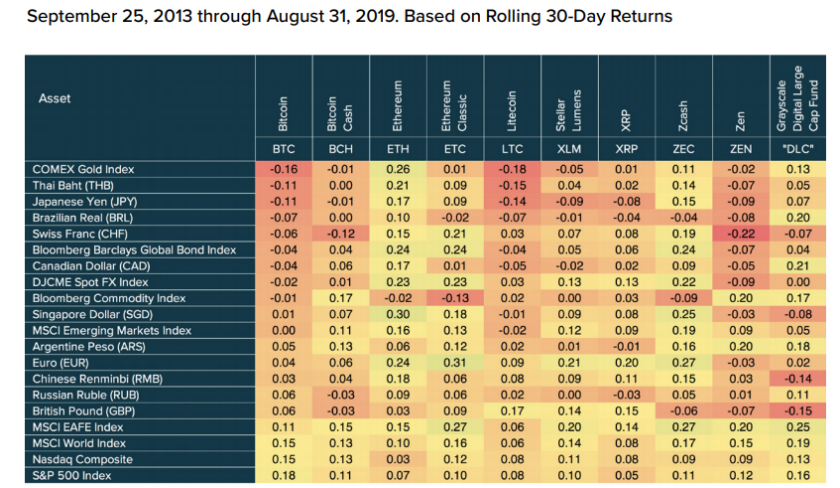

但这种案例在当时极其少数。直到此时,传统市场的投资者和比特币投资者之间仍然存在防火墙。因此,长期以来比特币跟主流金融资产之间的相关性极低。图8展示的从2013年到2019年包括比特币在内的多种加密资产跟黄金、多个国家货币、债券、商品以及股票市场的相关性。总体来看,加密资产跟其他资产类别之间的最大相关性是0.31,最小的相关性是-0.22,平均相关性是0.07。单独来看,比特币其他资产类别之间的最大相关性是0.18,最小的相关性是-0.16,平均相关性是0.01。

图8 数据来源: Grayscale Investments

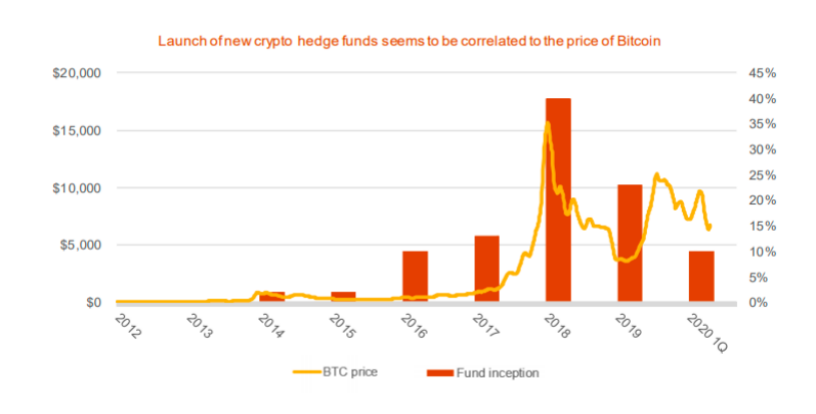

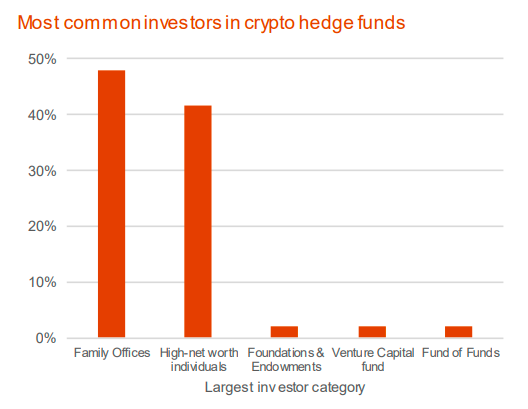

2017年开始,传统市场与比特币的隔离局面出现改变,全球首个受监管的比特币基金正式上线,为机构客户打开了大门;Winklevoss兄弟尝试推出比特币ETF;《华尔街日报》首次将比特币作为一种合法的投资资产,而不是仅仅局限于社会边缘的黑暗事物;CBOE和CME比特币期货上线,机构投资者和传统投资者加入比特币大军......截止2020年第一季度,全球有150支比特币对冲基金(图9),其中63%是2018年以后成立的。这些对冲基金的客户构成中(图10),大约90%是家族办公室(48%)或高净值个人(42%),捐赠基金、VC以及母基金的占比较小。

图9 数据来源: pwc

图10 数据来源: pwc

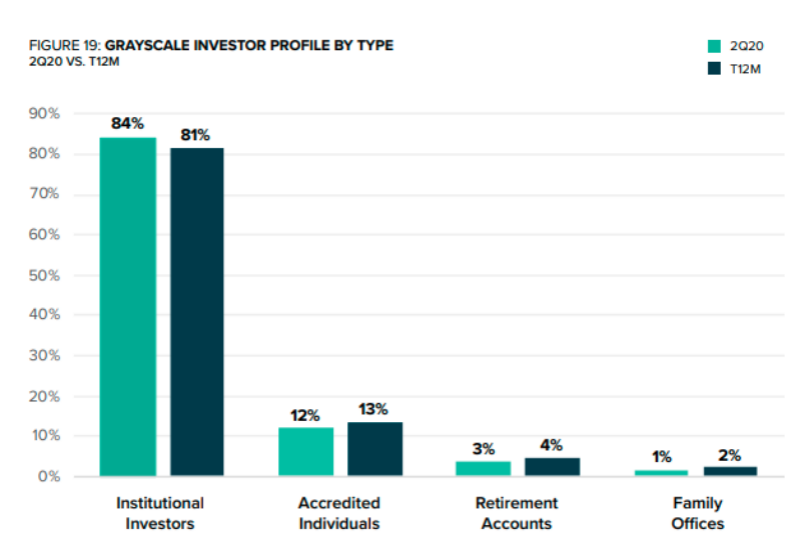

而全球最大的加密资产信托基金灰度投资(管理规模超过50亿美元)的客户中,80%以上是机构投资者(图11)。

图11 数据来源: Grayscale Investments

根据富达投资(Fidelity Investments)2020年6月公布的一项调查显示,36%的大型机构投资者拥有比特币等数字资产;展望未来五年,91%的受访者认为投资组合中至少应该有0.5%的投资敞口分配给数字资产。当越来越多的高净值个人和机构投资者涌向比特币分配风险敞口,传统市场和比特币投资者之间的防火墙被打破。这意味着现在很多在加密资产市场交易的人,也同时在其他市场交易。这种发展是否会导致比特币跟其他资产的关联性变强?

确实,2019年以来,我们似乎越来越多的感受到了比特币跟传统资产的相关性。

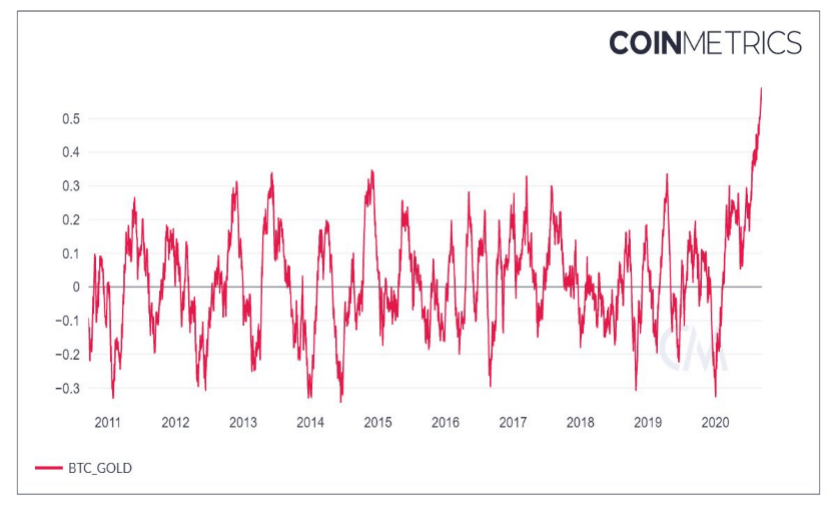

由于美中贸易紧张局势、伊朗矛盾升级以及市场对COVID-19的担忧,比特币和黄金之间相关性似乎在增加(图11)。当前比特币与黄金之间的相关性处于历史高位,这表明比特币可能比以往发挥了更多地避险功能。

图12 数据来源: Coin Metrics

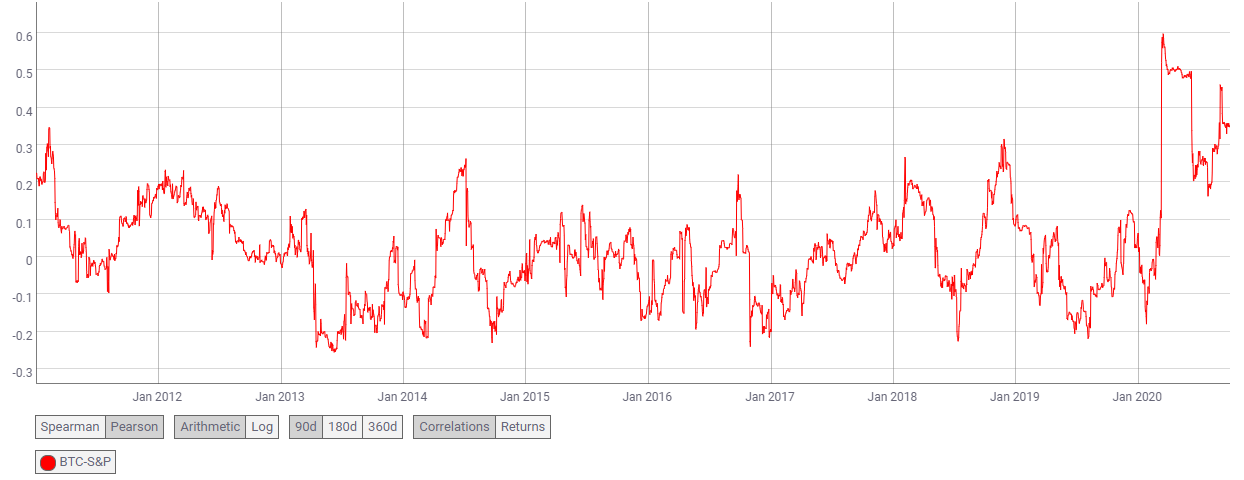

2020年全球新冠疫情爆发后,比特币跟美股市场的相关性飙升至历史高点0.597,此前的高点是0.32。并且三月至今二者相关性一直维持在较高水平。这似乎表明加密市场与传统市场的联系加强,并且对外部事件做出了类似的反应。

图13 数据来源: Coin Metrics

二、 加密市场黑天鹅事件背后更多的故事2020年3月12日,BTC的历史性价格下跌与股票市场自1987年以来最糟糕的一天同时发生,在24小时不到的时间,比特币价格下跌超过50%。

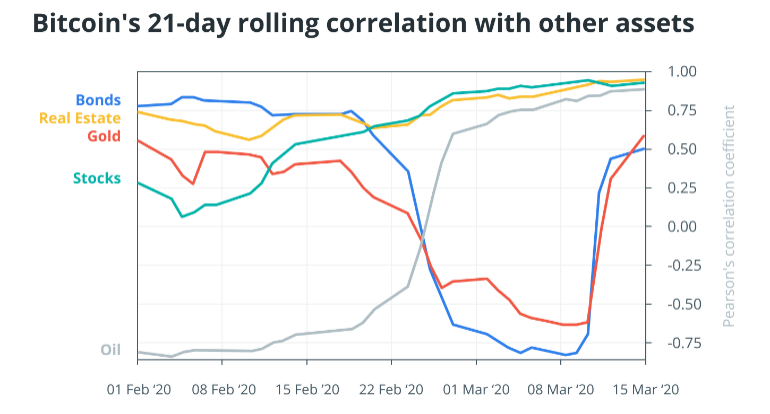

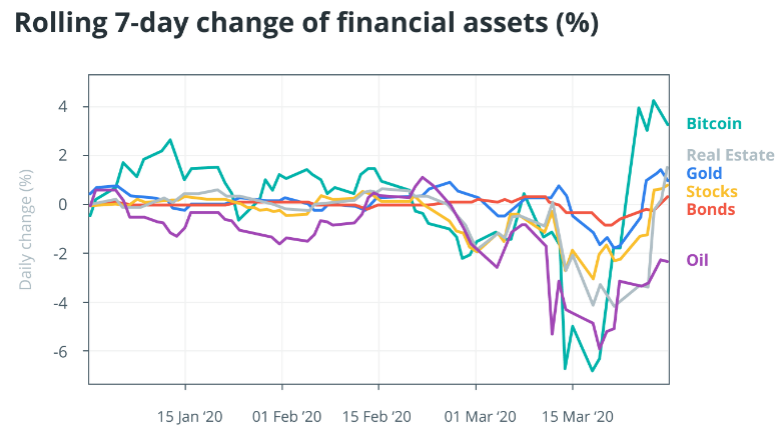

事实上,不仅仅是美股,比特币跟其他资产的相关性也在同一时间飙升(图13)。从图14可以看到各类资产的抛售几乎是同时开始的。这一切其实并不应该让人感到意外,回顾本文第一部分内容,宽松的货币政策、被动投资的兴起以及杠杆的普遍使用组合在一起形成的市场激励循环无限放大了流动性的正向循环。当新冠疫情带来市场恐慌的时候,投资者为了规避风险大量抛售风险资产,市场就产生了连锁反应,从而导致全球市场的崩溃。

简单来说,当时投资者正在清算一切资产以获取美元现金,其中也包括黄金为代表的硬资产。由于比特币和传统市场之间的防火墙已经被打破,越来越多的投资者同时在这两个市场交易,被奉为“数字黄金”的比特币在3月份创纪录的抛售中也难以幸免。更“糟糕”的是,由于加密市场交易限制更少、比任何传统资产都更容易清算,因此比特币是同期价格下跌幅度最大的。

图14 数据来源: cointelegraph.com

图15 数据来源: cointelegraph.com

需要注意的是,相关性仅显示两个市场如何一起移动或分离,但不能解释这种移动。因此,我们需要谨慎对待数据,因为最终这两种资产代表了各自的市场,这些市场的宏观和微观经济因素各不相同。上述流动性危机导致的抛售,并不是加密市场黑色星期四背后完整的故事,下面就让我们来还复盘一下当时市场的真实情况。1. 市场结构崩溃的推波助澜

实际上,加密市场本次暴跌是分两轮进行的,前后大约相隔13个小时。第一轮(3月12日)下跌的幅度大约为27%,如前所述,这轮下跌是由于全球股市抛售环境下的流动性危机造成的;然而第二轮(3月13日)下跌导致比特币在几分钟内再次下跌21%,创下七年以来最大的单日跌幅。对于第二轮下跌,加密资产的市场结构的崩溃有不可推卸的责任。

图16 数据来源: AIcoin

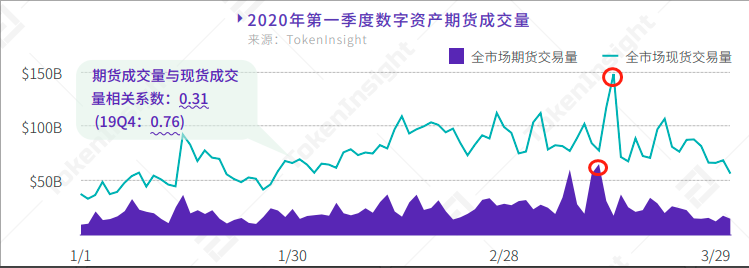

首先,第二轮暴跌是由衍生品市场主导的。根据Tokeninsight数据,2020年3月13日加密资产衍生品市场单日成交量625亿美元,远高于2020年第一季度日均成交量233亿美元,并且高于3月12日第一次暴跌的成交量。同时,2020年3月衍生品市场的成交量高峰先于现货市场(图15);从图15可以看到该现象在图中其他时间也有出现,这表明加密资产期货在本季度具备市场现行指标属性。

图17 数据来源: Tokeninsight

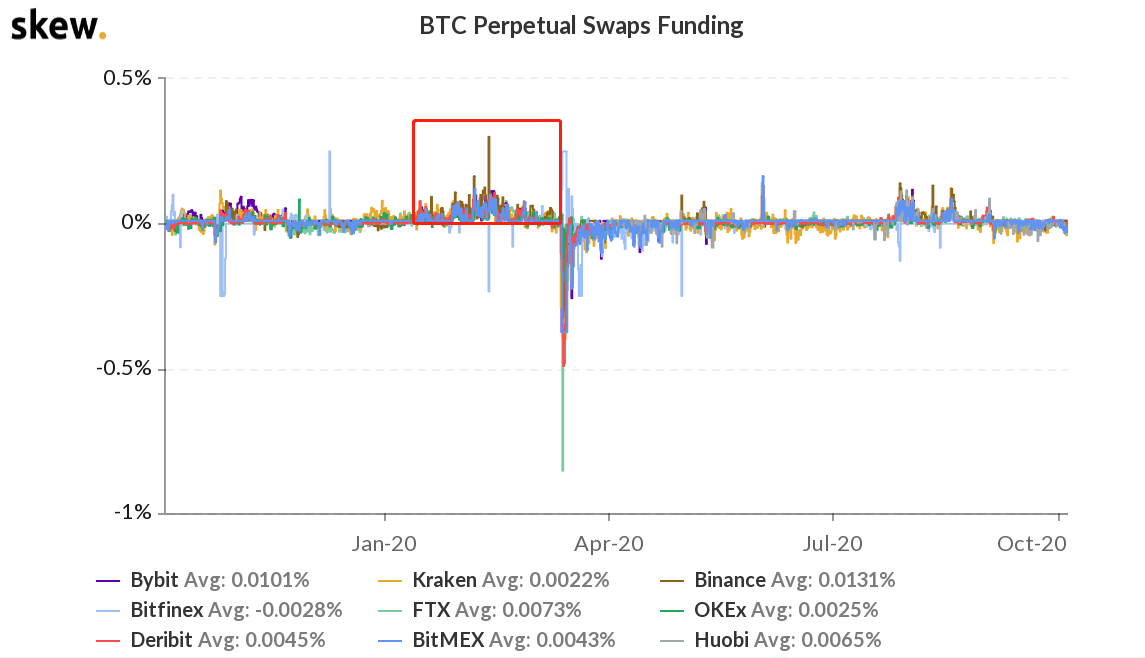

另外,由于对减半行情的期待和炒作,市场上多头情绪强烈,资金费率在3月12日之前的2个月都处于高位,这表明市场上多头的杠杆水平较高,因此市场整体风险水平也较高。

图18 数据来源: Skew.com

然而,由于加密资产衍生品市场特有的反向合约机制以及加密市场的其他特征,导致在312这样的极端行情下,衍生品市场结构崩溃从而引发第二次非理性的下跌。反向合约,也叫作币本位合约,是加密市场才有的一种特殊衍生品合约规则,绝大部分数字货币相关的衍生品都采用了反向合约的设计,包括:反向期货、反向永续、反向期权等。因为反向合约用USD来标识价格,用BTC来结算盈亏。因此,相比传统市场采用的正向合约,反向合约的交易风险更高,波动也更大。

由于反向合约以BTC作为抵押品,因此市场上所有的BTC反向合约多头都被动承担下跌的杠杆。这种情况给做市商造成了风险,因为当BTC价格下跌时,做市商不仅要承担多头合约交易的亏损,还要承受BTC抵押品的亏损。312第一轮下跌时,市场价格日内波动超过30%,低倍杠杆合约也开始被清算。抵押品清算导致价格进一步下跌,这反过来导致更多多头合约被清算,螺旋下跌开启。而此时,很多做市商不愿意再提供流动性,流动性收缩进一步加速了螺旋下跌。当时,全球最大的反向合约交易所BitMEX的订单簿上一度只有约2000万美元的出价,而等待清算的多头头寸超过2亿美元。

BitMEX和现货交易所Coinbase之间的差价也因此一度超过500美元。然而,此时比特币区块链异常拥堵,将比特币充值到交易所可能需要几十分钟个甚至数小时,所以即使存在套利者也无法及时抹平交易所之间的差价。很多市场观点认为,如果不是BitMEX宕机的话,BTC价格可能会短暂跌至0美元。

除了反向合约内在的风险因素和区块链技术局限因素之外,加密资产市场基础设施的不完善也加剧了问题。包括:分布在全球的交易所数量众多且相对割裂;不同交易所的市场机制不统一;没有大宗经纪商可以为交易员提供跨交易所的全仓杠杆账户,导致整个市场的资本成本很高,等等。

2. 长期投资者的信心并没有动摇

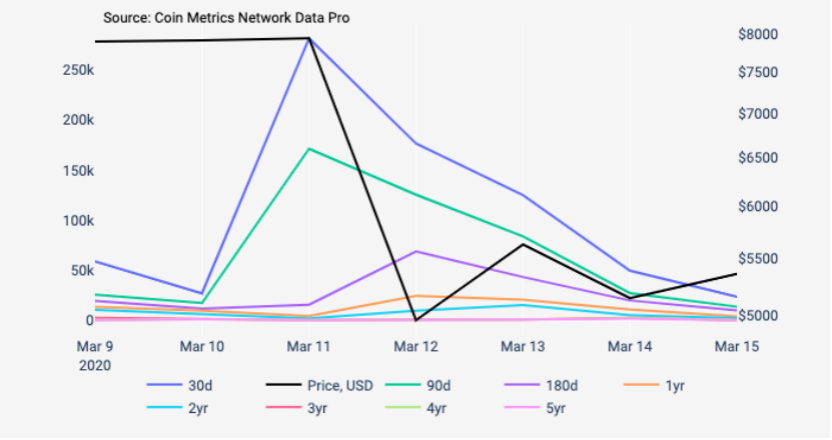

根据Coin Metrics数据,3月12日的抛售主要来自相对短期的交易者(图17),其中,有28.1万枚BTC的持币时间只有30到90天,持币时间1年以上的BTC只有4131枚。一个合理的解释是,这些短期交易者来自传统市场,因此对外部事件做出了类似的反应。

图19 数据来源: Coin Metrics

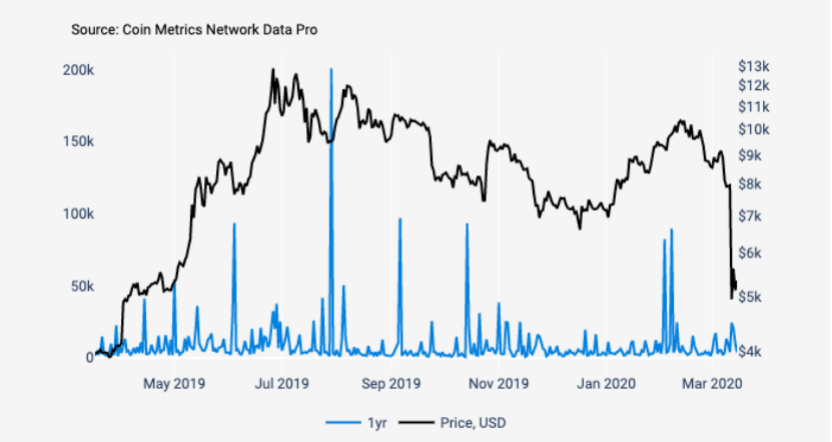

图18展示了持有时间超过一年的比特币的移动情况,可以看到在3月份的市场抛售中,持有时间超过一年的比特币并没有出现异常的移动。因此,我们可以认为比特币长期投资者的信心并没有受到这次全球市场压力的影响。

图20 数据来源: Coin Metrics

综上所述,不可否认加密市场跟传统市场的联系日益紧密,以低相关性著称的加密资产在全球市场崩溃的时候也遭到了抛售,但因此对这个市场失去信心是不公平的。我们需要看到这次市场崩溃背后更全面的原因,以及更完整的故事。以上为《加密市场黑天鹅事件推演框架(上)》,下部分内容见下一篇文章。

위믹스3.0 최초의 DAO ‘원더다오’, 노드 카운슬 파트너 합류

위믹스3.0 최초의 DAO ‘원더다오’, 노드 카운슬 파트너 합류 l 탈중앙화 자율조직 형태로 결성…구성원 모두가 위믹스3.0 운영에 참여 가능l 스마트 컨트랙트 기반 모듈화 ...

[주간톡톡] 양의 탈을 쓴 늑대는 양일까? 늑대일까?

주간톡톡은 한주간의 블록체인 소식을 재구성해 독자들과 재미있게 이야기해보는 코너입니다. 이번주는 페이스북의 스테이블 코인 프로젝트 '디엠(Diem)'에 대해 알아보겠습니다. 그럼 ...

IBM, 블록체인 와인 추적 서비스 '빈어슈어(Assure)' 공개

IBM이 재배지부터 매장까지 와인 공급망을 추적할 수 있는 블록체인 기반 플랫폼을 공개했다.10일(현지시간) 발표에 따르면 IBM은 와인 모니터링 업체 e프로브넌스(eProven...