交易所“种草”DeFi,用户“拔草”需谨慎

文 | Joy 编辑 | Tanya 出品 | PANews

从行为挖矿到收益农耕(Yield Farming),从IC0到ID0,蛰伏两年多的DeFi出乎意料地带来了新玩法,动辄数倍的涨幅,一举引来了牛市。

市场已狂欢两月,如今更需提醒注意深藏的暗雷。合约的漏洞风险不断;去中心化交易所(DEX)上诈骗项目层出不穷;一些想搭上DeFi这趟列车的中心化交易所也因上币过快而忽视了项目严格筛选;项目市值虚高,泡沫破裂而造成用户资产受损….

DeFi的发展似乎已经进入“深水区”,普通投资者“拔草”DeFi更需谨慎选择合适的时机和平台。

DeFi坐上上升“火箭”

2个月前,6月15日,借贷产品Compound开始分发其治理代币COMP,并引入激励计划,出借人和借款人都可以获得代币分配奖励。这样的流动性激励措施受到了市场的追捧,大家为了获取激励,大量存贷。海外社区把这种流动性挖矿称之为Yield Farming收益农耕。

激励之下,当日Compound市值和锁仓额便超过了DeFi老将Maker跃居DeFi市场第一,与此同时DeFi的潘多拉魔盒也被打开。

Compound只是DeFi市场典型应用的一种,用户将可抵押资产放入借贷平台,再用抵押借贷的方式借出其他资产,也可以通过出借资金的方式获得利息收入。DeFi与传统借贷不同,借贷行为均以智能合约的方式自动化完成。

而除了借贷,DeFi还包括自动做市商(AMM)、去中心化交易所(DEX)、去中心化衍生品和保险、预言机(Oracle)以及预测市场。DeFi协议大部分扮演的是一个自动化撮合的角色,例如借贷产品撮合了借贷双方,预言机撮合了价格来源和数据需求方,DEX撮合了交易者和流动性提供者。

实际上,在Compound之前,自动做市商(AMM)项目Balancer自6月1日起向其平台的流动性提供者分发BAL代币。相比此前的持币生息类产品如Staking,用户仅是“种瓜得瓜”,而如今却可以“种瓜得瓜加豆”,在这样的流动性挖矿激励之下,DeFi这把火迅速点燃,随后Curve、Aave、dForce等众多DeFi产品纷纷开展Yield Farming。DeFi项目的总锁仓额从6月推出流动性挖矿后便打破了原来缓慢增长的格局,同坐火箭般,直线上升。

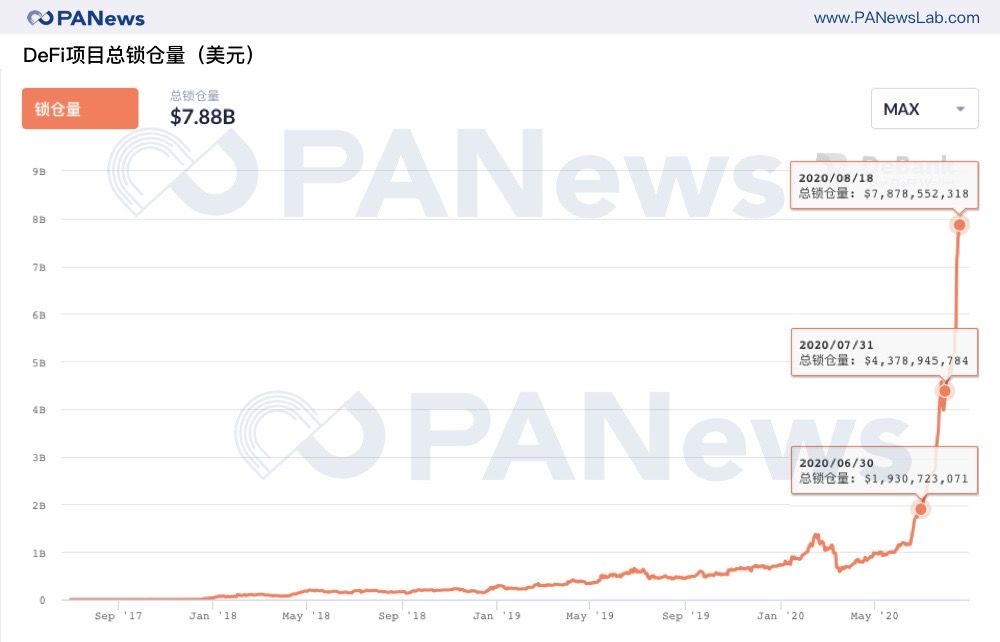

PANews根据DeBank数据统计, 6月30日总锁仓额(TVL)为19亿美元,而一个月之后到7月底总锁仓为43亿美元增长126%,到8月18日仅两周多时间就增长到了78亿美元,增长率达81%。其中Maker、Aave、Curve和Synthetix的锁仓总额都突破了10亿美元。

图:2020年6月以来总锁仓量迅速上升

锁仓量上升的背后其实有大量的“循环抵押”,例如,用户把借出的资产抵押并借出其它资产,并将借出的新资产重新投入到出借池中,以获得更高的收益。所以DeFi高锁仓量背后,实际上参与的资金量并没有那么多。Encode Club创始人Damir Bandalo近日统计了前15个DeFi 协议,实际DeFi总锁仓价值或只有35亿美元,约为市场总锁仓额的一半。

但他也指出,目前,DeFi 中仅3.85%的 ETH 和 0.18%的 BTC被锁仓,这意味着,DeFi市场还有很大的增长空间,这个火箭还能升的更高。

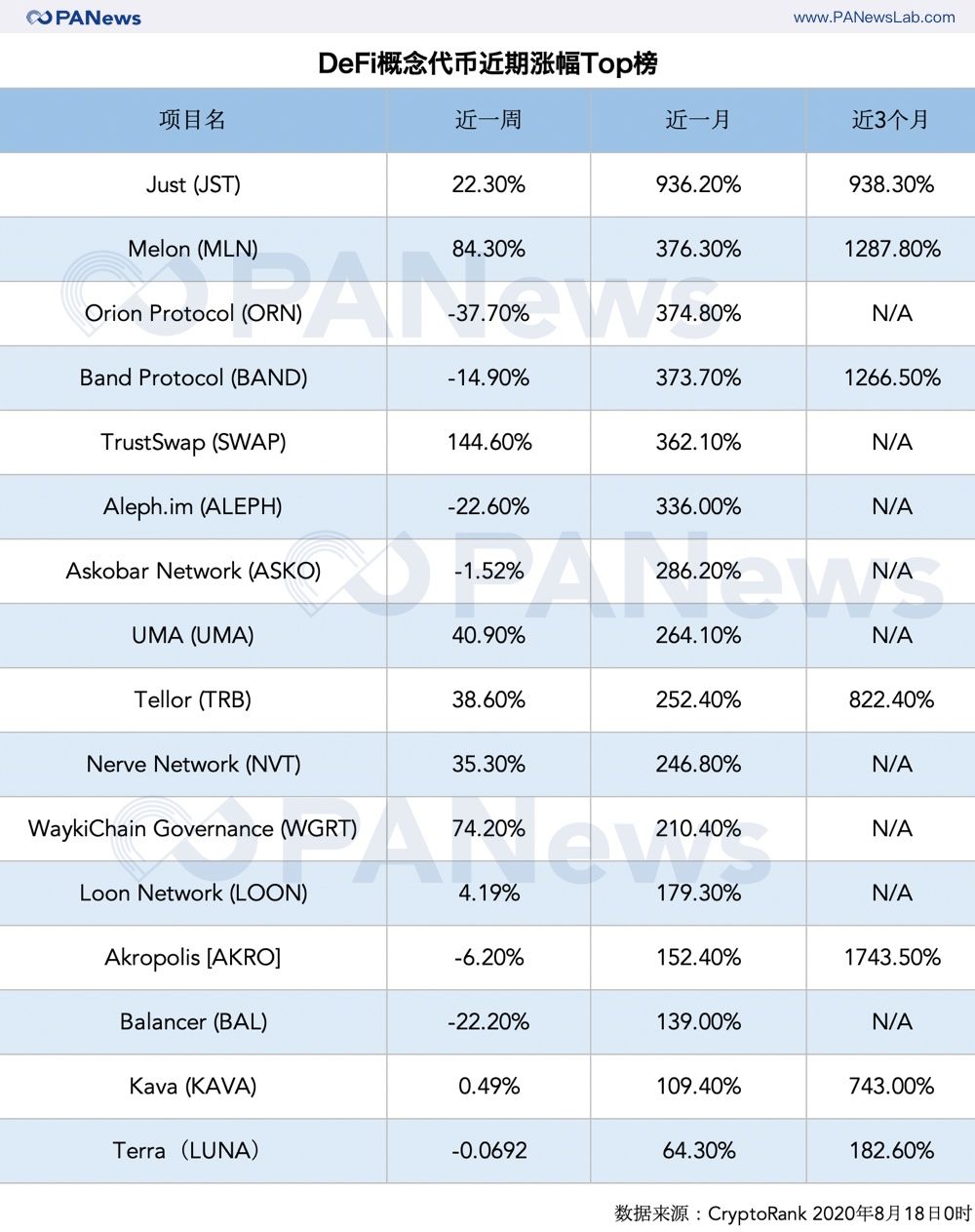

交易所“种草”DeFi加码布局

DeFi锁仓量上升的同时,项目的市值和代币价值也在飞速增长,DeFi类项目近一个月来涨势如虹,截至8月18日,有16个项目近一个月实现了翻倍,涨幅最高的JST近一个月涨幅达到了936%。按近三个月来看,AKRO最高实现了高达1743%的涨幅。最新在库币等交易所上线的DIA,仅14天就上涨312.4%。

预言机概念更是涨势喜人,预言机龙头Chainlink连续爆仓空单一举“杀”入市值前5名,Band近3个月涨幅高达1266%,Tellor近3个月涨幅也高达822%。

造富效应之下,投资者迅速用脚投票加仓DeFi,Chainlink在Coinbase的交易量甚至还一度超过了比特币。交易所们也加快布局DeFi领域,上线DeFi代币,库币等交易所还上线了DeFi交易专区。

PANews根据Coingecko数据统计了在国内知名度较高的交易所上线DeFi代币的情况,目前,Binance、OKEx、库币、Gate以及MXC交易所上线的主流DeFi代币都超过了7个。

除了DeFi龙头,各交易所也在掘金潜力股。以上线了DeFi项目专区的库币为例,专区包含DeFi行情页面专区,DeFi交易市场专区以及DeFi新闻公告专区。目前一共上线了36个交易对,排名前十的DeFi项目上线了7个,并且前面统计的涨幅靠前的项目如JST、ORN等均有上线。此外,DeFi专区还包括今年最高涨幅超过800%的AMPL,今年最高涨幅超过600%的AKRO,以及最高涨幅超过200%的LUNA。近日还最新上线了DIA,仅上线3天便取得86%的涨幅。库币上线的DeFi项目全面覆盖了预言机、质押借贷、去中心交易所、合成资产等各个赛道,满足用户的各类投资需求。

值得一提的是,另一个DeFi项目——流动性聚合协议Orion(ORN)则是通过投票上币的方式上线了库币。7月中旬,库币上线了Chioce投票上币DeFi专场,ORN获胜并上线库币。与此同时,为了支持DeFi项目的链上治理和节点建设,库币的Pool-X平台成为了Orion的核心节点,并提供了ORN的Staking服务。

除了上币,交易所们也在参与DeFi生态。例如火币成立了DeFi实验室,库币则是直接参与到底层基础设施建设。这次DeFi热潮之下,以太坊的拥堵情况和高昂的Gas费让大家抱怨不已,对于小资金用户而言,参与流动性挖矿的收益可能还无法覆盖以太坊Gas费的支出。库币推出金融级公链KuChain,试图提升DeFi底层公链的性能和生态架构,据了解,库币公链的测试网Kratos将瞄准DeFi领域的需求,以“四层网络”的模块化技术设计,来解决目前DeFi领域面临的痛点。

投资者“拔草”需谨慎

然而,并不是每一个DeFi项目都是Gem(宝石),对投资者而言,一不小心就会遇到土狗。DeFi本身就尚处发展早期,存在安全攻击、合约代码漏洞等各种隐患,而很多趁DeFi热度匆忙上马的项目更是放大了风险。部分交易所蒙蔽双眼只顾着迅速上币博取用户关注度,却让用户踩了雷酿成大错,近日上线不久即夭折的Yam就是十分典型的案例。

从挖矿狂欢,到Yam Finance因漏洞陷入死循环无法修复而宣告失败,这个DeFi项目仅存活了37个小时。虽然,Yam Finance在项目介绍中表明这只是一个实验性项目,并未经过审计,但结合了热门项目YFI和AMPL特点,Yam Finance迅速掀起了挖矿狂潮,获取代币YAM。就连BitMEX的创始人也忍不住成为一名YAM“农民”。8月12日上线6个小时后,锁仓额便达到了2亿美元,一天之后更是翻三倍达到6亿美元。Bibox、BKEX、币赢、CoinPark等中心化交易,迅速上线YAM,但没想到忽视实验性项目的风险却最终却害了用户。

挖矿不久,Yam Finance就发现智能合约存在漏洞,会使得在进行弹性供应时额外增发10 ^ 18个代币。而如果想提交治理方案修改漏洞,则需要1%总量的代币投票支持,于是一场交易所号召,大户呼吁的投票运动迅速开展起来了,而就在大家达到了投票数量时,则发现这或许是一个一开始就注定失败的治理投票。因为增发的代币数量,使投票人数永远无法达到治理比例,陷入死循环而无法实现治理。

8月13日下午,Yam Finance项目的创始人 Brock Elmore发推称,“对不起大家,我失败了,感谢大家今天的踊跃支持。”Yam宣告结束,YAM价格暴跌,从109美元直线下跌至0.9美元,跌幅超99%。

与此同时,上线YAM的交易所也集体失声,大部分暂停充提或交易,CoinPark甚至直接下架了YAM。上线刚刚推出,且声明没有经过审计的项目,交易所或许为眼前的热度放弃了专业和责任。不得不提醒,用户“拔草”DeFi项目仍需谨慎,不能枉顾风险一哄而上,如果参与投资一定要选择长期稳健的专业化交易所。

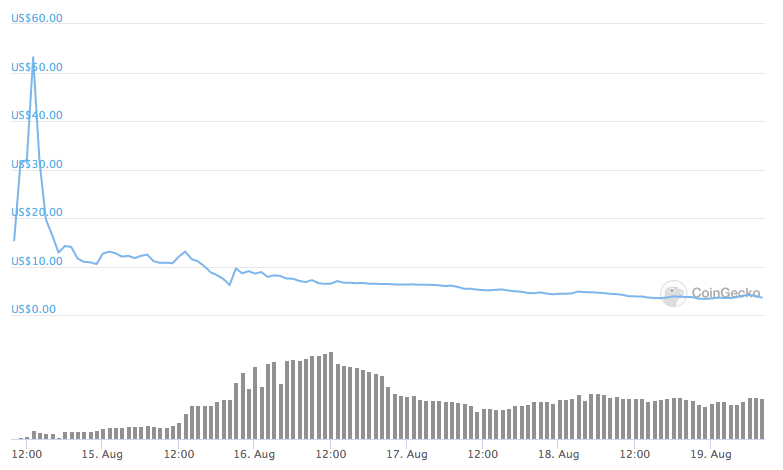

不仅是YAM,近日币安等大所率先上线的Curve(CRV)也遭遇滑铁卢。8月14日上线后价格迅速攀升至最高53美元,总市值一度超过以太坊,而随后开始直线下跌,至8月18日仅为3.35美元,跌幅达到93%,泡沫迅速被挤破。

图:CRV价格走势

谈到交易所上币的标准,尚未上线CRV的库币告诉PANews,虽然是在狂热的市场投资情绪下,投资者还是应该保持理智,对于目前热门的Curve项目,库币支持优质项目的发展,但是我们有一套自己的上币审核机制,库币会严格审核项目,只有满足我们上币要求才会上线,这样才是真正对用户负责,也可以避免出现YAM这样的事件,从而保护用户的资产安全。

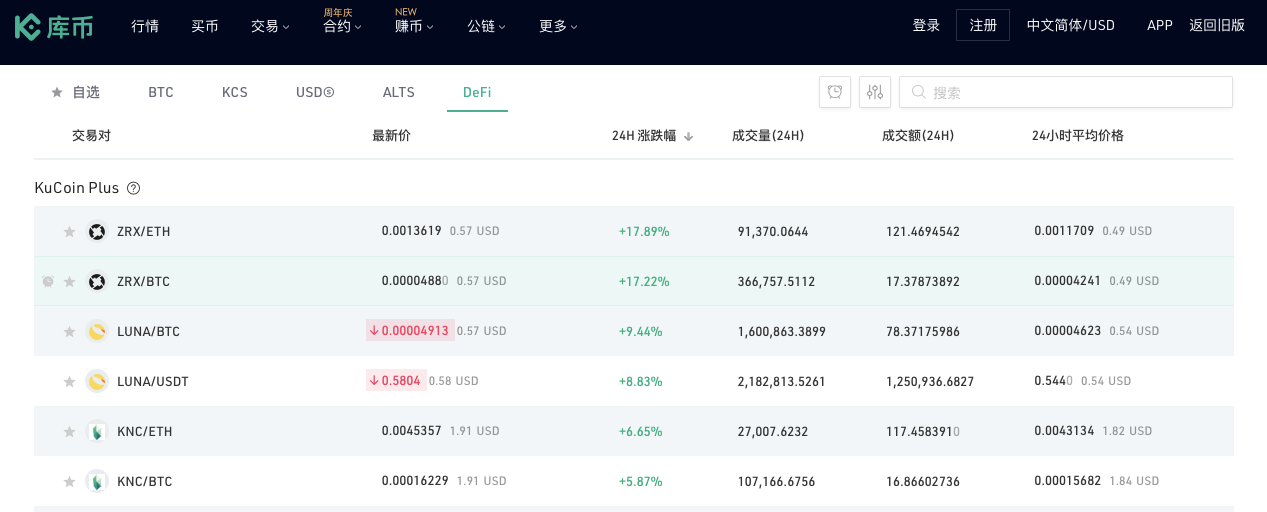

与此同时,为提升用户交易体验,展示更多的优质项目,库币还在DeFi项目专区中推出了优中选优的KuCoin Plus交易区。任何满足要求的优质项目均有机会入选的KuCoin Plus交易区。

图:库币的KuCoin Plus交易区

进入KuCoin Plus交易区的项目较主区市场项目更受用户喜爱,风险可能相对较低,还需要满足在CoinMarketCap中排名前40或者在库币交易的项目榜单中,交易量连续两个月排名前10%这两个要求之一。

从交易的安全和风险角度出发,KuCoin Plus这样的设置或许会让用户“拔草”DeFi项目更安心。

流动性挖矿狂欢之下需要理性

流动性挖矿的操作对于国内用户而言,并不陌生。有人把他类比为FCoin,但不同于FCoin,DeFi项目的数据在链上公开可查,不会出现FCoin的骗局。但是这与国内互联网企业的补贴,小型地方性银行揽储时的私下贴息一样,都是为了激励用户参与。本质上还是一种增长获客的运营增长手段。

DeFi的造富效应,激励越来越多的人学会了使用去中心化交易所等DeFi产品,学会了参与链上治理,更加深刻体会到去中心化金融的魅力。与2017年的那场IC0牛市靠白皮书发币不同,如今的ID0已经让用户体验和参与了真实的产品,而不再是纸上谈兵。

热闹的同时也更需提防潜藏着的诸多风险,诸如代码漏洞,系统性风险以及资产上链的真实性。对于广大的投资用户而言,DeFi还是一个小众的玩具,其高门槛挡住了部分用户,而高收益却让参与者“蒙眼狂奔”。

如何让更多用户参与到DeFi生态,又如何提醒用户注意DeFi的风险。这时候就需要更多的市场参与方加强用户的教育。其中社群作为一个最直接的沟通渠道则将发挥巨大的作用。例如库币近期推出的寻找DeFi领袖计划,通过这些DeFi领袖进行知识科普,并对将上线的项目公正客观的进行研究分享。相应的这些DeFi领袖会获得空投基金和交易返佣。

DeFi的墙内墙外,俨然是两个世界。流动性激励让DeFi不但扩围,而安全警钟长鸣,才能让DeFi走的更远。财富效应让用户趋之若鹜,同样,风险意识常在选择靠谱的交易平台才能青山永固。

위믹스3.0 최초의 DAO ‘원더다오’, 노드 카운슬 파트너 합류

위믹스3.0 최초의 DAO ‘원더다오’, 노드 카운슬 파트너 합류 l 탈중앙화 자율조직 형태로 결성…구성원 모두가 위믹스3.0 운영에 참여 가능l 스마트 컨트랙트 기반 모듈화 ...

[주간톡톡] 양의 탈을 쓴 늑대는 양일까? 늑대일까?

주간톡톡은 한주간의 블록체인 소식을 재구성해 독자들과 재미있게 이야기해보는 코너입니다. 이번주는 페이스북의 스테이블 코인 프로젝트 '디엠(Diem)'에 대해 알아보겠습니다. 그럼 ...

IBM, 블록체인 와인 추적 서비스 '빈어슈어(Assure)' 공개

IBM이 재배지부터 매장까지 와인 공급망을 추적할 수 있는 블록체인 기반 플랫폼을 공개했다.10일(현지시간) 발표에 따르면 IBM은 와인 모니터링 업체 e프로브넌스(eProven...