1.市场背景

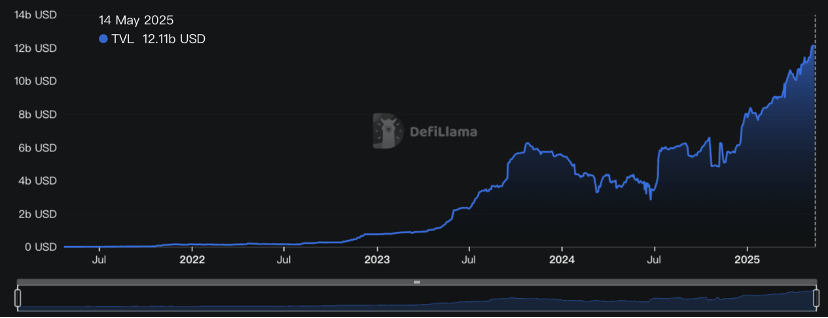

区块链世界的下一轮浪潮,已不仅仅关乎性能和吞吐,更在于如何将真实世界的资产与去中心化金融深度融合。正如以太坊奠定了智能合约时代的基石,RWA赛道正引领从技术迈向资产的变革,使链上生态与传统财富实现前所未有的交汇。目前,根据DeFi Llama ,RWA 已跃居 DeFi 第七大类别,总锁仓价值已超过 120 亿美元。

RWA赛道总TVL(source:defillama)

美国国债堪称全球流动性最深的金融资产。日均成交额常年高达数万亿美元,随时可买可卖且买卖价差极低;它由美国政府以“完全信任与信用”背书,迄今从未发生实质性违约,堪称零违约风险的典范;其收益率被业界视作无风险利率,意味着投资者在无任何信用风险前提下可获得基准回报率,为各类资产定价和风险管理提供了最可靠的锚点。

RWA 赛道凭借其对接真实经济的独特价值,与作为全球最具流动性与安全性的美国国债相结合,已经成为链下资产迈向链上创新的最佳范式。代币化国债不仅继承了美债“无风险利率”与最高信用背书的核心优势,也将 DeFi 的透明、高效与可组合性融入主权债券之中,创造出前所未有的投资工具。波士顿咨询集团预测,到 2030 年,全球非流动性资产代币化市场规模将突破 16 万亿美元,占全球 GDP 的 10%,其中既包括新兴的链上资产代币化,也涵盖了传统 ETF、房地产投资信托等份额化模式。截至 2025 年 5 月 13 日,代币化国债市场价值已经从一年前的约 13.9 亿美元飙升至 68.9 亿美元,印证了这一赛道的爆发式增长潜力。

Ondo Finance 通过其两大旗舰产品 USDY 和 OUSG,已牢牢占据代币化美国国债市场的前沿位置。USDY 和 OUSG 在所有代币化美国国债资产中五个中间占了两个,共同贡献了约 25% 的市场份额,明显领先于其他同类产品。

与此同时,Ondo Finance 的整体 TVL也屡创新高。2025 年 3 月 3 日,该平台宣布其 TVL 首次突破 10 亿美元,目前短短两月已逼近 12 亿美元。

在全球通胀回落与利率分化的大背景下,投资者对稳健且高流动性资产的需求不断攀升,代币化国债应运而生。Ondo Finance 凭借怎样的创新持续领跑?其核心护城河究竟源自何处?展望其动向,Ondo 将如何通过独特的工具和架构,打通加密世界与华尔街的最后一公里,实现真正的“无缝资产通道”?接下来我们将深入分析:

2.概述

2.1 项目简介

Ondo Finance 是通过资管巨头贝莱德和太平洋投资管理公司(PIMCO)等机构管理的大型、高流动性 ETF,推出了三款代币化的美国国债和债券产品,分别是美国政府债券基金(OUSG)、短期投资级债券基金(OSTB)和高收益公司债券基金(OHYG)。

l 市场份额:约20%

l 国债产品市值:$122,511,877

l 管理费:0.15%

2.2 核心产品介绍

Ondo Finance 目前最核心、表现最优的两款产品为 USDY 和 OUSG,分别面向稳定收益需求与美债投资场景,构成其 RWA 产品体系的基础支柱。

2.2.1 USDY

USDY(US Dollar Yield Token)是由 Ondo USDY LLC 发行的一种可生息稳定币,每枚 USDY 都由短期美国国债与银行活期存款支持,持有者无需参与额外合约或质押,即可自动赚取底层资产产生的利息。

机制简介:

l 发行与铸造:面向美国以外的机构与合格投资者,可每日按净值($1 USDY≈$1 USD)铸造与赎回,首次铸造后有 40–50 天的转移锁定期 Ondo Finance 。

l 利率与 APY:截至 2025 年 4 月,USDY 的目标年化收益率约为 5.2%,该收益率由基础资产(国债与存款)的实际收入决定,并每月由治理文件设定并公布

2.2.2 OUSG

OUSG(Ondo Short‑Term US Government Treasuries Fund)是一只链上可转让基金,通过托管于 BlackRock USD Institutional Digital Liquidity Fund(BUIDL)及直接购债的方式,为持有人提供短期美债敞口,并每日更新净值(NAV)以反映最新资产表现与费用扣除

- 机制构成

l 底层资产:主要投资于 BlackRock USD Institutional Digital Liquidity Fund(BUIDL)中的短期美债,以及 Franklin Templeton、WisdomTree、Wellington Management 等机构的高等级国债和 GSE 基金。

l 基金结构:Ondo Capital Management负责基金管理,持有人通过铸造/赎回 OUSG 代币,获得相应份额;每日营业日结束后,按最新 NAV 更新链上价格 Oracle 。

l 价格发布:On‑chain Price Oracle 由 Ondo 更新,将 NAV÷总代币量得出每个 OUSG 代币当日价格,并公开在链上,支持24/7 即时投资与赎回

- 费用分配

l 管理费(Management Fee):年化 0.15%,由 Ondo Capital Management 收取,用于覆盖平台运营和管理成本 。

l 业绩费(Performance Fee):0%,意味着无论收益如何均不额外分成 。

l 其他费用:无认购费、赎回费或隐藏费用;所有费用均在每日 NAV 中扣除,持有人无需另行支付赎回费。

l 第三方服务费:底层 BUIDL 基金自身的管理费(≈0.10%–0.15%)已内含在上述管理费及 NAV 中,无额外收费 。

- APY

l 公式:

其中 “End NAV” 与 “Start NAV” 分别为 30 天期初和期末的基金净值

l 更新规则:每个工作日(节假日除外)更新一次,基于过去 30 天(及 7 天)净收入净值变化进行年化计算,反映历史收益表现但不代表未来表现

3. 关键机制:打通“最后一公里”桥梁

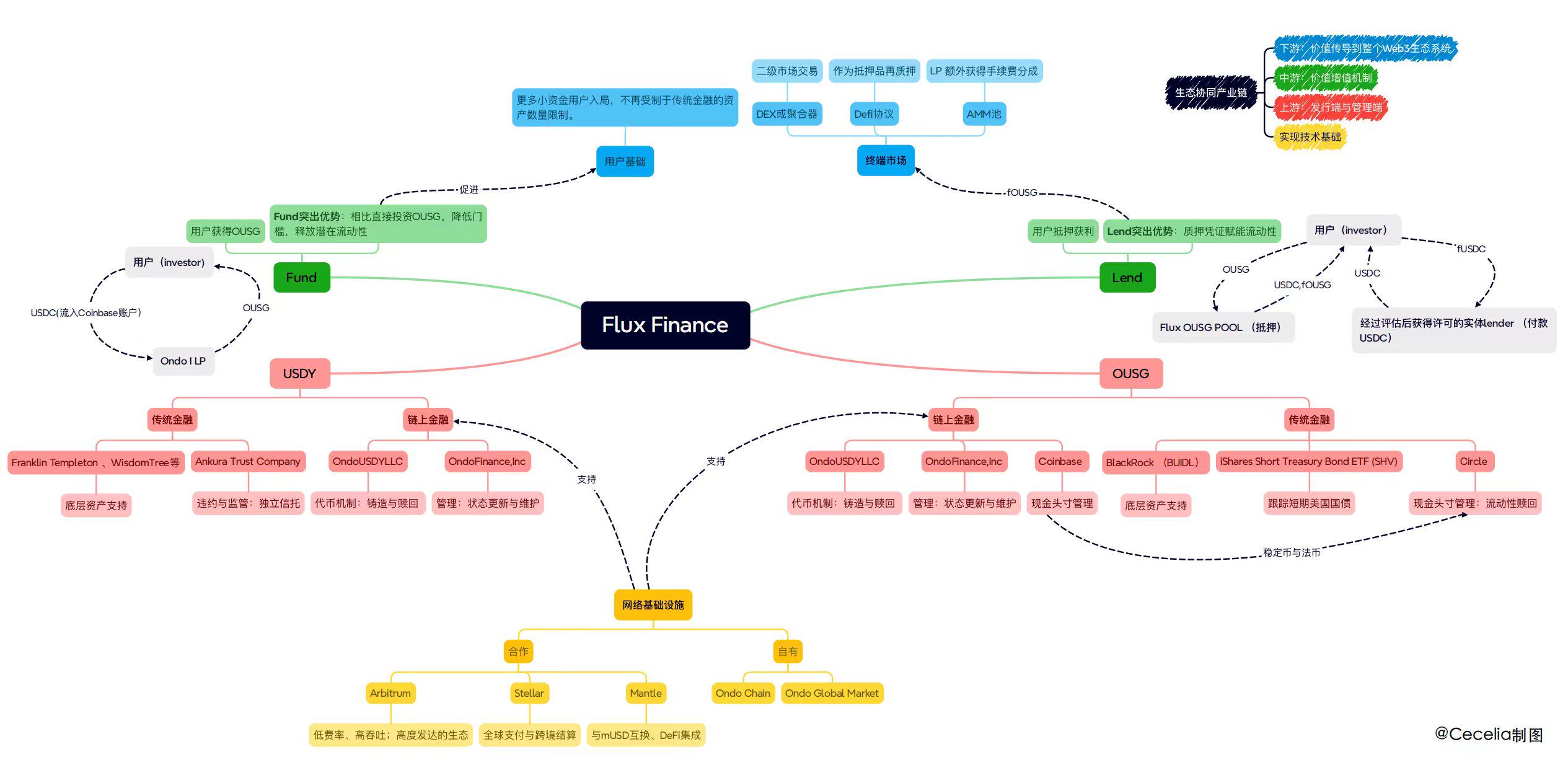

3.1.Flux Finance

3.1.1 技术基础

借助 Arbitrum、Mantle 等高吞吐、低成本的 Layer2 网络,以及 Stellar 的跨境结算能力,Flux 将传统资产流动性无缝引入多链环境,推动稳定币(USDC、fUSDC)与 RWA 代币(OUSG、fOUSG)在 DEX 或聚合器中进行二级市场交易或 AMM 池中提供流动性,并从手续费分成中为 LP 创造额外收益。

同时,Ondo Finance凭借自有的Ondo Chain 提供原生支持 RWA 的合规验证网络;Ondo Global Markets 则基于其搭建链上托管与跨链交易平台,共同构成一套端到端的链上金融基础设施。

3.1.2 上游:发行端与管理端

l 传统金融:其机制始于对美国短期国债等优质传统资产的合规托管,由 BlackRock、Franklin Templeton、WisdomTree 等机构通过 iShares Short Treasury Bond ETF(SHV)提供底层收益支持,并由独立信托机构如 Ankura Trust Company 负责违约与监管。

l 链上金融:传统金融资金以 USDC 形式流入 Coinbase 等中心化机构账户后,传递至 Ondo USDY LLC,通过铸造 USDY、OUSG 两种代币化收益凭证,将真实世界资产的无风险利率带入链上 。

3.1.3 中游:价值增值机制

l Fund:用户在 Ondo Finance 平台存入稳定币即可获得 USDY(直接收益型)或通过 Flux Fund 以较低门槛换取 OUSG,后者通过“Fund”环节释放了大量潜在流动性。

l Lend:在 Flux 的“Lend”环节,OUSG 成为唯一可抵押的优质担保品。经许可的链上借贷协议或机构借款人,将 USDC 借给平台用户,后者则将 OUSG 抵押于 Flux OUSG Pool,从而实现收益凭证的再融资与杠杆运用。这一流程不仅令持有者能够在无需主动管理的前提下获得国债收益,还降低了中小资本用户的参与门槛,使得更多散户能够以低门槛起步参与 RWA 市场。

Flux Finance通过对 OUSG 抵押池的持续监控与自动清算机制,确保担保品价格波动风险可控,维护整个生态的安全与高效。

3.1.4 下游:价值传导机制

l Flux 所释放的 RWA 流动性,通过链上借贷、去中心化交易与再质押,向整个 Web3 生态体系传导价值,为 DeFi 协议、智能合约应用以及 AI+区块链、DePIN 等新兴赛道输送稳定的低成本资本。

l 与此同时,Flux 也不断优化自身治理与合规架构,引入多签托管、链下审计与链上合约升级机制,以适应不断变化的监管环境和市场需求。

Flux Finance 将美国国债这一“硬通货”与链上高效市场紧密结合,不仅实现了链上与链下资产的价值互通,也为加密世界注入了前所未有的巨量流动性。在这一生态闭环内,Flux机制兑现了 RWA 赛道“稳定与高效并存”的承诺,为传统金融与 Web3 的深度融合开辟了全新范式。

3.2 Ondo Chain

Ondo Chain 是由 Ondo Finance 推出的区块链网络,专为现实世界资产设计,定位是服务于机构级金融市场的底层设施。它介于传统许可链和开放公链之间,既具备开放区块链的兼容性和连接性,又能满足机构对合规和风险管理的需求。

Ondo Chain 本身由几个 核心构成 。

l 对现实资产的原生支持:从底层就为诸如政府债券、货币市场基金等资产的链上映射提供服务。

l 验证机制上的“许可模型”:不同于公链谁都能参与的方式,只有经过审核的节点才能验证交易,从而一定程度上防止了 MEV 等破坏性行为。

l Ondo 自开发的跨链桥工具 Ondo Bridge:支持和 Ethereum、Arbitrum、Solana 等链进行原生通信,降低了资产流动障碍。

l 强制性KYC 流程:保证参与用户身份合规。

Ondo Chain 通过原生支持RWA和集成合规机制(许可验证、KYC流程等),实现了链上资产与传统金融产品之间的映射和互通,打通了区块链与传统金融体系的桥梁。

潜在缺陷:

l 许可验证机制虽然提升了安全性,但也让网络中心化程度上升,验证权掌握在有限的大资本实体手中,且机制创新的自由度会受到限制。

l 安全性方面仍需加强。尽管 Ondo Chain 采用了多种安全机制,如许可验证者和跨链桥接,但在验证层和中间层的安全性仍需进一步验证。考虑到资金量巨大,出现任何安全事故后果都将不堪设想。

3.3 Ondo Global Markets

是由 Ondo Finance 推出的代币化平台,旨在将传统金融资产如股票、债券和 ETF 上链,为全球投资者提供全天候的链上交易渠道。其核心创新在于通过区块链技术实现传统金融资产的代币化,使其具备类似稳定币的流动性和可转让性,从而打通链上金融与传统金融之间的壁垒。

Ondo GM 由多个 关键部分 共同实现:

l Ondo Chain:作为底层基础设施,提供了一个结合公共区块链开放性与许可链合规性的环境,支持代币化资产的发行、交易和管理。

l Ondo Bridge:平台通过集成的 Ondo Bridge 实现与多个区块链网络的资产转移,增强了跨链互操作性。

l 与传统金融机构生态合作:确保基础资产的安全托管和合规性。

优势:

l 对于用户投资者而言,Ondo GM 提供了前所未有的便利。

不同于传统金融机构的资产托管方式,Ondo GM 实现了跨机构、跨公司将散户分散的资金组合成统一的抵押池,释放了小资金散户的潜在流动性。这使得原本只有大型机构才能参与的融资融券、衍生品、永续期权等金融操作,普通投资者也能通过 Ondo GM 参与其中。

l 对于机构而言,Ondo GM 利用区块链智能合约的优势,简化了传统金融流程。

认购和赎回操作可以直接通过与钱包地址的交互完成,并映射到现实资产,减少了中间环节,提高了效率;此外,区块链机制还可以自动处理违约风险,简化流程、提升效率,增强了系统的安全性和可靠性。

潜在缺陷:

Ondo GM 目前仍处于起步阶段,尚未实现与传统金融的完全融合。随着融合的加深,加密货币领域的机制,如再质押、闪电贷等,可能会对流动性深度不够的传统资产造成极大冲击。Ondo在推动金融创新的同时,也应权衡风险与收益,确保系统的稳定性。

4. 机制对比

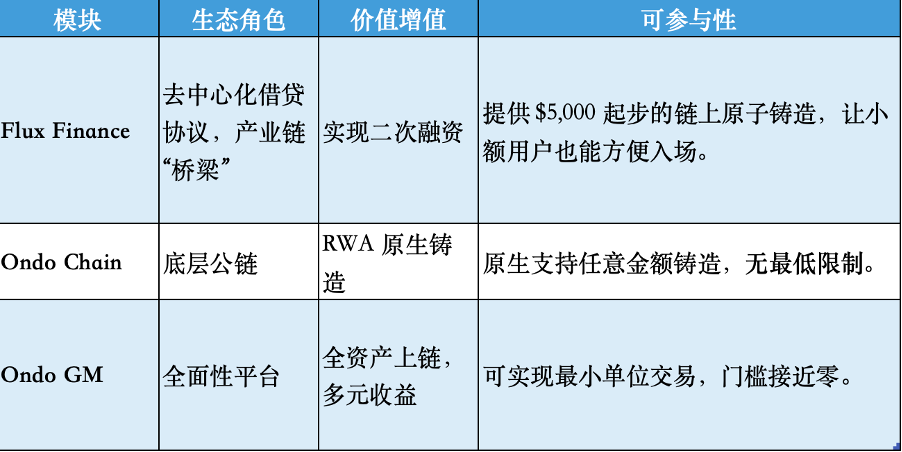

机制对比(source:Cecelia)

Ondo Finance 通过三大关键机制,联动传统金融与加密世界,实现了对现实资产的链上化与流动性彻底释放。

l Ondo Chain 为美国国债、货币基金等高等级资产提供了原生支持与合规验证,许可节点与 KYC 流程确保每一笔链上交易背后都有可信的现实资产做支撑;

l Ondo Global Markets 将散户分散的资金汇聚成跨机构、跨公司的统一抵押池,智能合约自动化完成认购、赎回与衍生品交易,让小额投资者也能参与融资融券、永续期权等传统上由大型机构垄断的高阶策略;

l Flux Finance上的 OUSG/USDY fToken 机制,使得用户在质押短期国债基金或稳定币后,不仅能随时赎回底层资产,更可将代表份额的 fTokens 用于借贷、做市或二级交易,借款者支付的利息全额回馈支持者,实现了“存即生息、借即放利”的闭环。

5. 总结

以上这些机制共同作用,让 Ondo Finance 成为现实资产链上化的中枢枢纽。无论是机构对接、合规托管,还是散户参与、衍生创新,都在同一平台上高效完成,真正打通了传统金融的入口与加密市场的出口。Ondo Finance 正在传统金融与链上世界的交汇处,掀起一场前所未有的流动性革新。它将深度融通合规的 RWA 底层、跨机构的资金汇聚与即时生息的 fToken 生态,迅速释放市场潜力,并不断吸引新一轮热钱涌入。

未来,随着这些机制的持续优化,Ondo Finance 所打开的不仅是 16 万亿蓝海,更是在现实资产数字化进程中超越想象的增量空间。犹如华尔街铜牛挑起的牛角般坚韧而昂扬,Ondo Finance 的崛起与成功,正指引着蓄势待发的 RWA 市场迎来下一波爆发。

6. 亮点总结

在短短数年间,Ondo Finance 凭借其前瞻性的设计理念与多层次的产品架构,成功搭建起传统金融与链上世界之间的桥梁。它不仅打通了RWA在区块链上的映射与流转路径,更在全球范围内释放出国债等高质量资产的链上潜力,推动链上金融向主流化、机构化演进。我们得出以下关键观点:

1. RWA 赋能链上生态 :通过 USDY、OUSG 等产品,Ondo Finance 将全球最具流动性与安全性的美国国债代币化,为DeFi 引入“无风险利率”基准,迅速推动 RWA 板块成为 DeFi 第七大类别。

2. 三大机制协同释放流动性 :Ondo Chain 的原生合规底层、Ondo Global Markets 的跨机构资金池和 Flux 平台的 fToken 借贷闭环,合力打通传统金融与加密世界的“最后一公里”。

3. 小额用户与机构并行 :打破高门槛壁垒,小资金也能通过统一抵押池参与融资融券、永续期权等原本仅限大机构的高阶策略,同时满足机构级合规与安全需求。

4. 即时、全天候的交易与清算 :结合许可节点、KYC 流程与原生跨链桥,支持 24/7 铸造、赎回和跨链资产转移,构建高效透明的链上金融基础设施。

16 万亿蓝海的开拓者 :凭借深度融合传统金融资产和链上创新,Ondo Finance 正在吸引新一轮热钱涌入,不仅抢占预计 2030 年达 16 万亿美元的代币化市场,更为现实资产数字化铺就无限增量空间