Coinbase:10张图表解析加密市场基本面和技术趋势

原文作者:David Han, Institutional Research Analyst

原文编译:Kate, 火星财经

在我们的年中回顾中,我们展示了 10 个图表,涵盖了一些关键的加密市场基本面和技术趋势。

关键要点

-

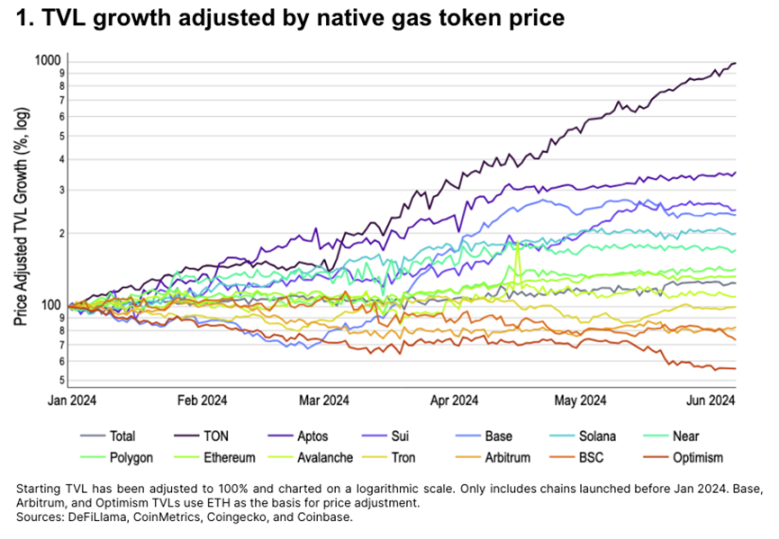

我们通过在顶层第 1 层 (L1) 和第 2 层 (L2) 网络上的原生 gas 代币的价格升值来标准化总价值锁定 (TVL) 的增长。

-

我们隔离了 CME 期货基础交易对 ETF 流量的影响,显示自 4 月初以来,BTC ETF 的非对冲敞口的增长已大幅放缓。

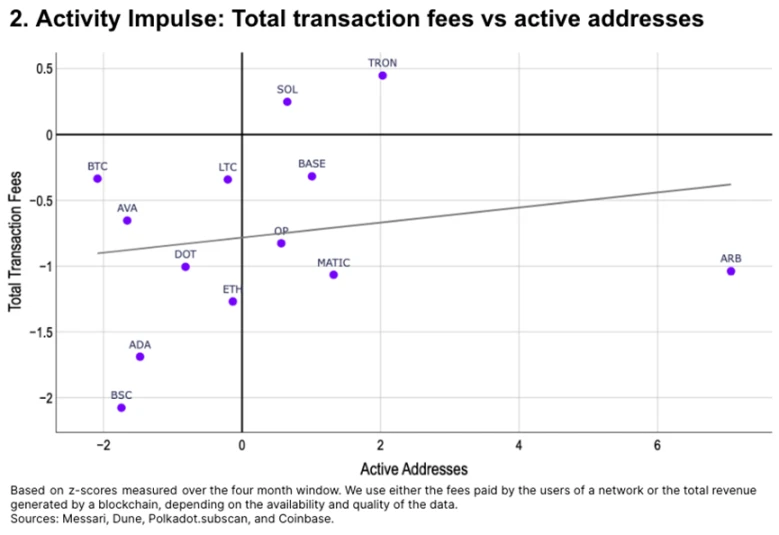

在我们的年中回顾中,我们提供了 10 个图表,涵盖了一些关键的加密市场基本面和技术趋势。我们通过在顶层第 1 层 (L1) 和第 2 层 (L2) 网络上的原生 gas 代币的价格升值来标准化总价值锁定 (TVL) 的增长。我们还采取了一种相对的方法,通过总交易费用和活跃地址来衡量这些网络中链上活动的冲动,然后具体分解以太坊交易费用的最大驱动因素。之后,我们研究了链上供应动态、相关性以及加密现货和期货市场流动性的现状。

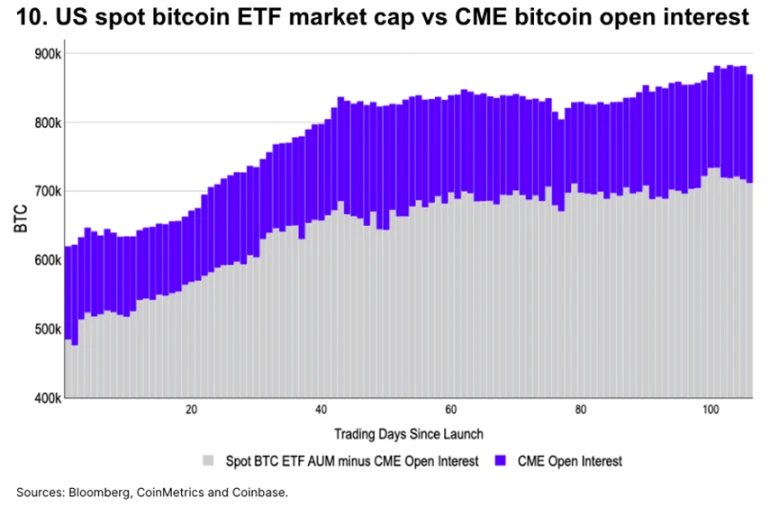

另外,加密货币领域一个更密切追踪的指标是美国比特币现货 ETF 的流入和流出,这通常被视为加密货币需求变化的一个指标。然而,迄今为止 CME 比特币期货未平仓合约 (OI,Open Interest) 的增长表明,自推出以来,ETF 的部分流入是由基差交易驱动的。我们隔离了 CME 期货基础交易的影响,显示自 4 月初以来,BTC ETF 的非对冲敞口的增长已大幅放缓。

基本面

TVL 的增长

我们不是比较不同链的原始 TVL,而是通过其原生 gas 代币的价格升值来跟踪 TVL 的增长。通常,由于抵押品或流动性的使用,原生代币构成了生态系统中 TVL 的很大一部分。通过价格增长调整 TVL 增长有助于区分 TVL 增长有多少来自净新价值创造,而不是纯粹的价格升值。

总体而言,TVL 的增长速度超过了加密市场总市值的增长速度,同比增长 24% 。增长最快的链——TON、Aptos、Sui 和 Base 都可以被认为是相对新生的,并受益于快速增长阶段。

活动推动:费用和用户

我们比较了每个网络 5 月份的 ( 1) 平均每日活跃地址数与同期的 ( 2) 平均每日费用或收入,两者都以与前四个月 ( 1 - 4 月 ) 相比的标准偏差来衡量。它显示:

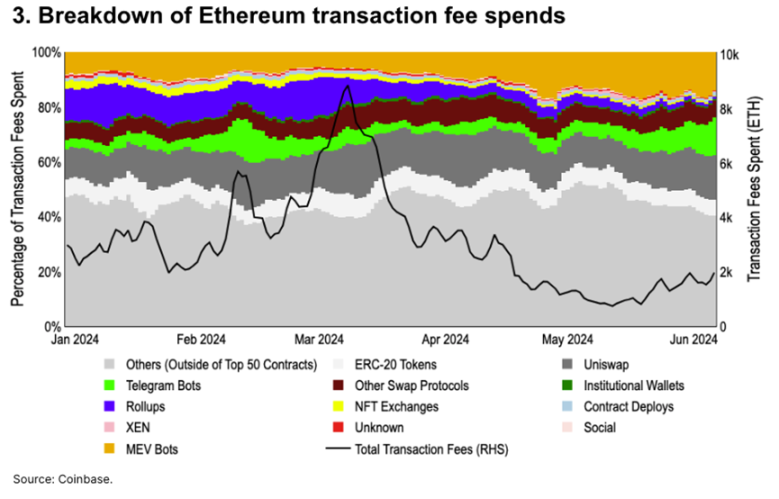

交易费用驱动因素

对以太坊前 50 个合约的费用明细进行分类。这些合约加起来占到年初至今总 gas 消耗的 55% 以上。

在 3 月份升级了 Dencun 之后,rollup 的支出从占主网费用的 12% 逐渐减少到不足 1% 。MEV( 最大可提取价值 ) 驱动的交易费用从 8% 上升到 14% ,直接交易费用从 20% 上升到 36% 。尽管 ETH 从 4 月中旬开始出现通胀,但我们认为市场波动的回归 ( 以及高价值的交易需求 ) 可能会抵消这一趋势。

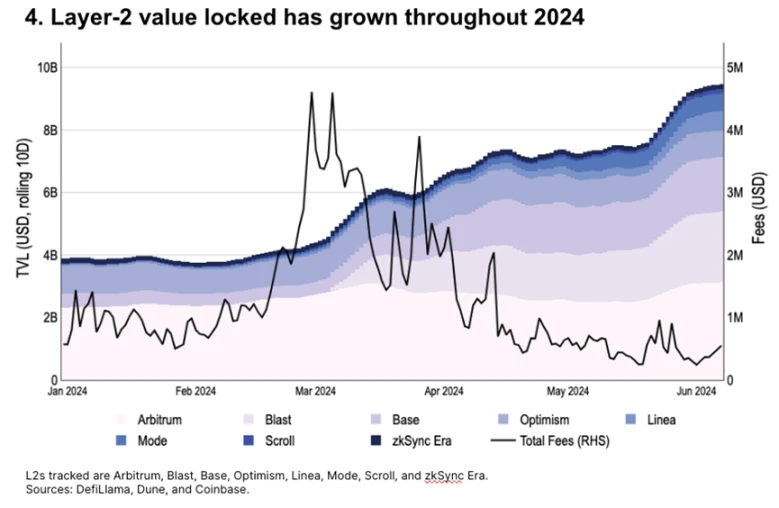

以太坊 L2 增长

以太坊 L2 的 TVL 同比增长了 2.4 倍,截至 5 月底,L2 的总 TVL 为 94 亿美元。截至 6 月初,Base 目前占 L2 TVL 总量的 19% 左右,仅次于 Arbitrum( 33% ) 和 Blast( 24% )。

与此同时,在 3 月 13 日的 Dencun 升级中推出 blob 存储后,总交易费用大幅下降,尽管 TVL( 以及许多链上的交易计数 ) 处于历史最高水平。

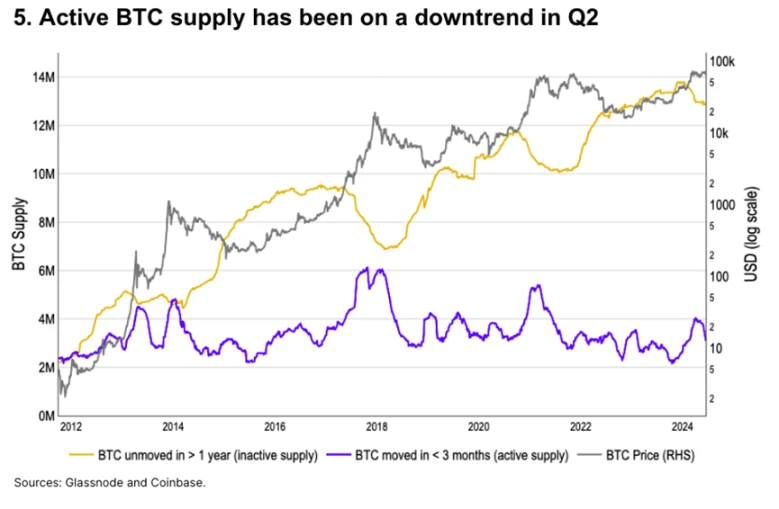

比特币活跃供应量变化

活跃比特币供应量的下降,我们将其定义为过去 3 个月移动的比特币,历史上一直落后于本地价格峰值,表明市场成交量放缓。活跃的比特币供应量在 4 月初达到了 400 万比特币的局部峰值,这是自 1 H 21 年以来的最高水平,然后在 6 月初降至 310 万比特币。

然而,与此同时,BTC 的非活跃供应,即超过 1 年未移动的 BTC,年初至今保持平稳。我们认为,这表明近期市场的乐观情绪已经减弱,尽管长期周期性投资者仍在关注。

技术面

相关性

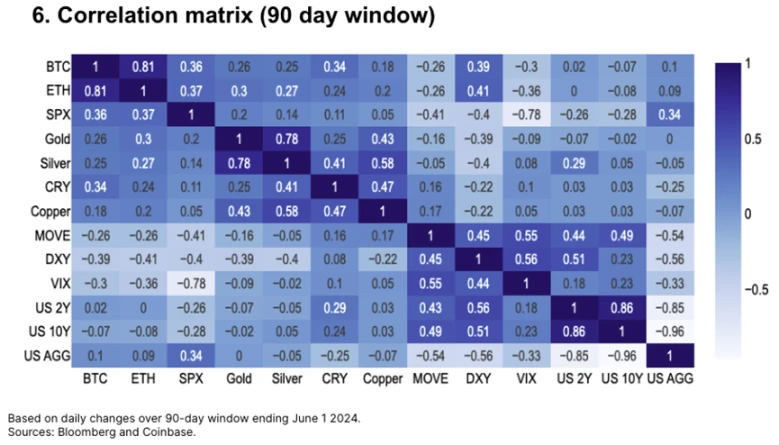

基于 90 天的窗口,比特币的回报似乎与一些关键宏观经济因素的每日变化适度相关。这包括美国股票、大宗商品和多边美元指数,尽管与黄金的正相关性仍然相对较弱。

与此同时,以太币与标准普尔 500 指数之间的相关性 ( 0.37) 与比特币与标准普尔 500 指数之间的相关性 ( 0.36) 几乎相同。与跨行业相比,加密货币对继续以高相关性进行交易,尽管 BTC/ETH 相关性从 3 月至 4 月的 0.85 峰值略有下降至 0.81

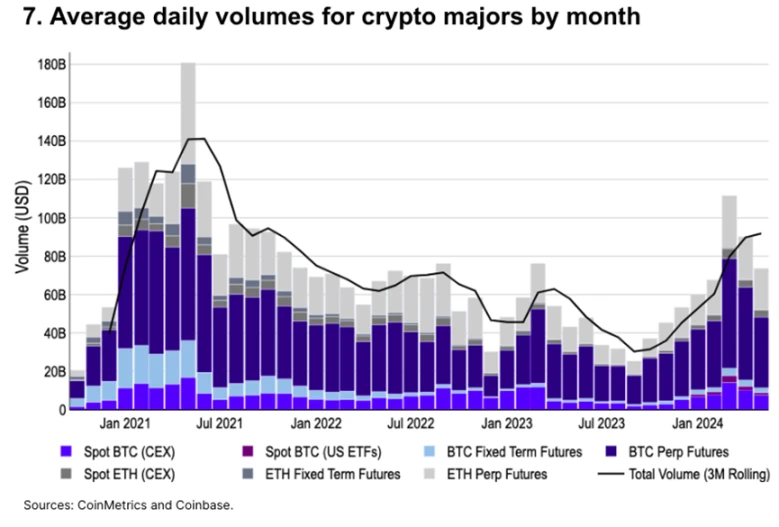

增加市场流动性

比特币和以太坊的日均现货和期货总交易量较 2024 年 3 月 1115 亿美元的峰值下降了 34% 。尽管如此, 5 月份的销售额 ( 746 亿美元 ) 仍然高于自 2022 年 9 月以来的任何一个月,除了 2023 年 3 月。

在 1 月份美国现货比特币 ETF 获得批准后,现货比特币交易量也大幅增加, 5 月份的现货中心化交易所 (CEX) 比特币交易量比 12 月份增加了 50% ( 76 亿美元对 51 亿美元 )。5 月份,现货比特币 ETF 交易量为 12 亿美元,占全球现货交易量的 14% 。

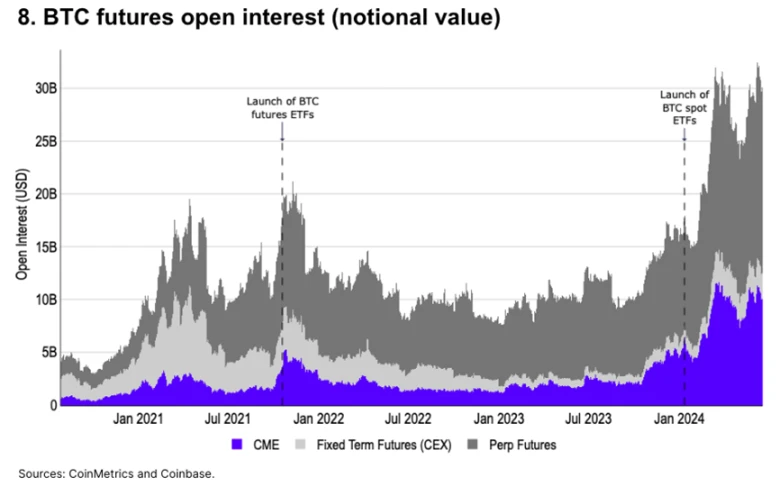

CME 比特币期货

CME 未平仓合约自 2024 年初以来增长了 2.2 倍 ( 从 45 亿美元增长到 97 亿美元 ),自 2023 年初以来增长了 8.1 倍 ( 达到 12 亿美元 )。我们认为,年初至今的大部分新资金流动可归因于现货 ETF 获批后的基差交易。在它们推出后,比特币基差交易现在可以在美国完全通过传统证券经纪商完成。

永续未平仓合约也从 98 亿美元增加到 166 亿美元,全年 CME 未平仓合约的比例保持在 30% 左右 ( 29-32% )。话虽如此,CME 期货的市场份额已从 2023 年初的 16% 大幅增加,表明美国在岸机构的兴趣有所增加。

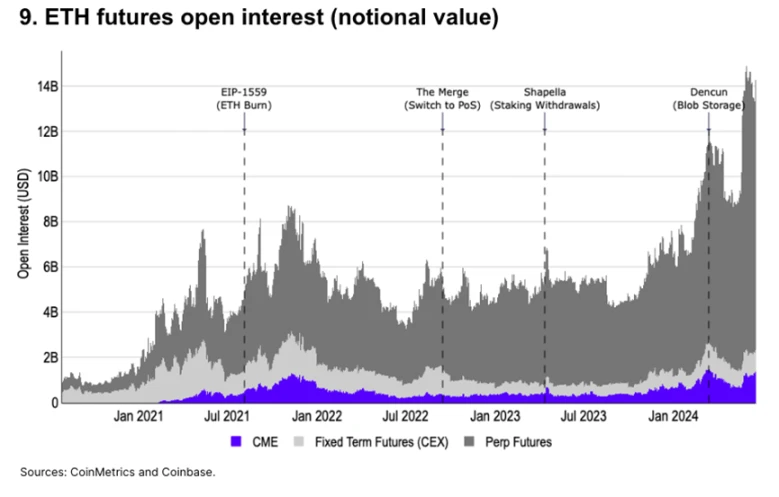

CME 以太坊期货

CME ETH 期货未平仓合约接近历史最高水平。然而,ETH 未平仓合约仍然以永续期货合约为主,这些合约仅在某些非美国司法管辖区可用。截至 6 月 1 日,未平仓合约交易总额的 85% ( 121 亿美元 ) 是期货交易,而 CME 期货交易仅占 8% ( 11 亿美元 )。

内源性 ETH 催化剂对未平仓合约的影响通常是可见的,在美国批准现货 ETH ETF ( 19 b-4 文件 ) 之后,未平仓合约的最后一次大幅飙升。在此之前, 3 月 13 日的 Dencun 升级令未平仓合约达到顶峰。

另外,中心化交易所的传统固定期限期货仍然很受欢迎,其未平仓合约金额与 CME 期货相当。

隔离 CME 比特币基差交易

将现货 ETF 总市值与 CME 比特币未平仓合约的对比标准化表明,自 4 月初 ( 第 55 天 ) 以来,大部分现货 ETF 流动可归因于基差交易。

现货 ETF 获批后,截至 3 月 13 日 ( 第 43 天 ),ETF 托管的比特币增加了约 20 万比特币。这表明在这段时间内,比特币被定向买入,这在一定程度上解释了那段时间的价格上涨。从那以后,ETF 托管的比特币一直保持在 825-850 k 之间,直到 5 月底才强势突破这一区间。

Hadron Labs Launches Bitcoin Summer on Neutron, Offering 5–10% BTC Yield

Hadron Labs launches 'Bitcoin Summer' on Neutron, BTC vaults for WBTC, eBTC, solvBTC, uniBTC and USD...

Ethereum Price Holds Range Yet Whispers Grow About A Parallel Asset Set To Outperform In 2025

Ethereum holds steady near $4,500, but Rollblock’s $11.7M presale, 30% buybacks, and 50x upside make...

Bitcoin Touches $117,000 As Binance Records 9 Days Of Outflows

Bitcoin has observed a recovery surge toward $117,000 as on-chain data shows Binance users have been...