比特币崩盘,美联储自救

隔夜币圈又是一场腥风血雨。

5月19日,加密货币市场集体崩跌,比特币一度狂泻30%,最低跌至29000美元,以太坊盘中跌幅超45%,狗狗币最高损失56%,主流的一些虚拟货币一日之间几乎全线腰斩。资金疯狂出逃,交易平台直接“拔网线”,停止买卖和赎回,收获了一众炒币人最大的恶意。

随后,ARK女股神、马斯克等币圈大佬相继发声,加密货币市场终于止跌反弹。但在过去24小时,83万人爆仓近90亿美元,最大单笔爆仓在火币交易网,价值6700万美元。造富神话瞬间破灭。

近期,全球官方关于加密货币的发声越来越密集,中国央行发文加强监管、内蒙古设立虚拟货币挖矿企业举报平台、欧洲央行金融稳定报告提及加密资产泡沫、美联储对投资者发出警告……各方话事人难得有达成共识的时候,使得这一次比以往几次更加惨烈。

从1万美元到6万美元,关于比特币的各种讨论一直没停过,违法、洗黑钱、收割韭菜、铸币税、阴谋、破坏环境……诸多观点都有市场。视角再放高一点,站在维护市场稳定的角度来看,当下各国对比特币的围追堵截或许是防止金融危机2.0到来的一步大棋。

多米诺式崩盘,需要“推一把”

每一次的金融市场的牛熊轮回,都是跟着经济周期“复苏、繁荣、衰退、萧条”,最后都会走向高泡沫和高杠杆,有时靠时间消化膨胀的部分安然度过,有时以崩盘的形式短时间内完成价值回归。

回顾过去几次危机,因与果之间都有一个明显的导火索,将危险游戏推向无可挽回的地步。

1、互联网泡沫和微软

90年代,从冷战军备竞赛中脱身的美国推动了一场信息技术革命。当时的一批高科技公司,如微软、英特尔、IBM等,不仅具备优秀的盈利能力,更能为投资者带来丰厚的回报,怀揣着对未来的憧憬,人们对科技股的热情日益高涨。

这场春风最后吹出了一场互联网泡沫,纳斯达克100指数顶峰时期市盈率高达85倍。很多互联网概念公司在IPO的时候,就享受2-5倍的股价攀升。老牌强者中,微软股价从1997年到1999年涨幅达到惊人的475%,而消化这个泡沫,微软花了14年时间。

1999年,时任美联储主席的格林斯潘就预感经济过热,宣布加息,利率一路攀升到6%,但市场并没有立刻崩溃。而是直到2000年1月比尔·盖茨辞职,微软也被贴上反垄断的标签,面临拆分的危险。

科技股巨头可能陨落的消息加剧了人们对科技股的恐慌心理,加息效果发酵,牛市终结。

2、金融危机和“两房”

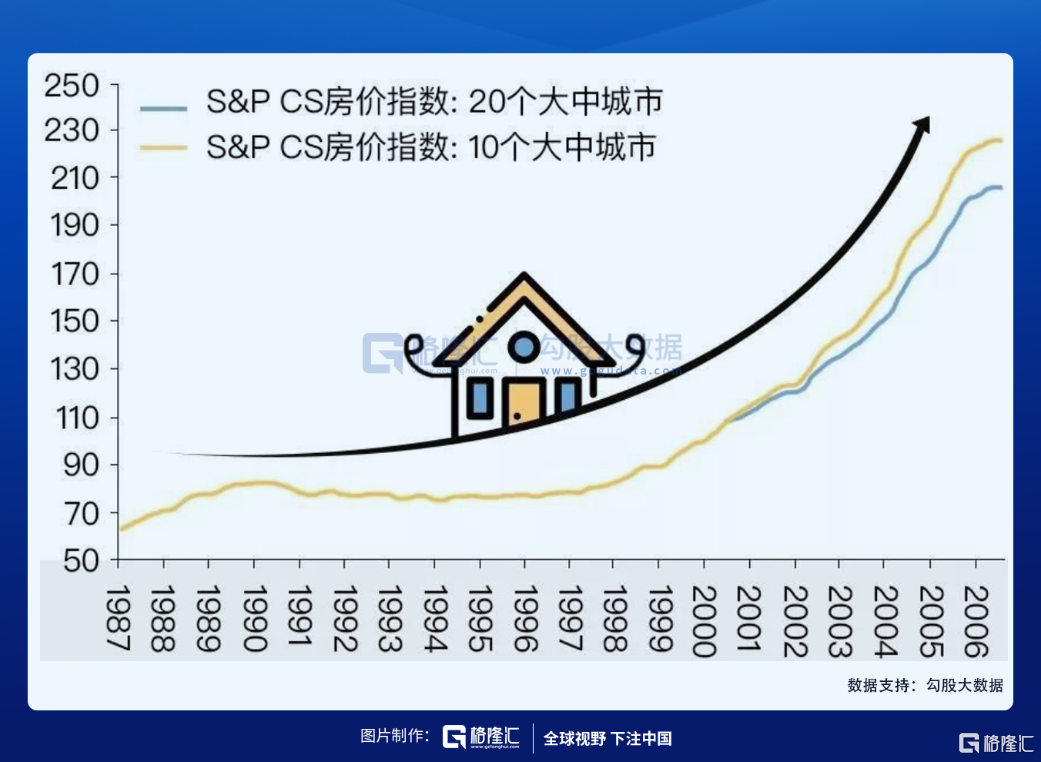

2008的危机始于小布什的那句“居者有其屋”。政策刺激、流动性过剩催生了美国房市股市泡沫,6年间美国10大城市的房价均价翻了2倍,首付(杠杆)由30%降低至5%甚至0%,而RMBS、CDO、CDS等金融衍生品不但进一步放大了融资杠杆,也将房市的一部分风险转嫁到了股市,把银行、投行、基金、投资者统统绑上了战船。

为了抑制经济过热,美联储于2004年中开始快速加息,联邦基金利率由1.0%升至5.25%。一方面,高利率抑制居民新增贷款,购房需求减弱,2006年7月开始房价见顶下跌;另一方面,随着货币收紧,抵押贷款利率居高不下,低收入群体偿债压力加剧,房贷违约比例剧增。

房利美、房地美首当其冲,建立在次贷之上的各种衍生品价值也大幅缩水。2008年9月,濒临破产的“两房”被政府接管,著名投行雷曼兄弟破产、美林被收购,迅速波及到其他金融机构和国家,最终汇聚成一股席卷全球的大风暴。

资产泡沫和杠杆做好铺垫,最后由一个导火索引发全线崩盘,这是历史的经验。金融市场的各部分是同步联动的,一个环节的崩塌会引起其他环节的连锁反应,如果其他部分是健康的,影响就会被锁定在一定区域内,但当所有环节都处于一个岌岌可危的状态时,就像多米诺骨牌一样,很容易就形成全面的倒塌。

从源头来看,导致泡沫破裂的最大原因都是美联储加息,但总是通过一个“点”的形成“面”的席卷之势,而这个“点”需要足够大。

比如,比特币。

这一次是比特币危机?

历次金融危机,内在逻辑都是高债务和高杠杆的快速积累和不可持续。

2020年疫情,美联储货币超发程度创下历史之最,极低的借贷成本和溢出的流动性推高了各种资产的价格。根据席勒市盈率,标普500当前的估值水平为36.5,超过历史上的绝大部分时间,只低于互联网泡沫顶峰时期。

投机行为日益活跃。从去年的特殊目的收购公司(SPAC)上市潮,到今年的“人类史上最大单日亏损”的Archegos爆仓事件,以及已经持续了一年多的加密货币疯狂行情,投资者愿意承担的风险上限不断提高。数据显示,美国对冲基金整体账面总杠杆率达到247%,一季度美国家庭持有股票占其金融资产总比例已经升至41%,都是历史最高水平。

负债方面,年初美国已有10.56万亿美元未偿还企业债务,一季度继续发行近300亿美元的风险债务,到现在企业已经负债累累,其中评级可能降入垃圾级的债券规模高达2.25万亿美元,接近历史高位,约占企业债总额的35%。

杠杆方面,截止到3月末,美股融资余额超过8000亿美元,隐含的杠杆水平为2.7,低于2018年3倍左右的高点,但已经超过2014年。

泡沫和高杠杆实际存在,而随着美国国内通胀情况的加剧,加息的预期也越来越强烈。可以说,现在的美国金融市场,已经具备了泡沫破灭的基础,加息落地,届时差的只是一个导火索,这个导火索可能是对巨头的反垄断,可能是特斯拉走下科技神坛,也有可能是比特币的暴跌。

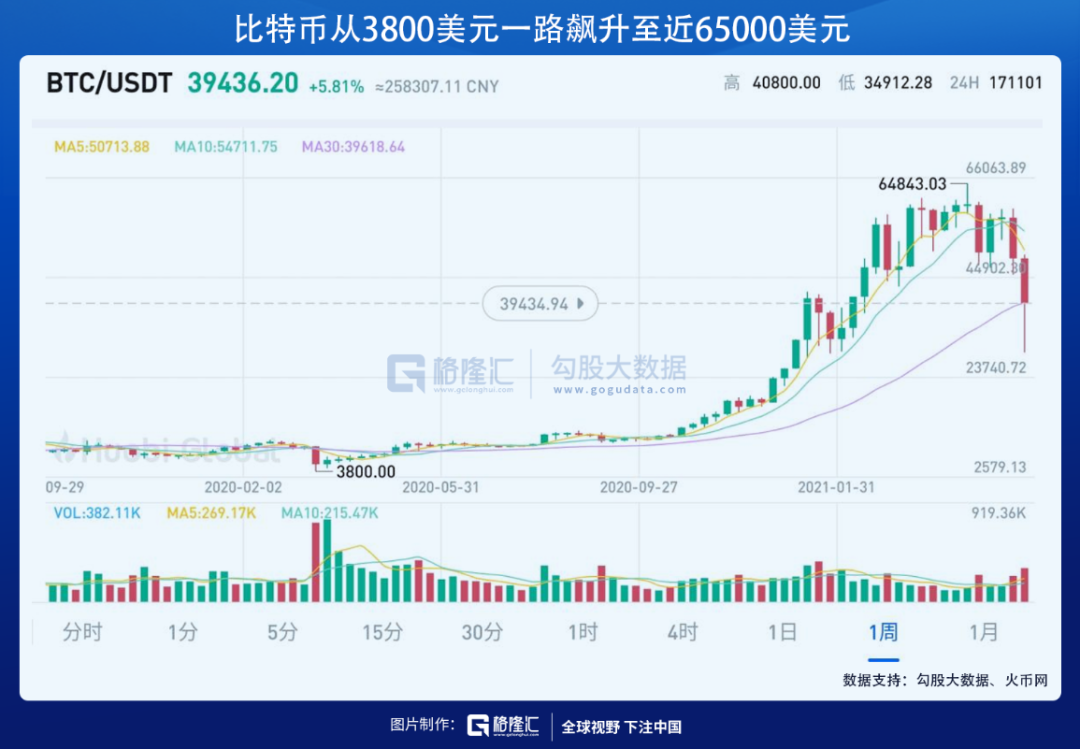

在去年极度疯狂的行情中,交易平台最高125倍的杠杆也有人敢于尝试,比特币从3800美元一路飙升至近65000美元,狗狗币一年内翻了100多倍,CSPR上市第一天就暴涨2万倍,以及各种连名字都叫不出来的阿猫阿狗币,成就了一个个造富神话。当然,几十万人集体爆仓的盛况隔两个月也会来一次。

和股市类似,加密货币的牛市纯粹是资金和杠杆推动的。截止到目前,加密货币的总价值为1.76万亿美元,这轮下跌前最高达到2.55万亿美元,而4月末美元的总流通量不过2.15万亿美元,只能用“离谱”两个字来形容。

如果任由这种投机发展下去,杀红了眼的玩家大概率会创造出各种各样的玩法,而不仅限于平台自带的杠杆,等到美联储加息,它的泡沫自然破裂,导致百万人爆仓,资金压力传导至股市、债市,引发一场崩盘并非不可能。

相比郁金香,比特币可牛多了,这只“蝴蝶”成长了12年后,已经有了足够的风力来打击庞大的金融市场。

结语

凯恩斯理论成为主流是时代的产物,虽然如今凸显出来的弊端越来越大,但至少有一点还有市场——如果没有政府的干预,泡沫自然破裂的代价是非常大的。1929年美联储信奉“清算主义”,这种思考经济运行的方式的结果是一场历史性的大萧条。

赶出加密货币中沉淀的大量资金、降低风险,监管方有100%的动机去做这些事。在加息预期越来越强的时候,虚拟资产及时去泡沫、去杠杆是美联储乃至其他央行都乐意见到的。

张爱玲说,出名要趁早,来的太晚,快乐也不那么痛快。崩盘如果来得太晚,就会越痛。越早,代价就越小。

适当泄压,分批次承受大放水的后果,提前降低风险,或许就是精英们的自救。

Bitcoin Hits $99,000, Indicating Growing Institutional Engagement and Investors’ Confidence

Bitcoin ($BTC) nears $99K with 44.7% volume surge, with rising market cap, and growing institutional...

Edge Matrix, CoLabs Partner to Fortify NFT Creators

The Edge Matrix and CoLabs partnership aims to strengthen non-fungible token (NFT) creators to conve...

Texas Bitcoin Reserve Bill Clears Key Vote, Final Decision Nears

The post Texas Bitcoin Reserve Bill Clears Key Vote, Final Decision Nears appeared first on Coinpedi...