DeFi借贷用户的达摩克利斯之剑:协议的清算机制

据说现在币圈最稳的赚钱方法是零撸和白嫖。零撸经常要付出大量劳动,而单币池子白嫖香到不行:把币存进挖矿池子里,啥都不用做,等待挖矿产出就是收钱,几乎毫无风险,跟“睡觉赚钱”没两样!

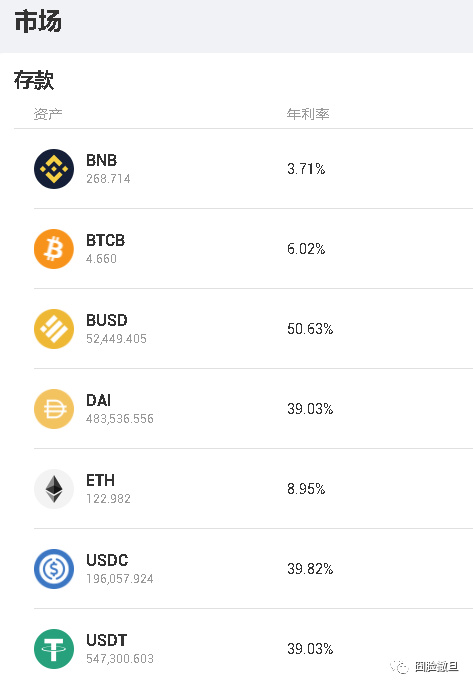

借贷协议中超高的存款利息

是不是跟前些年那些走路赚钱、刷视频赚钱的味道有点像?是的,哪能有这么好的事呢。

除开智能合约的代码风险,多数情况下会开启单币池白嫖的项目并不多。其次所谓挖矿产出的币,最后你是需要卖给别人才能变现,赚别人手里的钱,而不是凭空生出。这意味着如果没有人购买,你挖到的矿与空气无异。

但并不是所有的单币质押都在挖空气,因为它还有更实际、稳定的收益产生方式:借给别人吃利息。利息的存在是有经济学原理的,放贷人将钱外借,不仅冒着收不回的风险,还放弃了在外借期间,自己用钱去赚更多钱,或者享受生活的机会,因而利息是合理的且一直存在。

DeFi世界里能给我们带来利息收益的是借贷协议,类似现实世界里的银行,吸收存款,发放贷款,存款人吃利息,贷款人付利息。

借贷协议吃利息的风险

由于利息计算方式的不同和目前DeFi的火热态势,借贷协议里的利息远高于传统银行:需求多的稳定币借贷,高的时候年利息可以达到80%,而平常状态,也能维持在20%左右。这几乎无风险的超高利息,让圈外投资者都大量买入USDT等稳定币来理财,香到不行,还出现了“这就是DeFi对普通人的意义“的说法。

没风险是不存在的。智能合约的风险是一方面,更难把握的风险在于——”清算“。

加密市场在上周日遭遇大跳水,几乎全线下跌近20%,DeBank的数据显示,这一天,全网借贷协议过去 24 小时清算量达到4500万美金,其中AAVE、Venus、Compound位列前三。值得一提的是,Flux借贷协议在这天的大瀑布下0清算。

清算是啥?

当前主流的DeFi协议都是抵押借贷,用户存入某些资产用作抵押之后,才可以进行贷款,这与现实中大家会抵押车、房等获取资金一样。通过这样的操作,用户可以在不卖掉所持币种的情况下,获得更多的资金去投资,代价是相应的借款利息,应用得当会是投资者在牛市中非常有力的辅助工具。

在 DeFi抵押借贷协议中,当抵押存款价值超过借款价值,借贷协议运转良好,使借款人可以获得流动资金,同时无须出售其存入协议的资产。然而,当抵押存款价值下降,或者借款价值升高时,借款人会有动机逃避还款,这有可能让存借双方都陷入困境。

所以有了清算,即在你的抵押资产不足以覆盖你的借款时,引发的一个操作,清算会导致存款的抵押资产被其他人买走,并可能需要缴纳一定的罚金。传统金融由银行或者专业的清算机构进行检测和执行,而DeFi则由智能合约和清算人执行。

主流借贷协议清算区别

清算触发概率

触发DeFi清算的主要指标是存款总额和未偿还借款的比例,当未偿还的债务总额达到一定程度时,就会触发清算。

清算触发的比例会随着各个产品团队的设定不同。具体来说,会受到抵押资产的市场认可度、波动性、流动性和所在区块链网络的性能影响。

Maker DAO、AAVE、COMPOUND、VENUS与Flux的清算触发线如图。

MakerDAO

采用了一个让用户自行选择质押率和稳定费率组合的办法,但总体而言它的清算触发线是在较高的位置。Venus同样用了非常高的清算触发线。

Flux的清算触发线相比最低,只有抵押率低于110%才会触发清算,这对借贷用户更加友好,对极端行情的抵御能力更强。Flux相对统一的清算触发抵押率,也更利于用户了解自己的风险。

清算触发抵押率的区别,会在遇上极端行情时体现出来。假设Bob在以上项目中各存了100美金的 ETH ,并借出了50USDT,如果遇上ETH下跌20%的情况,则Bob在Maker DAO、Venus中的存款会被清算,Compound中的存款也接近清算,Flux和AAVE中的存款是相对 安全 的。

清算执行效率

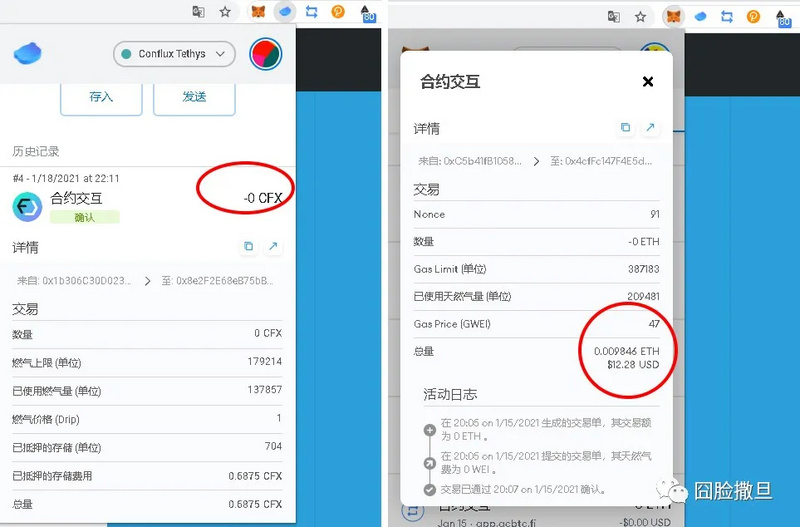

链上手续费的高低和交易确认时间,会影响清算的进行。因为清算需要清算人发起交易,因此清算人需要支付链上交易的手续费,当获得的清算收益,低于手续费支出时,则不会有人进行这笔清算。这对整个平台是不利的。以太坊的手续费早已让普通用户无法忍受,BSC链上的Gas也在提高。

链上手续费影响清算人执行清算的积极性,这一点上,已经部署三链的Flux优势明显。比如在 Conflux 链上可以零手续费的在链上发起交易、调用合约。这个零手续费与Gas无关,是这个网络独有的手续费代付机制,Flux平台的清算者将没有”倒贴钱“的顾虑,能帮助Flux的整体运行更加安全平稳。

左侧为Flux上的存款交易,手续费为0,右侧为Gas在47的低水平时一笔以太坊交易手续费,达到了12美金(以今年1月份时ETH价格计算)

Flux的借款用户也可以利用这个优势,链上快捷的交易确认和0手续费,让用户更有机会在行情进一步剧烈变化之前,完成还款或者增加抵押物的操作,从而避免清算带来的损失。

清算人收益

清算逻辑上也有区别。Flux进行清算前,智能合约会先将清算人的代还资金转移至借贷池子中,保证借贷池的资金充足。并且清算人可以获得被清算的多种资产,这区别于AAVE、Venus、Compound的只能获得其中一种资产。

AAVE的清算人最多可以清算50%的抵押品,并且必须用借出资产代为清算偿还,能获得的奖励只能是存款中的某一项资产。Compound清算人可以偿还全部欠款,但只能选择欠款中的某一项资产作为奖励。

借贷是一种杠杆行为,过高的杠杆会导致风险的加大。清算就是悬在这些喜欢过高杠杆用户头顶上的达摩克里斯之剑。它是一种惩罚措施,清算的存在,为的是保护放贷人的利益和整个项目的稳定运行,也是一种让投资者对把握好投资风险的一种提示。清算需要有高效的机制,激励投资者进行稳健投资同时,平衡多方风险,需要更多的探索。

XRP Becomes Top 3 Crypto After ProShares ETF Approval, Can It Flip ETH?

The past week has been nothing short of interesting for XRP. Notably, the cryptocurrency has been on...

XRP Dominates Upbit Trading as Meme Coins Capture Market Share

$XRP leads Upbit with $549.76M in volume as meme coins like $BONK and $DOGE gain traction despite a ...

Crypto Bills Clear Procedural Hurdles in House After Tuesday’s Failure

The post Crypto Bills Clear Procedural Hurdles in House After Tuesday’s Failure appeared first on C...