起底美股三大比特币挖矿公司“暗黑历史”,他们做过制药地产汽车,就是没做过比特币

随着加密货币牛市的加速,在美股上市的比特币矿业股也陷入了疯狂,典型的三大标的RIOT、BTBT和MARA均上涨10倍以上,单日涨幅超30%+甚至成为常态。其中,MARA在刚刚过去的12月再次宣布采购8万台蚂蚁S19和S19 Pro期货,这使得其未来总装机量将超过103000台。

尽管矿业公司们财大气粗,在目前的币价下,赚钱能力具备超强预期,但是如果深扒一下,可以看到这些上市公司的运作套路几乎一模一样,甚至说他们有很多暗黑历史也不为过。

RIOT——上个牛市的割韭老手

Riot Blockchain最早名为Venaxis,这是一家生物技术公司,曾在生物领域做了很多尝试,但是业绩一直未有起色。在涉足区块链业务之前,其最大营收仅为200万美元左右,这笔收入来自知识产权的特许权使用费。之后,Venaxis收购了一家做药物开发的公司BiOptix,并将上市公司更名为BiOptix。

在又一次生物领域的新业务尝试失败后,公司任命了新的CEO。这个CEO在生物技术领域没有任何经验,专长是投资并购。时值17年加密货币大牛市,这家公司开启了一系列的资本运作。首先是更名为Riot Blockchain,然后将注册地改为不对区块链公司征税的内华达州,同时还收购了加拿大一家区块链支付公司,并购买了一批加密货币矿机。

经过这一番操作,Riot在2017年涨幅超14倍,股价最高达到了46.2美元。但是,在之后的几年里,RIOT股价一直阴跌,最大回撤超过98%。2020年下半年进入牛市以来,RIOT股价再度超过20美元,市值超13亿美元。

因为割韭菜,这个股票还在上轮牛市被国外媒体喷了:“一个生物技术股票如何在不到三周的时间内翻倍,并在90天内获得超过500%的收益?或许狗粮生产商Kibbles and Bits也可以改名为Kibbles and Bitcoin,而报税公司H&R Block也可以改名为H&R Blockchain,这样其市值可以跃升三位数。”

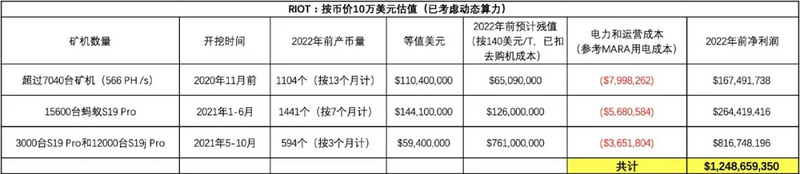

目前,RIOT已经有超过7040台,算力共计566 PH/s的矿机在运转,早些时候订购的15600台蚂蚁S19 Pro将在今年1-6月期间陆续交付。根据RIOT在2020年12月21日最新发布的信息,公司又购置了3000台S19 Pro和12000台S19j Pro,预计交付时间为2021年5-10月。在参考MARA的用电成本、购机成本和S19/S19 Pro机器残值的情况下,可以得到RIOT的估值为12.49亿美元左右。

MARA——业务疯狂转型的老玩家

MARA于2010年成立,当时,该公司名为American Strategic Minerals Corporation,专注于铀和钒的勘探,但是并没有做出什么业绩,后来公司在2012年投资了加州房地产,一年后房产业务又被停掉,并且转型进入了知识产权许可行业,同时更名为Marathon Paten Group. Inc.。之后,在2017年11月,该公司曾试图与加密货币挖矿公司Global Bit Venture合并,再次转型加密货币矿工。

MARA在2020年3月股灾时,一度跌至最低0.35美元,市值不足3000万美元,但仅仅9个月之后,就拉涨到最高16.77美元,市值超过10亿美元。如果币价持续上涨,那么MARA股价达到35美元可期,这意味着MARA可能成为一支1年内涨幅达到上百倍的超级牛股。

MARA疯狂地资本操作与购买矿机后,它甚至可能在今年成为全美最大的矿商,它将自己建立矿池,并且还对比特币开发者进行了捐赠。海外媒体普遍将此与比特大陆取消捐赠作比较,MARA的行业地位持续升高。

关于MARA的合理估值应该如何计算

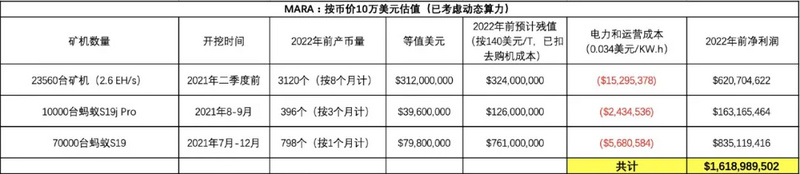

MARA从2020年5月开始,一直在采购新矿机。该公司截至当年9月份只有2060台矿机在运行,预计2021年第二季度结束前会部署23560台矿机,总算力达到2.6 EH/s。到了2020年12月,MARA又分两次购入了10000台蚂蚁S19j Pro和70000台蚂蚁S19,S19j Pro的预计交付时间为2021年8-9月,S19的交付时间在2021年7月-12月,这使得MARA的总算力将达到10.36 EH/s。

财报显示,MARA的电力和运营成本在0.034美元/KW.h(约等于2毛2的电费,相当于国内丰水期电价),去年12月前的S19/S19 Pro的购机成本应该在14000-20000RMB/台之间,这里可以按2000-2300美元/台计。

考虑到当前36000美元的币价下,国内S19和S19Pro的现货/准现货报价已经达到45000-55000元/台,那么比特币达到10万美金后的机器残值可以按140美元/T计(相当于S19=85000元/台,在上一轮比特币牛市中,S9也曾达到过这个价格),则可以得到下述估值,为16.19亿美元左右。

BTBT——中国币圈转战美 股

BTBT是一家成立于2015年的中概股,此前名为点牛金融,曾自称是“中国车贷第一股”,其业务范围包括:向以汽车作为担保的借款人提供贷款、汽车融资租赁等。近两年P2P行业的清洗整顿,使得点牛金融的净亏损持续扩大。在19年,该公司因为涉嫌非吸遭立案调查。

2020年9月,点牛金融以10美元的价格被收购,之后专注比特币挖矿业务,背后的操盘者正是国内币圈KOL玉红。2020年10月开始,BTBT从被收购后的最低点3.56美元,一度上涨到33美元,有接近10倍的涨幅,超过同期比特币的涨幅。参考 玉红比特币挖矿公司美股上市 数月前称矿机被扣XMX不再回购

但是近期BTBT遭到做空机构做空与投资者集体起诉,虽然股价影响不大,但BTBT在2月3日宣布董事会主席、CEO与CSO(玉红)纷纷辞职,将雇佣美国的多名法律顾问担任高管,疑似是为应对这一事件。

可以看到,无论是RIOT、MARA还是BTBT,这些股票均与BTC价格强相关,业务营收与利润也都来自比特币挖矿。如果只是因为与加密货币市场的牛熊挂钩,这样的股票无论走出什么样的形态,似乎都无可厚非,但是散户的风险仍然很强。

此外,比特币虽然无法做到完全匿名,但是可藏匿性是非常强的。上市公司有多少矿机,可以审计,但是真正挖了多少个币,以多少的均价售出并兑换为美元,普通投资者根本无从窥视全貌。搜遍全网,没有看到这些公司公布过自己的存币地址,那么币的转出套现时间与套现金额更无从知晓了,未来这里可能存在一个潜在的业绩暴雷点。

举例来说,这类公司可以趁着市场热度,不断发布公告说公司新购了多少机器,有多少算力,每月又有多少的比特币收益,一边释放利好,一边股价冲高10倍,20倍,甚至30倍,然后管理层可以趁机高位套现。

熊市来临后,公司完全可以又发公告说,因为高位买矿机,低位卖币,导致亏损。搜遍全网,从没看到公司公布过自己的存币地址,那么币的转出套现时间与套现金额更无从知晓了。

除了上述提到的这三家在纳斯达克上市的小盘股,还有一家名为BITFY的在粉单市场交易的公司,同样采取过转型加密货币挖矿、然后割韭菜的套路。这家公司前身为Natural Resource Holdings Limited,主营业务是在加拿大和美国勘探铁、金、银、锌和铅矿。该公司通过更名+反向并购,转型区块链挖矿业务。这家公司在18年4月公司完成并购交易后,加密货币市场就立即陷入熊市,股价也从最高15.10美元一路跌到最低2.56美元,并且现在已经停止交易。

受这三家比特币挖矿公司的影响,大量“失败”的中概股也在填入比特币挖矿资产,例如500.com彩票网、老牌游戏公司九城、做贷款转型的SOS、以及最新的中环球船务。这还仅仅是开始,后续神马、比特大陆等都要上市,他们是挖矿行业最头部玩家,市值可能会非常惊人。参考 独家:神马矿机筹备美股上市 中国加密矿业或迎上市潮

但我们也要看到,对于主营业务大拐弯的“改名股”,可能存在两大风险点:

1、跨行转型,意味着公司管理层能力或者意图存疑;

2、进入有监管风险的新领域,公司经营存在周期性,投资的不确定性增强。

不过,风险大的标的,收益的博弈空间自然也巨大。投资者更多的是要做好风控,把握好止盈止损的点位。(头图来自Coin Delite )

Today’s Top Crypto Gainers: DBR Leads With 53.2%, ALEPH, PENGU, MNDE & other Leading Performers

The top performance of these assets is a testimony to the diverse opportunities existing in the digi...

Pengu Leads the Charge as Top Altcoin

LunarCrush Altrank names Pengu top coin as social activity lifts altcoins like Popcat MYX and JTO in...

Dogecoin Silent Build-Up: Double Bottom Hints At Explosive Move To $0.47

Dogecoin appears to be in the midst of a quiet accumulation phase, with a technical setup that may s...