Bancor V2,Balancer,YFI克隆体,一文带你了解DeFi近期三大事

DeFi领域最近的热点是啥?总结一下可以归为三大事:

- Bancor V2正式启用,声称可解决自动化做市商(AMM)的最大故障

- Balancer协议治理获得巨大进展。

- 大获成功的YFI被模仿,一大批YFI克隆体(骗局)诞生。

1.Bancor V2正式启用,声称可解决自动化做市商(AMM)的最大故障

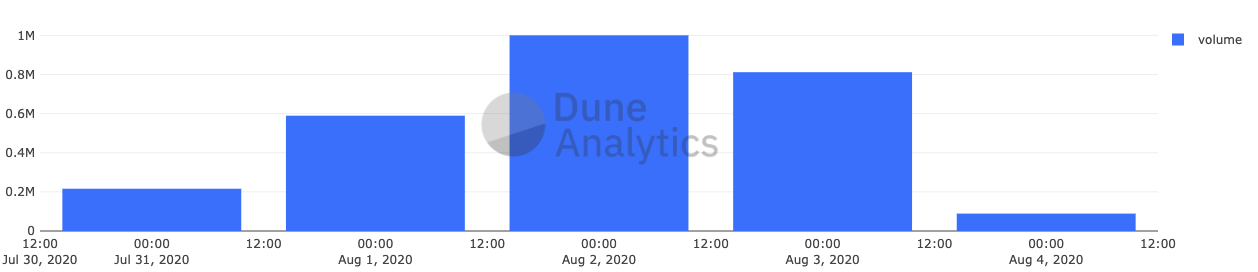

Bancor V2的启用是一个良好的开端,第一个流动性池BNT / LINK在48小时内达到了50万美元的上限。

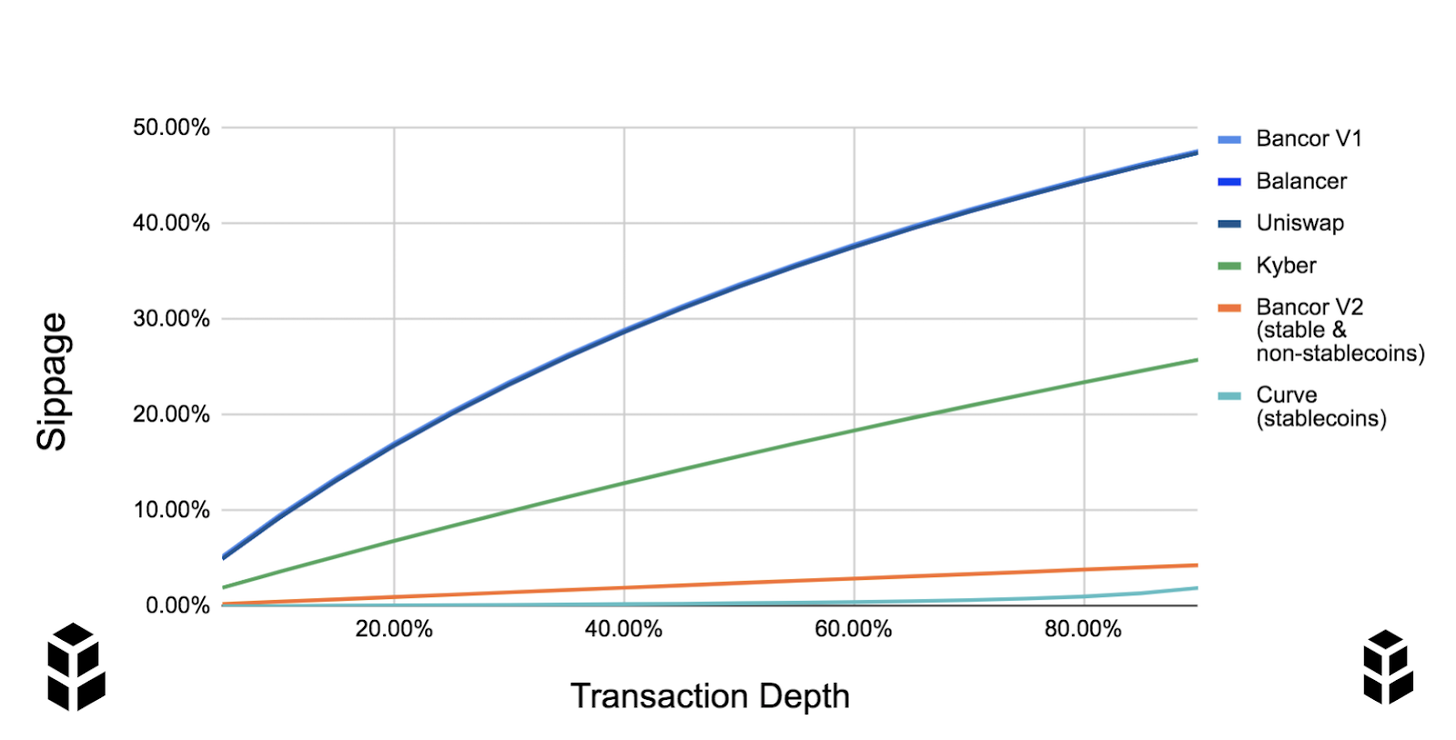

Bancor V2将原有的流动性放大了20倍,因此就滑点而言,一个100万美元V2的表现就像是一个2000万美元的池一样。 这使得LINK池的数量在周日的24小时内攀升至100万美元,即使在将其与1inch之类的DEX聚合器集成之前,该代币也是市场上最具竞争力的。

对于流动资金提供者(LP),第一个资金池将以交易费形式提供366%的APR——所有这些都是在没有任何流动性挖矿的情况下。

对于流动资金提供者(LP),第一个资金池将以交易费形式提供366%的APR——所有这些都是在没有任何流动性挖矿的情况下。

通过基于自动做市商(AMM)的动态设计对流动性进行细分,交易者可以进入具有单面流动性的池中,这意味着他们只可以将一个代币存入池中,而Uniswap LP则需要提供50/50的两种币种。 Bancor V2旨在通过使用更灵活的联合曲线或许多AMM中用于计算代币价格的公式来吸引更多的交易量,并减少流动性。

“在自动化再平衡(automated rebalance)的支持下,V2根据市场需求调整池权重,确保即使代币价格上涨,LP也能从几乎无套利损失(impermanent loss)中受益。 这种设计为大多数资产提供了低滑点,甚至包括易波动的ERC20代币(如LINK)。”

优化交易费

尽管Uniswap之类的DEX所提供的 0.3%交易费对LP有利,但越来越明显的是,由50/50代币对产生的套利损失(impermanent loss)大大超过了从池内互换收取的费用。

现在,Bancor V2的设计提出了三位数的APR(仅交易费用)和无套利损失,这无疑是一个巨大优势。

增长负责人Nate Hindman告诉The Defiant,“我们只是摸索了AMM所能提供的一切,当我们准备部署逐渐升高并最终移除上限的下一个池时,第一个LINK池产生的交易量令人兴奋。 ”

接下来,Bancor将推出LEND,REN,renBTC和SNX的V2池——在beta阶段时,所有这些池都将具有50万美元的流动性上限。这将由一个BancorDAO代替,将在几周后提供BNT抵押。

伴随着争议

Bancor对争议并不陌生,在其2017年完成1.53亿美元ICO之后一直受到批评。 庞大的代币销售意味着被给予厚望,但是Bancor的升级仍然有些迟钝,Uniswap开发人员甚至暗示Bancor复制了他们的接口代码。 Bancor的Hindman否认他们已经“分叉”了Uniswap的代码,但承认他们受到了Uniswap设计的“启发”。

“你们可能会受到我们的公式,智能合约代码和AMM发明的启发,而我们也会受到您的前端设计的启发,” Hindman发推文说。

无论如何,在接下来的几周内,随着新的Bancor V2池推出,使用表现值得关注。

2.Balancer投票决定调整流动性挖矿因素

随着Balancer在其自动化资产管理平台上突破5亿美元的总流动性里程碑,BAL代币持有人正在改变治理代币的分配方式。

在基于BAL的最新一轮投票中,社区通过了投票,将软挂钩池中的wrapFactor从0.7减少到0.2。 从本质上讲,具有sETH / wETH,USDC / mUSD和renBTC / WBTC等软挂钩对的池的BAL奖励分配将大大减少了。

促进有用流动性的论点表明,从套利损失的角度出发,软挂钩资产池的风险较小,给平台带来的影响很小甚至没有。

尽管最初的投票有争议,但94%的赞成票的最终结果表明BAL持有人完全赞成新的wrapFactor。

BAL投票者还选择包括基于BAL的流动性的1.5倍乘数和调整后的FeeFactor,以将BAL奖励给以前很少或根本没有象征性奖励的高费用池。

Balancer在基于快照的治理民意测验中开始发现自己的进步,该民意测验表明BAL发行在运行的数周中发生了重大变化。

3.YFI克隆体

yEarn的YFI代币的成功正在迅速激发大量模仿者,并且是花样百出。 其中一些YFI变体已变成彻头彻尾的骗局,另一些则已变得不活跃,而其中一个被誉为第一个成功的中国DeFi代币。

由于许多DeFi协议都是可插拔的,并且竞争对手的进入门槛很低,如果随着市场进入一个新阶段,出现更多的模仿者来抢夺43亿美元总价值锁定(TVL)这块DeFi馅儿饼,这也就不足为奇了。

YFII,来自中国的第一个YFI克隆体

7月26日,yfii.finance分叉了YFI并启动了YFII 代币。这次分叉包括了升级提案YIP 8,该提案未能在YFI的治理投票中获得通过,提出要将YFI的总供应量提升到6万个YFI并增加一种类似于比特币的减半机制。作为该提案的支持者,yfii.finance在提案被否之后决定分叉YFI并实施了该提案。

随着社区的一部分大声疾呼这个项目是一个骗局,Balancer决定将其列入黑名单,YFII立即面临逆风。 由于拥有价值2000万美元的流动资金池,Balancer此举就引发了人们对DeFi的去中心化以及DeFi平台的所有组件是否应该完全不受信任的质疑。但Balancer之后宣布对YFII的封锁是一个误操作,并重新上线 了YFII。此外,yearn.finance也使用Curve的y资源池部署了YFII流动性挖矿策略。

YYFI,第一个DeFi出口骗局

YYFI于7月29日推出,是另一个YFI代币模仿者,但很快被识别为骗局。 当这个分叉获得足够的流动性后,其所有者便铸造了100万个YYFI,并开始抽干其Balancer池。

在最初时,YFI创始人安德烈·克罗涅(Andre Cronje)就存在私自铸造无数个代币的风险,因为他是合约的唯一所有者,在合约发布后数小时内就提出了这一风险。 但是Cronje将控制权移交给了社区成员,以防范这种风险。

YFFI,另一个骗局

YFFI等其他模仿者似乎从头开始就是骗局。 在最初的流动性增加之后,团队销毁了一些预先开采的代币,以提高社区的信心。 后来,他们开始提取剩余的预挖代币,而不用销毁。 该代币价格在四天内从619美元降至2.62美元。

Best Crypto to Buy Now as the UK Lifts Ban on Crypto ETNs for Retail Investors

The Financial Conduct Authority (FCA) of the UK is all set to lift its ban on cryptocurrency exchang...

Ethereum Consolidates Below $2,800 – Bulls Need This Level To Trigger Next Leg Up

Ethereum is showing resilience amid the recent wave of market volatility and uncertainty. While the ...

Crypto Sector Holds Steady with Overall Neutral Market Sentiment

Crypto market holds steady with neutral sentiment as Bitcoin ($BTC) and Ethereum ($ETH) rise slightl...