妖币「炸弹」复活,Uniswap 交易量因 UBOMB 资金池增长超 14 倍

撰文:小毛哥

来源:链闻

据 DeBank 数据显示,去中心化交易协议 Uniswap 昨日总交易量增长超过 14 倍,至 1.03 亿美元。最大的交易来源是 ETH 和 UBOMB 交易对,24 小时交易量突破 9000 万美元,但是从所有单笔交易来看,成交量并不大,所以产生如此大交易量的原因未知。UBOMB 是 UniBOMB 项目的代币,根据官网显示,这是一个具有强通缩机制的流动性池。

要了解 UBOMB 就要从原始项目 BOMB (炸弹币)说起,BOMB 是于 2019 年开创的强通缩且自销毁的加密货币项目,短暂地掀起一阵风潮。UBOMB 本质上是一个与 BOMB 1:1 挂钩的代币,也可以称为 Wrapped BOMB,该项目大致上保持原项目的交易销毁规则,但宣称通过治理改变一定销毁参数,同时保证发送至 Uniswap 不会销毁。

同时,UniBOMB 最大的项目更新为,一定程度上借鉴的 Unipower 等流动性证明项目的机制,将项目改变为由 Uniswap 驱动的模式,希望借此机会吸引更多人来参与该网络。

什么是 BOMB (炸弹币)?

BOMB (炸弹币)是于 2019 年兴起的首个自销毁的加密货币项目,该项目的特征在于总量强通缩且强制执行自动销毁的模式,主要设计机制包括:

- 初始发行量恒定:100 万恒定的初始发行量

- 交易销毁模式:每次交易转账时,自动销毁 1% 的交易量

- 代币经济模式:强通缩模式,永不增发代币

加密货币 BOMB 希望达到一种理想的平衡状态:通过设计代币自动销毁的强通缩机制,达到该代币供应总供应量的通缩、流通速度下降,并间接影响代币价格及市值的上升。但目前看来,这种理想的平衡无法在项目交易流动性出现枯竭等情况下达成,这也或许也是 BOMB 尝试转向 Uniswap 希望获得更多流动性的原因之一。

什么是 Unipower?

Unipower 是结合 Uniswap 流动性方案首先推出一种名为流动性证明机制(Proof of Liquidity),该项目将初始供应量全部发送至 Uniswap 资金池,通过市场来分配筹码分布,然后所有的 Uniswap 上流动性的收入,后面会进入 DAO 回归持币者管理和对代币进行回购。

根据官方网站显示,该项目的创始人是 MrBlobby / Hank,此前曾开发包括 EtherGoo 和 Tron Goo 等,后续还会基于流动性证明去做一些 DApp 来帮助和强化生态。

UBOMB 与上述项目的异同?

UniBOMB 这个项目,顾名思义就是基于 Uniswap 的 BOMB (炸弹币)。可以说,UBOMB 继承 BOMB 炸弹币的玩法,又借鉴 Unipower 的流动性证明机制以及针对 Uniswap 进行一些更新。

- 在设计机制方面,UniBOMB 保留 BOMB 包括代币供应方式等机制,但允许发送至 Uniswap 的代币不会被销毁。同时,该项目将一定的代币供应发送至 Uniswap 的流动性池中,并将该池子中销毁机制设定为每日销毁流动性池中的 2%(将改为 3%);

- 在社区治理方面,UniBOMB 成立社区基金会,并宣称该项目已从项目代币机制的实验转向由社区驱动的加密货币项目。也是通过这种方式,该项目表示已通过基金会制定白名单的方式实现转账至 Uniswap 无法被销毁,未来还将通过一系列治理模式纳入更多白名单;

新型炸弹 UBOMB 的巨大「暴雷」风险

UniBOMB 希望达成的理想状态包括:

- 随着流动性池中更多的 UBOMB 代币加入,导致每日销毁的数量同时也在增加;

- 随着更多 UBOMB 代币更多交易买卖的出现,买卖越多导致总代币供应量下降地越快 ;

但值得注意的是,以上的理想状态可能会在某种 FOMO 的情绪下的一定时间过程内发生,但发展到一定程度很有可能因为经济模式的缺陷导致价格极速下跌等「暴雷」的情况出现,虽然结合 Uniswap 的流动性池多了一些创新,但无论是否治理真正实现「去中心化」以及代币机制的设计是否有缺陷,都无可而知。

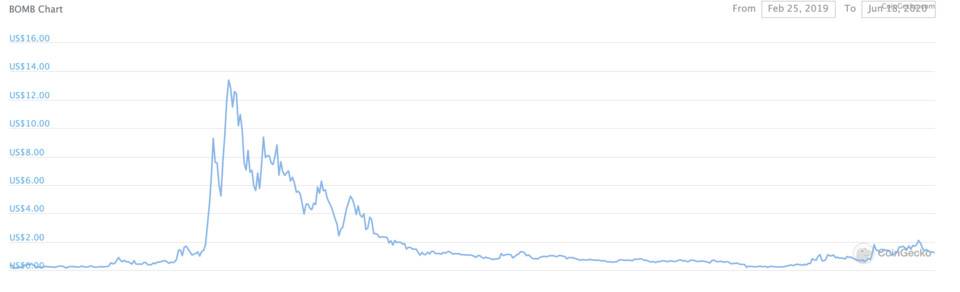

我们也提醒大家注意风险,以原始项目 BOMB 的代币的历史走势为例,根据 Coingecko 数据显示,截止发稿前,BOMB 代币目前价格为 1.27 美元,该代币曾在 6 月 4 日的 0.99 美元上升至 6 月 19 日的 13.31 美元,而此后不管是价格还是交易量一直呈现下跌趋势,从 2019 年 10 月到今年 5 月期间,价格已下跌超过 90%,每日交易量也从此前最高超过 70 万美元下降至 2-3 万美元。

为何 Uniswap 出现交易量激增?

虽然目前产生如此大交易量的具体原因仍不确定。根据 DeBank 的分析显示,出现 Uniswap 交易量激增一种可能的情况是该项目利用 Uniswap 的一个漏洞进行套利导致的,具体表现为利用 UBOMB 本身的通缩以及 Uniswap 的 sync balance 的机制,使得价格有延迟。根据发现的几笔交易显示,有交易者通过从 dydx 贷出来资金买光流动性池的单边,然后调用 UBOMB 的通缩接口,然后再还 dydx 的资金进行套利。

SUI Hack Latest News, Solana Price Prediction & Everything You Need To Know About Mantix

After SUI’s $223M hack, fear spreads in DeFi. As Solana eyes $200, Mantix gains traction with safer,...

Bitcoin Vs Bitcoin Cash; Find Out The Different As Traders Look To Pounce On New Opportunity Mantix

Volatility returns as whales weigh options. While Bitcoin surges, Mantix emerges as a top DeFi conte...

Best Cryptos to Buy This Month? Arbitrum Had Its Run—Now All Eyes Are on Qubetics

Missed Arbitrum? Qubetics is gaining traction fast with real utility, rising presale, and massive RO...