精选 | 杀不死以太坊的历史十大灾难;DeFi如何蚕食PoS安全性

今天内容包括:

1、杀不死以太坊的历史十大灾难。

2、去中心化金融世界中的网络效应。

3、以太坊与比特币的经济应用。

4、Atomex-基于原子交换技术的去中心化交易所。

5、DeFi如何蚕食PoS安全性。

杀不死以太坊的历史十大灾难

大力神最著名的战斗之一是与伟大的九头蛇战斗。根据希腊神话,九头蛇很独特,因为当它受到攻击并头部被割断时,会再长出两个。九头蛇遇到的痛苦和问题越多,它变得越有弹性。此再生特征是一个称为“ 抗脆弱性”的功能。

以太坊公链是现代的九头蛇。以太坊只存在了大约5年,但是在它存在的短时间内经历了许多战斗并且有很多头颅被切断。从技术角度来看,它被设计为抗脆弱的。以太坊在技术上和社会上都将成为它自己的自我维持和头部再生的有机体。以下是以太坊的十次被“砍头”再生:

以太坊基金会的“联合创始人”离开,但网络发展依然增长

2014年6月,在以太坊启动之前,Charles Hoskinson和Vitalik Buterin对于以太坊基金会的发展方向存在分歧。Charles Hoskinson希望接受风险投资的资金,并建立正式的治理结构。Vitalik希望远离风险投资,而是以非盈利实体的形式经营以太坊基金会。以太坊面临的首次内乱之一导致查尔斯离开了以太坊基金会。一个根深蒂固的社区逐渐取代了Charles Hoskinson,自那以后,以太坊基金会已经成为以太坊生态系统的令人难以置信的支持者。

以太坊基金会有中心化化风险但Consensys的发芽成长

以太坊基金会对以太坊的成功至关重要,甚至帮助带头启动了该项目,但它在早期是一支中心化力量。中心化本质上是以太坊的对立面,这种中心化导致了比特币社区发起了无数攻击,声称以太坊是“中心化骗局”。2014年10月,以太坊联合创始人Joseph Lubin孕育了Consensys。该组织目前在全球30多个国家/地区开展业务,帮助从开发人员到NGO到全球2000强公司的所有人推出基于以太坊技术的现实世界区块链解决方案。

以太坊(ETH)不稳定但出现MakerDAO

比特币的最初愿景是作为人对人电子现金,而以太坊的愿景远不止于此,它仍然希望能够履行这一职责。比特币(BTC)和以太坊(ETH)之类的问题在于它们是高度波动的资产。由于人们在购买或出售商品和服务时需要稳定的货币,因此这种波动性使其难以使用付款。2015年,MakerDAO承诺“建立更好的货币”。他们通过创造了稳定币Dai。Maker是最早建立在以太坊上的去中心化自治组织(DAO)之一,目前是成为新开放金融系统的骨干。

DAO被毁灭,但不断演变的DAO出现

2016年5月,以太坊社区的一些成员宣布了DAO的成立。募资期结束后,DAO的价值超过2.5亿美元。这是一个新颖的想法,实质上是世界上第一家去中心化的风险投资公司。2016年6月,DAO(未经适当审核)被黑,所有资金都被耗尽。这对以太坊来说是一个关键的伤口,但是社区团结起来,度过了一个痛苦的时期,抗脆弱的以太坊现在运行着许多成功的DAO,每个都从The DAO Hack的错误中学到了东西。这些包括但不限于MakerDAO,DigixDAO,MolochDAO,MetaCartel,KyberDAO,以及即将复活的DAO(称为LAO)

Parity被杀死,但Gnosis建立

Parity是最早在以太坊上建立基础设施的组织之一。他们创建了Parity Wallet和Parity Ethereum Client。2017年7月,在Parity Multisig Wallet上发现一个漏洞,攻击者可以窃取超过150000 ETH(约3000万美元),2017年11月,整个钱包被杀死,造成了超过500,000 ETH(1.5亿美元)的损失,其中包括来自Web3 Foundation(Parity)团队的300,000 ETH。幸运的是在确保基于以太坊的价值方面,还有很多其他不错的选择。最引人注目的是Gnosis团队,他们不仅拥有最好的以太坊多签名钱包之一,而且还在引领未来的智能钱包浪潮。

EtherDelta倒闭,但DEX协议蓬勃发展

第一个有意义使用的代表EtherDelta在2017年的狂热中,EtherDelta为很多投资者提供服务。 在2018年,美国证券交易委员会(SEC)强迫创始人Zachary Coburn 关闭交易所,并指控他违反了美国证券法。但九头蛇没有退缩,孕育出Uniswap,一个完全去中心化的交易所,并且不受EtherDelta面临的问题的影响,除了Uniswap之外,还有20多种基于以太坊构建的DEX,包括像Kyber Network和0x Protocol这样的完整协议,DEX生态系统将继续发展和成熟。

加密猫(谜恋猫)阻塞但可扩展性百花齐放

第一个获得公众广泛关注的去中心化应用程序(DAPP)是CryptoKitties。这些猫是可证明的稀有数字收藏品,可以繁殖并具有独特的特征。在短暂的高峰期,有人花了超过170,000美元购买了一只猫。到2017年12月4日,加密猫的狂热达到顶峰,并由于交易量而阻塞了以太坊。以太坊社区已经在研究可扩展性解决方案,但这将许多团队推向了超级驱动器。现在,通过诸如Rollups,SKALE体系结构,Connext网络,Counterfactual,Raiden网络,Funfair,Offchain Labs和多个Plasms实施,以太坊有了许多第二层解决方案。这还不包括一层的Gas限制,分片等等。

ICO繁荣与萧条但开放式金融成型

ICO是一种筹集资金的革命性方式,并且像许多革命性进步一样,引起了巨大的投机泡沫。2017年的ICO热潮使许多人进入了加密货币领域,然后崩盘离开。这是以太坊首次证明自己是一个去中心化和抗审查的平台,但未来还会有更多革命性事件发生。开放金融一直在以太坊的背景下酝酿,但这无疑是以太坊生态系统中的下一波浪潮。

Synthetix遭到攻击,但预言机逐渐成熟

Synthetix是一个去中心化合成资产系统。它允许用户抵押价值并作为回报,生成合成资产,该合成资产跟踪现实世界资产的价格,例如比特币,黄金,加密资产,指数等。2019年6月,Synthetix 预言机遭到攻击,造成3700万Synthetix Ether损失。在评估了市场上大多数预言机之后,Synthetix决定与Chainlink合作。Chainlink成名还因为各种的合作关系,最重要的是他们与谷歌的合作,将BigQuery连接到以太坊。

Parity逐渐隐退,但以太坊2.0将会普及

以太坊很幸运能够拥有两个主要的软件客户端实现而比特币只有一个,Go Ethereum(GETH)和Parity Ethereum Client。拥有两个或多个客户端实现的好处在于,它们可以抵御某些攻击。Parity对以太坊的奉献和忠诚度受到质疑已有一段时间。他们的代码不仅是迄今为止以太坊经济损失最大的原因(钱包事件),而且与波卡的冲突许多以太坊社区成员仍对他们的忠诚表示怀疑。以太坊2.0是以太坊的下一个发展,而现在多个开发团队Trinity,Sigma Prime,Prysmatic Labs,Status,Chain Safe Systems,Ether Camp,PegaSys,Parity和Yeeth,他们都在积极开发以太坊2.0

未来几年,以太坊,即反脆弱的九头蛇无疑将面临更多的战斗,但它将继续再生伤口,而每次都变得更强大。

全文链接: https://medium.com/@abertolino/ethereum-history-an-anti-fragile-hydra-8aa56874f394

去中心化金融世界中的网络效应

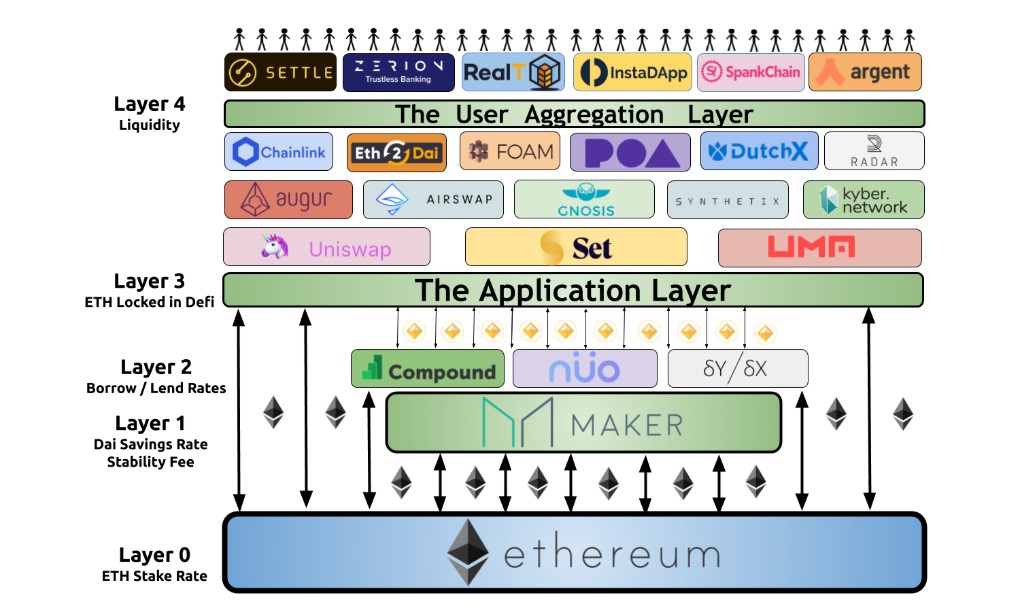

一篇非常不错的Defi生态图,不一定很好地很有说服力地介绍了Defi的网络效应,不过生态解释得非常好。

以太坊目前正在围绕开放金融应用进行大规模创新,远远超出了ICO的过度宣传和有缺陷的承诺。在本文中,我们将探索并绘制出这个令人兴奋的生态系统,以及如何将每个构建的应用程序添加到生态系统的其余组成。

它从哪里开始——DAI

以太坊价值本身就具有很大的波动性,而DAI为生态系统提供的是稳定性。

通过DAI进行金融操作

- 支出/获利-(发送交易)

- 借入 /借出-(Compound,MakerDao)

- 交易所-(Uniswap,Kyber)

- 利息-(Compound,PoolTogether)

- 抵押品-(MakerDao)

- 储蓄-(Compound,Dharma)

- 交易-(Kyber,OasisDex,IDEX)

- 杠杆交易-(dy / dx,Synthetix)

随着加密货币用户体验的改善,我们开始看到称为“智能合约钱包”的应用程序,与标准钱包相比,它们为您的资金提供了难以置信的强大功能,同时保持了相同甚至更好的安全性。例如,InstaDapp可让您完全在同一布局中管理MakerDao贷款,Compound贷款/借款和Uniswap池,并且通常压缩为1个步骤,而不是多个。

全文链接 https://medium.com/@0xKiwi/network-effects-in-an-open-financial-world-251152b9467d

以太坊与比特币的经济应用

这是一篇贬低比特币而捧高以太坊的文章。在数落比特币得到缺陷的几点还是可以看一看的,虽然可能有点主观,但总得接受一些意见嘛。

它也变得更加的盲目崇拜而不是革命运动,比特币人期望世界改变其业务流程并改用新的加密货币,而公然无视一些重要事实。

- 比特币只能用作交换媒介。人与人之间用于服务和商品交易的单位货币。

- 由于比特币的结构设计及其第二层扩展解决方案的局限性,它作为一种货币其实是会失败的。

- 它无法运行任何可以执行某种业务/金融逻辑的自动化程序。

- 思想领袖不断改变所讲的故事,比特币宏伟的概念是价值存储或“数字黄金2.0”,但这个故事的结局会是灾难性的失败。

- 价值存储是一个死胡同,因为由于上述限制,它其实不能为世界带来经济帮助,也不会带来任何重大变化。

- 一件事是肯定的。它使比特币保持相关性,因为在去中心化,不变的加密货币中存在政治影响。这对政治难民,逃犯和任何希望在没有任何人干预的情况下自由交易和管理其财富的人来说,是一个巨大的帮助。

- 这是一个很好的cypherpunk工具,但它是否可以值得2400亿的市值?当然不。

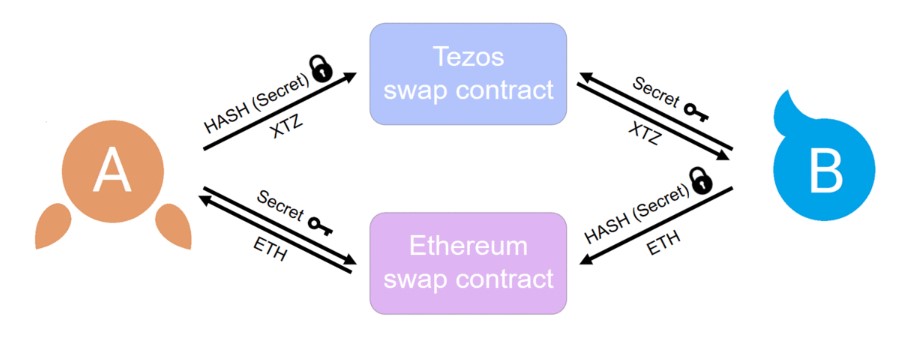

Atomex——基于原子交换技术的去中心化交易所

Atomex联合创始人Igor Matsak解释了原子交换如何帮助解决区块链之间的互操作性。他们是来自Tezos社区中Baking Bad团队,在推出一个基于原子交换技术的DEX.

Atomex是基于原子交换技术和多货币钱包的混合DEX。它允许在本地存储资金并同时保持流动性。因此,用户可以像进行普通的区块链交易一样将其资金交换到另一种加密货币上。它以一种去信任,去中心化的方式完成,而无需将加密货币发送给任何第三方。

Atomex的背景:

在Tezos社区中,我们也被称为Baking Bad。去年,我们发布了针对Tezos中的面包师和代表的“ bake-bad.org”浏览器,更好的call.dev智能合约浏览器以及针对Tezos节点的Python(Pytezos)和C#(Netezos)包。

我们从头开始。原子交换似乎很简单而且功能强大,但是仍然很少有实现。为什么?基于原子交换制作易于使用的应用程序非常棘手。假设市场动荡,各种区块链的具体情况,交易所费用等,建立24小时运营的交易所是颇具挑战性的。这个建造过程需要我们所有的经验,从密码学的基础知识到交易原则,从头到脚涵盖所有部分。

对于我们来说,我们决定建立一个完全去信任的服务。也许,必须有一个满足流动性的地方。我们的解决方案是制作具有两个基本要点的混合模型:

所有链上交换工作都是在客户端独立完成的; 在Atomex服务器上收集并匹配流动性。

当交易双方在服务器上相遇时,他们的应用程序将自己与区块链一起运行以执行交易。该模型既可以为市场带来足够的流动性,又可以提供去信任且独立的链上交换流程。如前所述,交换是通过原子交换方案完成的。

去信任还需要将Atomex应用程序开源。它有助于使更多的人参与测试应用程序,从而确保代码可靠并且没有安全问题。在我们的途中,我们尝试使用尽可能多的现有开源代码,但还重新设计了一些RPC库和节点包装,并消除了现有加密库中的一些错误。令人兴奋的事情是,在主网发布后的第一个月,我们已经与几个的项目取得了联系,包括DeFi项目,例如DEX.ag和bZx Protocol。因此,我们感到该领域的潜力正在增加。

今天的竞争对手中来自Komodo的AtomicDEX是其中最知名的项目。Atomex被认为是有用的原子交换技术的高质量实现,其显着特征是可用性。我们不关心类似的竞争对手。实际上,我们很可能与其他DeFi进行合作。我认为这是与行业中的集中实体竞争的最佳策略。

全文链接: https://defiprime.com/atomex

DeFi如何蚕食PoS安全性

Dragonfly Capital的新作,讲述攻击者用高于Defi借贷的利率来吸筹,从而以较低的成本来达到收购大量网络筹码的效果。

现在想象您是一个试图破坏PoS系统的攻击者。你会怎么做? 在较高的级别上,有两种攻击途径:你可以收购所有的未质押筹码以达到拥有1/3网络筹码,但这是艰巨而成本昂贵的。第二种方法是,你可以说服当前的质押者停止质押,用更低的成本来接管网络。第二种方法原则上听起来很有吸引力,但是你如何才能使当前的网络参与者停止质押呢?一种简单的方法是在其他地方为他们提供更具吸引力的收益。

在PoS网络的,PoS仅在产生激励才起作用,并且只有在奖励足够大时才会对他们进行激励。但是,如果他们可以在其他地方获得更好的回报,他们会放到获得更高回报的地方。从字面上看,链上的贷款市场会直接与PoS抵押竞争,这意味着它们与安全协议直接竞争!

Tarun在他的文章https://docsend.com/view/697feid中通过模拟,得出PoS链不能安全地使用通缩货币政策。如果PoS区块奖励随着时间而减少,那么它的长期平衡将是几乎所有资产都用作贷款,而不是Staking。

如果攻击者补贴链上的借贷市场并支付更好的长期利率,那将使利益相关方从质押转向借贷。然后,以此,用低成本去收购更多的权益份额。

只要PoS网络处于开放的生态系统中,任何链上借贷市场都可以通过提供更高的收益来破坏其安全性。

PoS系统如何防御呢?

有两种选择来对抗这一问题:要么迫使链上贷款市场限制其利率,要么通过向利益相关者提供更好的回报来与贷款市场竞争。

第一个策略将类似于实施资本管制。而这在区块链上显然是不可能的,即使是这样,借方和贷方也可以在链下建立交易。

唯一可以防御的现实方法是在必要时使用灵活的货币政策提供有竞争力的汇率。任何固定的通货膨胀体制都容易受到这种攻击,因为攻击者始终确切地知道他们需要多少钱来补贴借贷市场可以吞并利益相关者的筹码。

这种防御措施类似于中央银行调整其利率以实现其经济目标。展望未来,所有PoS网络都必须清楚这一权衡。这里可以使用链上治理和链下治理方法,但是如果PoS协议想要永久保持安全,它必须具有自适应货币政策。

全文链接: https://medium.com/dragonfly-research/how-defi-cannibalizes-pos-security-84b146f00697

Arichain Collaborates with HERO to Redefine Web3 User Experience with AI

The partnership is poised to redefine user experience in Web3 with the use of advanced technologies ...

Ethereum Price Outlook: Will ETH Reach $10K in 2025? Market Bulls Stay Confident

The post Ethereum Price Outlook: Will ETH Reach $10K in 2025? Market Bulls Stay Confident appeared f...

Texas Protects Its Bitcoin Holdings With New Law

The post Texas Protects Its Bitcoin Holdings With New Law appeared first on Coinpedia Fintech NewsT...