Libra乌托邦与中国法定数字货币的机遇

引言

正文

一、Libra为首的私营企业发币潮流

在Libra这一“稳定币”出现之前,一系列的稳定币已经占据了一定的市场。按照抵押物,可以分为基于法币抵押的稳定代币(如USDT),基于数字资产抵押的稳定代币(如Dai)和无抵押的“算法央行”稳定代币(如Basis)三类。Libra属于第一类基于法币抵押的稳定币,将基于一篮子货币(可能包括美元、欧元、英镑、日元、新加坡元等)。

在Libra出现前后,伴随着一波私营企业主导的数字货币发行热潮,如下表所示。

创造与赎回: JPM信用背书(2.6万亿美元资产规模),与JPM指定账户中的美元1:1兑换。

转账: 只通过JPM的KYC认证的机构客户(银行、经纪商、企业)才能入链,应用场景包括针对大型企业客户的跨境支付、证券交易、通过JPM Coin取代美元等。有助于消除交易对手方风险、结算风险,降低流动性要求,实现即时支付。

技术: 在自由区块链Quorum上发行流通,未来将支持其他平台并授权给外部企业使用。

进展: 2019年2月对外宣布成功试点,仍处于早期开发阶段,计划下半年扩大试点范围。

IBM是“网络运营商”,提供支持API和账户,资金处理软件。而目前包括的菲律宾RCBC银行、巴西Bradesco银行、韩国釜山银行等签约银行则负责发币+记账+法币兑换。各方统一账本,参与的银行参与发行与记账。终端用户可发起交易、查看交易,结算货币为各国法币。

发行: 将WMT与普通货币进行绑定来发行数字货币。

信息存储: 将WMT的信息存储到区块链中的区块中。

兑换: 购买WMT或退货时以WMT作为退款。

限制: 根据WMT的相关文档来判断该WMT是否受到限制。

判断记录: 将判断记录到区块中。

购买记录: 使用WMT来记录每个用户的购物历史。

计算优惠: 计算“使用WMT购买记录预测需求”和“不使用购买记录预测需求”带来的预测误差降低和成本下降。

使用优惠: 基于不同消费者购买的不同产品和预测准确率,将沃尔玛节约的成本一部分转化为消费者当次消费的优惠。

受限使用: 在WMT受到限制的情况下,使用优惠来购买指定的商品和服务。

不受限使用: 在WMT没有限制的情况下,使用优惠来购买任何的商品和服务。

WMT储备: 将多余的WMT存储到WMT储备中。

二、Libra的乌托邦

Libra的整体设计上和传统法币发行类似,如图1所示。

来源:作者根据公开资料绘制

目前包括了

技术和交易平台: Booking Holdings、eBay、Facebook/Calibra、Farfetch、Lyft、Spotify AB、Uber Technologies, Inc.

电信业: Iliad、Vodafone Group

区块链业: Anchorage、Bison Trails、Coinbase, Inc.、Xapo Holdings Limited

风险投资业: Andreessen Horowitz、Breakthrough Initiatives、Ribbit Capital、Thrive Capital、Union Square Ventures

非营利组织、多边组织和学术机构: Creative Destruction Lab、Kiva、Mercy Corps、Women’s World Banking

Libra协会将负责技术路线(如公链升级)、储备资产管理、分红&激励管理、机构管理(如会员、分销商等)、紧急事项应对(如网络攻击等)等事务,加入Libra协会也有一定的门槛,成员可以获得理事会席位和一人一票的投票权(不管初始投资多少,最多一票)。

Libra和传统支付系统比,满足不同参与方的诉求,帮助账户方做大支付、汇款,让收款方降低交易成本,也让传统机构观察、应对创新的手段。

1、低操作成本

区块链取代人工对账带来效率提高,差错减少

2、低交易成本

Libra体系内交易无需向中心化机构代理机构付费

3、低保证金降低成本

账本实时同步加强机构间公信,减少保证金要求,降低保证金带来的额外成本

1、各国面临的监管要求不同

a.被认定为证券类加密货币时

Libra协会和经销商发行Libra都需要遵守证券发行规定

b.被认定为支付类加密货币时

Libra协会和经销商需要持有支付牌照或加密资产交换业牌照以及准备金要求

2、反洗钱风险

跨界监管存在诸多冲突和挑战,如何符合全球监管的基线标准

实质上的执法、取证、行政监管存在冲突

3、资金安全和信息安全

波动性可能影响用户对其作为一种支付工具的接受度

交易可能是不可撤销的,导致欺诈和操作失误的交易不能回复损失

4、监管政策不确定风险

各国监管部门对Libra的性质的认定取决于很多主观因素,且可能立场不一,导致监管政策上存在较大不确定性

各国监管部门的长臂管辖

因此,Libra虽然抱有非常美好的幻想,但离真正落地还有诸多挑战,最大的挑战来自于如何应对监管,还有包括隐私问题、挤兑风险问题等诸多问题,还处于乌托邦的阶段。

三、应对:

中央银行法定数字货币

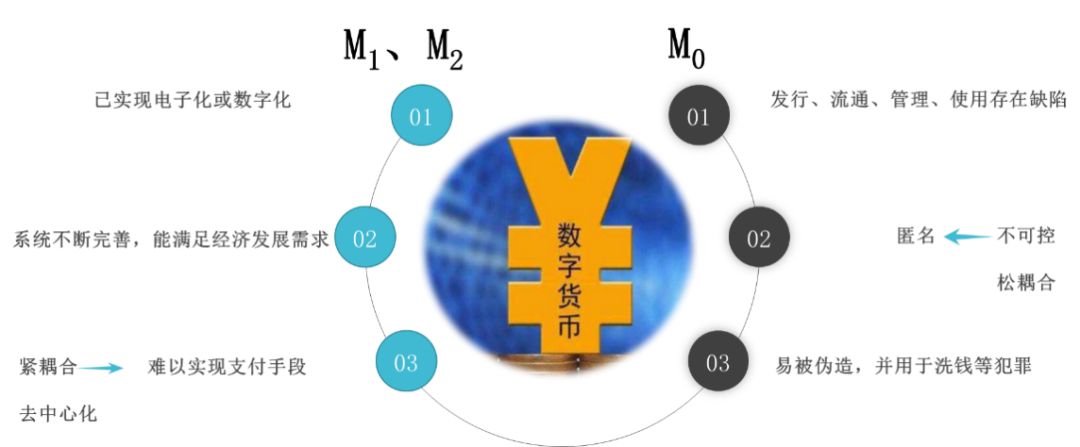

图2 央行法定数字货币注重对M0的替代

来源:作者基于范一飞.关于央行数字货币的几点考虑. 第一财经日报,2018-01-26(A05)整理

来源:作者基于范一飞.关于央行数字货币的几点考虑. 第一财经日报,2018-01-26(A05)整理

《晚邮报》曾在采访中询问华为的创始人任正非关于Facebook发行Libra中国企业是否应该加入的问题。

任正非回答道: 中国自己也可以发行这样的货币,为什么要等别人发行呢?

讨论

关于央行为什么发以及怎么发行数字货币:技术方面,央行要保持技术中性,不一定选用区块链技术,相关技术,可以向专利局查阅相关的专利申请情况。目前央行数字货币目标是取代M0,体系目标是建立一个双层体系。一般货币交易体系,跨行间是有结算制度,后面数字货币是交易即为结算,交易流程完全改变,这就是其一个优点。同时,按照周小川行长的说法,监管层保持一种开放的态度,欢迎私营企业推出自己的方案,相互进行竞争,让市场选择主导方案。央行可以选择和企业进行合作来发行混合的SCBDC。央行发行数字货币还有一个目标就是跨境结算目标,如果中国抓住这个机会,是可能挑战美元现有的国际地位。而且在金融危机之后,央行货币政策工具出现不足,CBDC的出现可能为央行的管理提供新的货币政策工具支持。

关于央行发行数字货币取代M0,是否会有放大效应:首先,对于现金问题,央行2018年11号文曾提到要多形式地鼓励创新,现金有除了支付之外的其他功能作用,不管怎样,百元大钞不会完全消失,中国国情决定纸币一定会存在。从八月份央行发行新版纸币也印证了这个观点。同时正如Libra白皮书提到的,其作为数字货币,不是为了替代当下支付体系,而是进行一种补充。

关于央行为什么要接管数字货币发行:主要还是在于货币具有的公共性,货币除了便利性以外还有很多目标,特别是信用创造,货币国际化进程中,央行最担心的是国际化对主权货币信用创造造成的冲击,造成可控性的问题,因此央行希望将货币的信用创造功能和流动性功能进行切割,在国内是一个M0纸币的退出和一个M0数字货币的嵌入,在国外则要避免信用创造的功能的被利用。

https://www.jpmorganchina.com.cn/country/CN/zh/detail/1320572440065

2.IBM World Wire介绍

https://www.coinspeaker.com/ibm-todd-scott-stellar-lumens/

3. Walmart Currency介绍

http://www.elecfans.com/blockchain/1057360.html

4.链塔科技,沃尔玛数字货币研究报告

http://www.dyhjw.com/gold/20190816-71276.html

5. Libra介绍

https://libra.org/zh-CN/?noredirect=zh-Hans-CN

6. Griffoli M T M, Peria M M S M, Agur M I, et al. Casting Light on Central Bank Digital Currencies[M]. International Monetary Fund, 2018.

7.范一飞.关于央行数字货币的几点考虑. 第一财经日报,2018-01-26(A05)

本文来源: 复旦发展研究院

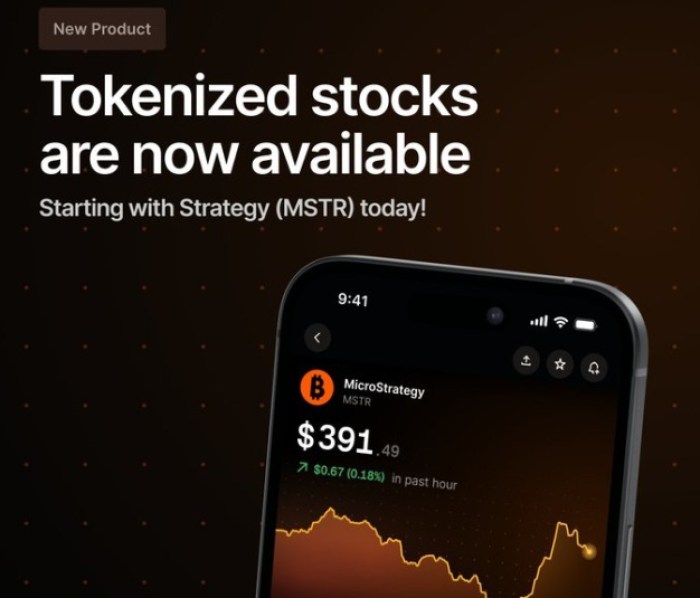

Gemini Just Tokenized a Bitcoin-Heavy Stock – 3 of the Best Altcoins to Ride the Wave

Gemini, a popular crypto exchange, has just launched a tokenized version of Michael Saylor’s Strateg...

Altcoin Bull Run Ahead? Top Analyst Says the Bottom Is In!

The post Altcoin Bull Run Ahead? Top Analyst Says the Bottom Is In! appeared first on Coinpedia Fint...

Spot Bitcoin ETFs Register Strong Asset Growth and Trading Activity Through 2025

Spot Bitcoin ETFs in the U.S. saw AUM surge by 124,000 BTC in 87 days, led by BlackRock and Fidelity...