BTCイールドとは?一株あたりのビットコイン量で企業価値を測る理由

今年1月、「ビットコインファースト」「 ビットコイン オンリー」を掲げるメタプラネットは、新たなKPIとしてBTCイールドを採用する意向を発表しました。

本記事では、BTCイールドとはどのような指標なのか、そしてどのように利用できるのか、具体例を通じて解説します。

BTCイールドとは、一定期間における企業活動において、一株当たりのビットコイン保有量がどのように増減したかを表す指標です。

株式の発行は、企業にとって大きな資金調達手段の一つ。一株あたりのビットコイン保有量の増加は、 調達した資金のうち、ビットコイン購入に充てられた資金割合が増加した と捉えることができます。

そのためBTCイールドは、 企業のビットコイン保有に対する積極性の評価に役立つ といえるでしょう。

ただし、ビットコインの購入の全てが株式発行を通じて資金調達されるわけではなく、また全ての株式発行がビットコイン買収につながるわけでもない点には留意する必要があります。

BTCイールドの計算は、大まかに以下の4ステップから構成されます。

なお、潜在株式数とは、ストック・オプションや新株予約権の行使、転換社債などの株式に転換可能な証券等により、将来発行される可能性のある株式数を表します。

メタプラネットが2025年6月に発表した『 ビットコインの追加購入に関するお知らせ 』によると、2025年第1四半期における同社のBTCイールドは95.6%。四半期ごとの目標値35%を大きく上回り、 さらなるビットコイン購入への意欲を裏付ける数値 となりました。

当該時期のBTCイールドを、実際に順を追って計算してみましょう。

2024年第4四半期のBTCイールド 95.6% を算出することができました。 つまり、1株あたりのBTC保有量が約1.95倍になったということです。

BTCイールドという指標が注目されている背景には、企業によるビットコイン保有戦略の変化があります。

CoinSharesは2024年末に発表したレポート CoinShares’ 2025 Outlook において、2025年はコイン利回りを財務戦略に組み入れる企業が増加すると予想しました。

これまで、ビットコインは価値保存手段やリスクヘッジとしての側面が重要視されてきました。これは、地政学的な影響を受けにくいこと、かつてUSドルとの逆相関関係が続いたことなどが理由です。

CoinSharesのCEO、ジャン=マリー・モネッティ氏は、こうしたビットコインの強みに触れつつ、「このような側面にのみ注目してしまうと、ビットコインの幅広いポテンシャルを見逃すことになる」と、ビットコインの新たな利用戦略可能性に言及しています。

レンディング

新たな利用方法の一つは、レンディングによる利益獲得です。

レンディングとは、保有するビットコインを貸し付けて利用料を得る方法。預金における利息のようなものです。

デリバティブ取引

デリバティブ取引とは、将来的な為替・市場価値の変動リスク回避などを目的とした取引で、スワップ取引や先物取引、オプション取引などが含まれます。

デリバティブ取引による利益獲得事例の一つとして、2024年10月のメタプラネットによるプットオプション売却が挙げられます。結果、約2億1,455万円相当のプレミアム収入を獲得したことが報じられました。

関連: メタプラネット、ビットコインプット取引で新収益戦略約2億円の利益

ビットコイン保有量が多いことは、こうしたレンディング、デリバティブ取引実行の余地があること、それによって得られるリターンが大きいこと を意味します。

そのため、ビットコイン保有への積極性や保有量の評価に有効な指標として、BTCイールドが注目されているのです。

BTCイールドは、米ストラテジー(旧マイクロストラテジー)が初めて導入した指標です。

ストラテジーは、ソフトウェアなどを手掛けるナスダック上場企業。2020年以降、「世界初のビットコイン財務企業」として、現在まで大量のビットコイン購入・保有を継続しています。

2020年、株価の低迷と記録的な低金利に悩んでいたため、CEOのマイケル・セイラー氏は、会社の現金を大量にビットコインの購入に充てる戦略を打ち出しました。

この戦略は、ビットコインの将来性や、株主がビットコイン保有の有効性を信じていることに基づいています。なぜなら、会社の資産価値がビットコインの今後の価値変動に大きく依存することになるからです。

そこで、BTCイールドという指標を導入し、一株あたりにどれだけのビットコインが裏付けとしてあるかを示すことで、株主に会社のビットコイン戦略の効果を分かりやすく伝えることを目的としています。

次に、ストラテジーの実際のBTCイールド値を確認してみましょう。

同社が2024年10月に公表した Q3 2024 Financial Results によると、2024年の年間BTCイールドは17.8%。

2022年〜2023年がそれぞれ、1.8%、7.3%と推移していたことを踏まえると、異例の値であることがわかります。

BTCイールドが増加した要因の一つは、2024年末から同社のビットコイン購入が加速したこと。特に11月末には、過去最大規模の購入が続いたことで話題となりました。

関連: 8300億円でビットコインを追加購入、米マイクロストラテジー

関連: マイクロストラテジー、ビットコイン投資戦略を加速トランプ新政権に期待

また、直近である2025年第1四半期の値は13.7%。これは、第1四半期だけで年間目標値の90%を達成したことを意味します。保有量換算では301,335 BTCの増加となりました。

ストラテジーは、2025年以降の長期的な目標をいくつか定めており、長期的な購入継続、保有量拡大の意向を示しています。

目標の一つは、年間BTCイールドです。

ストラテジーは、2025年〜2027年の年間BTCイールド目標値を6〜10%に 定めて います。

また2025年に関しては、1月から発表時点(4月28日)において、すでに13.7%のBTCイールドを達成していることも分かりました。これは目標値を大幅に上回るペースです。

この結果を受け、ストラテジーは5月、2025年の年間BTCイールド目標値を25%に引き上げると 発表 。今年2月に続き、目標値の上方修正が続いた形です。

もう一つの長期的目標は、21/21計画。

2027年までに計420億ドル(株式210億ドル、債券210ドル)の資金調達を行うという内容で、獲得した資金はビットコインの追加購入に当てるといいます。

関連: マイクロストラテジー、ビットコイン戦略などで6兆円調達へ2027年までの「21/21プラン」発表

米ストラテジーが初めて採用したBTCイールド。

メタプラネットがこの指標を取り入れてから、その数値はどのように推移しているのでしょうか。また、メタプラネットは今後どのような目標を掲げているのでしょうか。

メタプラネットは2025年6月26日に発表した『 ビットコインの追加購入に関するお知らせ 』において、直近のBTCイールドを公表しています。2025年第1四半期の値は95.6%、第2四半期現在の値は112.2%。年初来で換算すると、300%を超える値です。

BTCイールドの大幅な増加は、年初来の社債および新株予約権発行により、数十億円規模の資金調達が複数回実施されたことに起因しています。

関連: メタプラネット、ビットコイン追加購入保有量12,345BTCでテスラ上回る

既に2025年通してのBTCイールド目標値(232%)の97%を達成しており、堅調な購入ペースであるといえます。

メタプラネットは、2025年〜2027年の目標として、三つの軸を掲げています。

一つは、2025年末までに30,000ビットコインを取得すること。ビットコインの購入ペース加速を背景に、年初の目標値10,000BTCの3倍まで引き上げられました。

もう一つは、2026年末までに100,000BTCを取得すること。2025年と同様、当初の目標値21,000BTCから大幅に上方修正されています。

最後の一つは、555ミリオン計画です。今年1月に発表された21ミリオン計画(新株予約権を発行しビットコイン購入資金1160億円を調達する計画)が前倒しで進捗したことを受け、新たに策定されたもの。新株予約権として5億5,500 万株を発行し、ビットコイン追加購入資金約7700億円を調達するという内容です。ビットコインの購入資金としては、アジア株式市場史上最大規模となります。

株価への影響抑制と迅速な資金調達実行を両立するため、本新株予約権は6〜10ヶ月かけて段階的に行使される予定です。

2025年2月末、メタプラネットはBTCイールドに続く新たなKPIとして、BTCゲインとBTC円ゲインの採用を発表しました。

関連: メタプラネット、業績評価に「BTCゲイン」採用株価は本日ストップ安

BTCゲインは、一定期間の当初に保有していたビットコイン保有数にBTCイールドを乗じて得ることのできる指標です。具体的には、以下の式で算出します。

新規株式の発行有無に関わらず、同社が保有するビットコイン保有量の純増分を数値化できると言います。

具体的な数値は、BTCゲインを円建てで表したBTC円ゲイン、そしてBTCイールドと共に、逐次公開されています。

BTCイールドは、「一株あたりのビットコイン量」という形で企業価値を評価する新しい指標です。

企業の総資産だけを見ても、発行済み株式数の違いによって実際の価値は変わります。そこで、一株あたりのビットコイン量を算出することで、投資家がより適切に企業価値を比較できるようになります。

企業価値を測る際には、時価総額や株価収益率(PER)、株価純資産倍率(PBR)などの指標が一般的に使われます。

また、一株当たり純資産(BPS)や一株あたりキャッシュフロー(CFPS)のように、企業の資産や利益を発行済み株式数で割って計算する指標もあります。BTCイールドは、こうした指標と同様に「株式数を考慮した資産評価」として活用できます。

一株あたりのビットコイン量を算出することで、企業の資本効率を評価できます。

例えば、同じビットコインを保有する企業でも、発行株式数が少ないほど一株あたりのBTC量は多くなり、より効率的な資産運用をしていると考えられます。

株式の希薄化とは、発行株式数が増えることで一株あたりの価値が低下する現象を指します。

BTCイールドを用いることで、企業の保有資産だけでなく、株式数の影響も踏まえた評価が可能になります。

こうした観点から、BTCイールドは「同じビットコインを保有する企業間の比較」を容易にする利点があるといえるでしょう。

株式の希薄化とは、発行済み株式数の増加により、一株あたりの価値が低下する現象のこと。株価だけでなく、一株あたりの配当にも影響が及ぶ可能性があります。

数値を一株あたりの値に直すことで、単なる資産の多少だけでなく、株式の希薄化リスクを踏まえた企業価値を考慮することが可能です。

ビットコインの将来性を見込んでいる投資家にとって、BTCイールドは注目に値する指標の一つとなるでしょう。

ビットコインの価値が増加した場合、ビットコイン保有量が多いほど、企業の資産も増加することになります。

またインフレ環境下においては、法定通貨価値減少に対するリスクヘッジにもなるでしょう。

ビットコインに魅力を感じる投資家にとって、ビットコイン保有企業への投資は、ビットコインへの直接投資を代替する側面があります。

他の株式とまとめて資産管理できること、複雑な課税制度を避けることができること、などが理由です。

ビットコインの保有量が多いほど、その運用手段の幅は広がり、得られる利益も大きくなると考えられます。

具体的な事例として、レンディングやデリバティブ取引による利益獲得が挙げられます。

BTCイールドには、いくつか留意すべき点があります。

一つは、ビットコイン保有によって得られた利益が株主に還元されるとは限らない点です。

もう一つは、ビットコイン保有量と完全希薄化株式数との関係性です。株式以外から調達した資金でビットコインを購入している場合や、株式発行を通じて得た資金をビットコイン購入以外の用途に当てている可能性があります。

BTCイールドを参照するときには、こうした点を踏まえて評価する必要があります。

本記事は企業の出資による記事広告やアフィリエイト広告を含みます。CoinPostは掲載内容や製品の品質や性能を保証するものではありません。サービス利用やお問い合わせは、直接サービス提供会社へご連絡ください。CoinPostは、本記事の内容やそれを参考にした行動による損害や損失について、直接的・間接的な責任を負いません。ユーザーの皆さまが本稿に関連した行動をとる際には、ご自身で調査し、自己責任で行ってください。

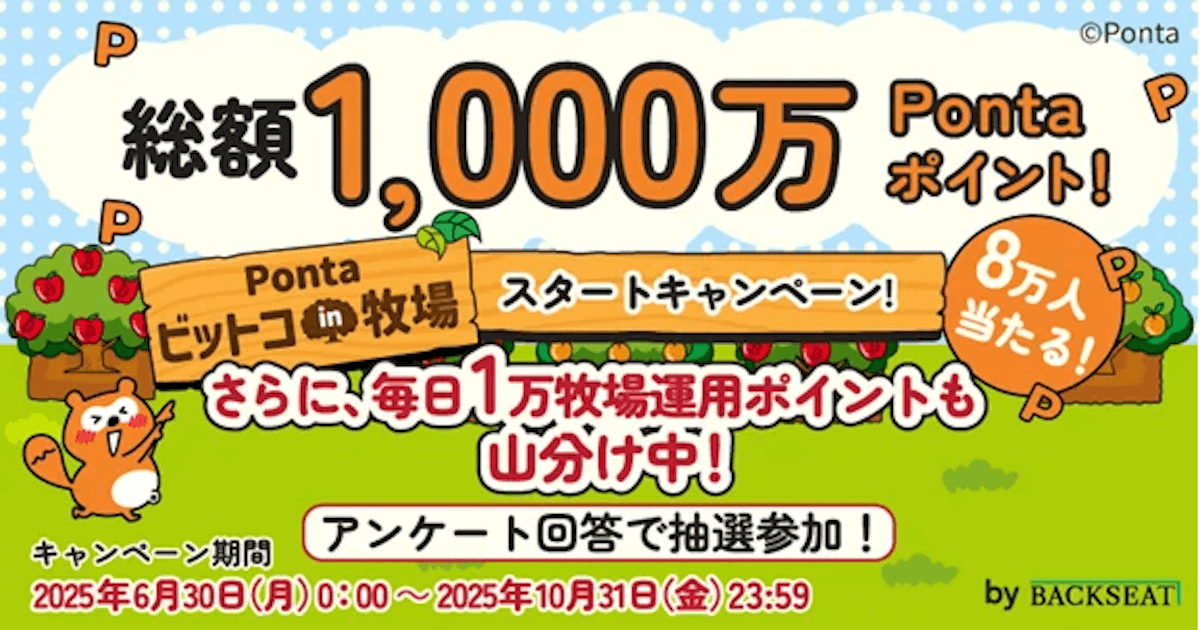

ポンタポイントで暗号資産運用体験「Pontaビットコin牧場」開始 総額1,000万円キャンペーンも実施

BACKSEATとロイヤリティマーケティングが、Pontaポイントで暗号資産の運用体験ができるサービスを開始。実際の売買は行わず、ゲーム感覚で楽しめる。...

仮想通貨は今でも「やめとけ」?損失回避のカギとなる4つのリスクと対策

仮想通貨=危険という印象の背景「暗号資産(仮想通貨)=危険」という先入観は依然として根強く残っています。激しい価格変動やセキュリティ事故などのネガティブなニュースが注目を集めがちですが、適切な知識と対...

『ビットコイン財務戦略の成功は少数企業に限られる』Breedレポート、ストラテジー社の先行事例に注目

仮想通貨VCのBreedがビットコイン財務戦略企業についての記事を発表。弱気相場が到来した場合、株価プレミアムを維持できる企業は少数だとの見解を示した。...