作者: Stacy Muur

编译:深潮TechFlow

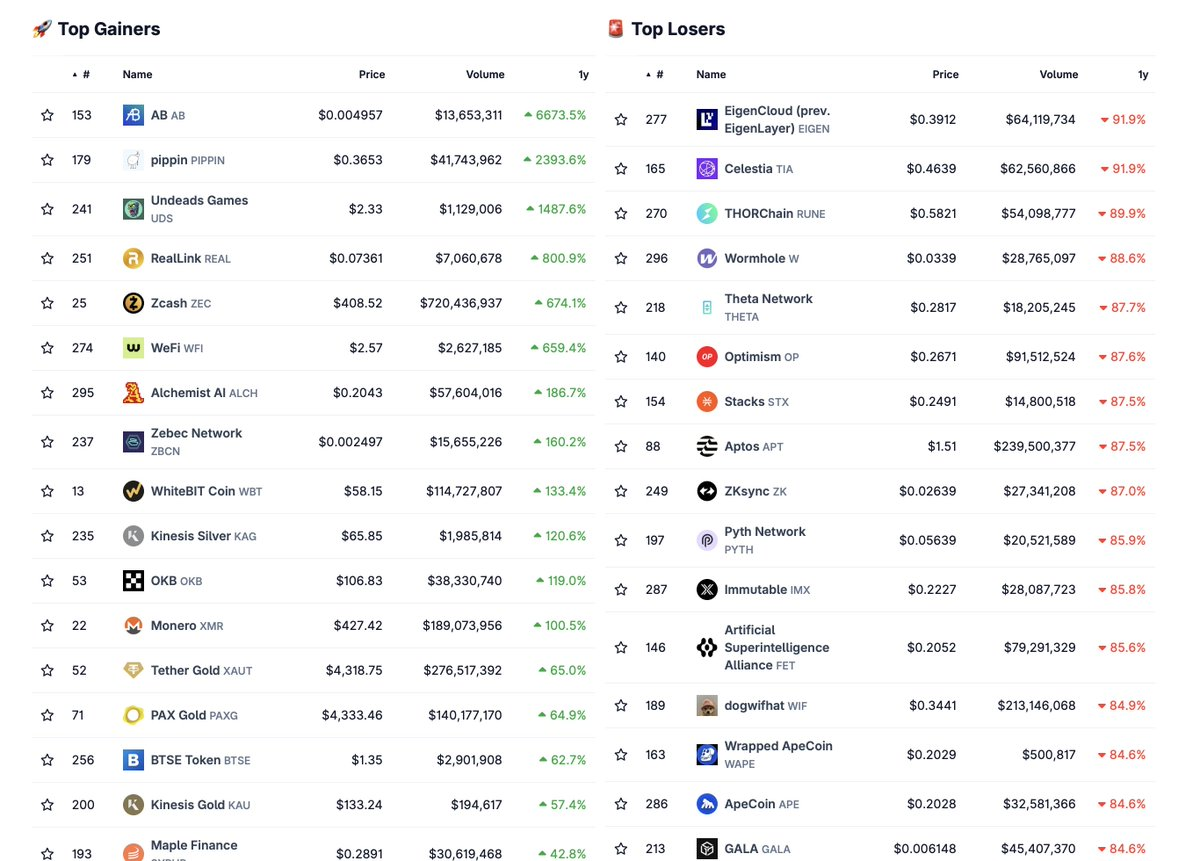

如果你参与了2025年的代币生成事件(TGE)交易,你可能已经熟悉了这个默认的剧本:首周热闹非凡,随后缓慢下跌,最后只能无奈接受“发行价就是最高点”的事实。

大多数新上线的代币不仅表现不佳,甚至直接崩盘,因为市场终于开始将代币经济模型(Tokenomics)和流动性视为基本面,而不是可有可无的附注。

尽管如此,仍有少数代币在2025年末相较于TGE价格实现了显著增长。这些代币的上涨并非昙花一现,也不是因为在极端低点买入才能获利,而是表明它们确实有真实的市场需求。

以下是我总结出的2025年表现较强的代币:$ASTER、$FOLKS、$AVICI、$RAIN、$TAKE 和 $SENTIS(还有一些“勉强维持水面以上”的代币,如 $IRYS、$FHE 和 $CORN)。虽然它们的表现各有不同,但却有相似之处。

2025年的赢家

@Aster_DEX ($ASTER) 是最典型的成功案例之一,它在首日就实现了所有项目梦寐以求的目标:广泛的交易平台覆盖、深厚的流动性,以及一个交易者真正理解并认可的“DeFi永续合约”叙事。贯穿全年的核心故事可以概括为:“由币安支持的带有隐私特性的永续合约交易平台”。

虽然$ASTER的价格走势引发了不少争议(你可以将其归因于零知识证明相关题材、CZ的幕后操作,或者只是“更好的执行力”),但无论如何,它是少数几个在TGE后不适合“立即抛售”的代币之一。

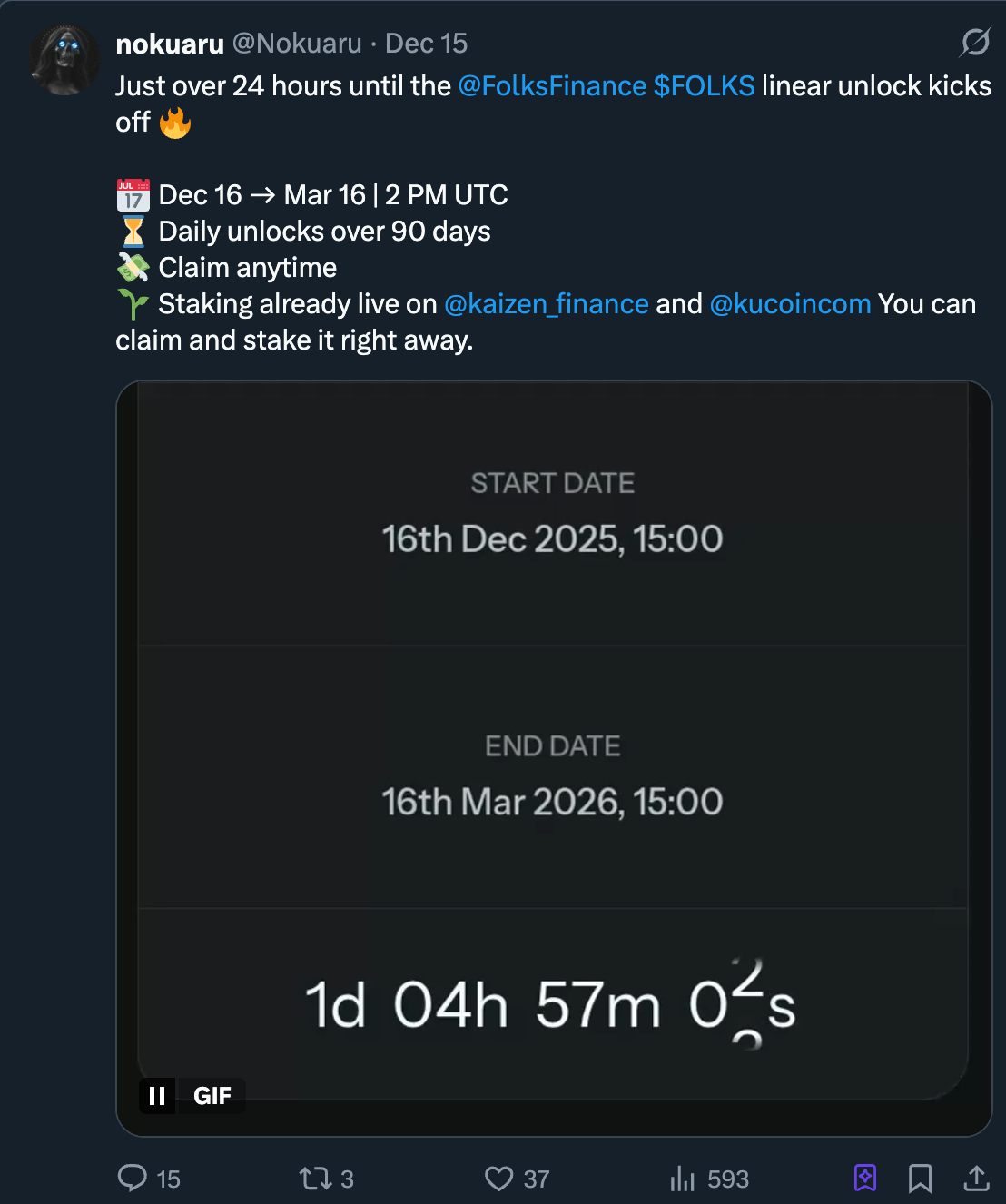

@FolksFinance ($FOLKS):“无聊”也能成为赢家

$FOLKS 是一个与众不同的借贷代币,在这一年中,它用“无聊”证明了自己的价值,而“无聊”恰恰成为了制胜法宝。成功公式是:“首日上线币安和Kraken、不断扩大的跨链资金池、没有明显的解锁断崖”。特别是最后一点——“无解锁断崖”——比大多数人愿意承认的更为重要。

一切看似顺风顺水……直到12月15日解锁期到来。

@AviciMoney ($AVICI):用“简单叙事”打破规则

$AVICI 是一个颇具特殊性的案例,它的成功并非源于最复杂的技术,而是因为它为加密推特(CT)提供了最清晰的叙事:“一个公平启动且有真实产品的项目”。

最常被提及的并不是代币经济模型,而是实际使用场景:“一个真正运行的新型数字银行应用、支持Visa卡、真实消费场景”。在一个充斥着内生“效用”的市场中,$AVICI 的卖点令人耳目一新,脱离链上的虚拟叙事,带来了切实的现实应用。

毫无疑问,这可能是今年最优秀的TGE之一。

当代币因为“有理由”上涨时,它更能稳步前行

在2025年的后周期表现中,最强劲的反身性赢家是 @Sentism_ai ($SENTIS)。它的布局十分简单明了:AI智能代理的叙事 + 持续的激励分发 + 广泛的交易所支持。在加密推特上,主流观点始终如一:“AI智能代理是下一代DeFi自动化层”。这种清晰的叙事为交易者提供了一个简单的心理模型。

从机制上看, $SENTIS 并未依赖一次性的上线热潮。其代币的持续分发机制(任务奖励/回溯空投/参与激励)保持了用户的活跃度。这种动态往往能够转化为持续的现货需求,因为参与者会为未来的分配和生态里程碑进行布局。这种机制甚至能够在链上实际使用尚未显现之前,就为价格提供支撑。

@overtake_world ($TAKE):游戏市场的“Web2分发 + Web3基础设施”

$TAKE 延续了类似的成功模板,但将其包装成一个游戏交易市场的形式。贯穿始终的叙事是“Web2的分发能力结合Web3的技术支持”。

它的优势在于逻辑清晰——玩家交易资产,$TAKE 是通行费代币,同时质押和收入分成机制为持有者提供了激励。当人们谈论“真实收益”(Real Yield)时,通常指的是披着APY外衣的代币发行,而$TAKE的逻辑更接近于“手续费 → 回购 → 质押者”。即使有人质疑这一模式,市场依然认可其发展方向。

@Rain__Protocol ($RAIN):事件驱动的重定价典范

$RAIN 是一个更典型的通过事件驱动重新定价的案例,而非“基本面胜利”。

该代币的主要上涨来自一条简单而明确的消息:一家公司在纳斯达克上市,并计划将九位数资金分配到基于 $RAIN 的国库策略中。这种消息会迅速改变市场定位行为——流动性提供者调整价差,趋势交易者蜂拥而至,观望中的资金也因故事足够简单明了而迅速回流。

尽管这并不能直接证明 $RAIN 的长期产品市场契合度,也无法消除执行风险,但却解释了为何 $RAIN 的交易表现不像典型的小市值TGE代币:它的买盘并非仅靠散户的反身性,而是一个看起来足够“机构化”的叙事,吸引了持续关注和更大规模的资金。

“值得尊重但未达顶尖”的代币

- @irys_xyz ($IRYS) 和 @mindnetwork_xyz ($FHE): 这两个项目属于“AI基础设施与隐私套利”赛道,均受益于AI相关热潮,价格维持在初始区间之上,并保持了足够的流动性,避免沦为“死图”。如果它们能将热词转化为链上实际使用,则有望成功,因为单靠叙事无法长久。

- @use_corn ($CORN): $CORN 虽然没有爆发性表现,但相较于同行表现稳定,更像是一个“结构化产品”。在2025年这个惩罚过度扩张的市场中,稳定性本身就是一种信号。

- @LoadedLions_CDC ($LION): $LION 证明了分发和生态吸引力的重要性。尽管它并未主导2025年的热门叙事(如AI、永续合约、积分等),但也没有完全崩盘。风险在于,如果GameFi代币的使用率无法突破其核心社区的范围,可能会陷入“永久折价”的困境。

赢家的共同特质

在剥离叙事和情绪后,一些结构性模式逐渐浮现。

- 分发比炒作更重要

表现最强的代币在TGE时避免了大量内部流动性抛压。

例如:$AVICI(团队持有0%)、$SENTIS(基于活动的代币释放)、$TAKE(社区与用户激励)。

启示 :代币在发行时的持有者结构比私募投资者的背景更重要。

- 合理的初始估值胜过完美的时机

许多表现优异的代币并未在市场最热潮中发行,而是选择了合理的初始估值,从而让市场在后期重新评估其价值。

例如:$AVICI 以约350万美元的FDV(完全稀释估值)发行,并且拥有一个可用的产品,其增长空间呈现出非对称性。

启示 :能够“挣得”高估值的代币,往往比一开始就高估值的代币表现更好。

- 实际使用(或短期可见的使用)推动了价格上涨

ASTER 的永续合约交易量、FOLKS 的借贷业务扩展、$AVICI 的信用卡消费以及 $TAKE 的市场交易流量,这些都不仅仅是白皮书上的承诺,而是可以观察到的实际信号。

即便是还处于早期阶段的 $SENTIS,也将代币发行与链上活动挂钩,通过使用与价格之间的反馈循环,维持了市场的兴趣。

启示 :如今的市场已经没有耐心等待愿景落地。实际使用 > 美好愿景。

- 解锁结构 > 解锁规模

RAIN 的代币供应量很大,但其解锁是线性且透明的,因此稀释效应已被市场定价。SENTIS 通过参与活动逐步释放代币,而 $TAKE 则将代币发行与增长挂钩。

在其他项目中,真正摧毁市场信心的并不是稀释本身,而是那些充满不确定性、且存在解锁断崖的稀释模式。

启示 :可预测的稀释是可以承受的,而突如其来的稀释却无法被市场接受。

- 交易所上线是必要条件,但不是决定性因素

几乎所有表现优秀的代币都拥有良好的交易所渠道,但仅仅依靠交易所上线并不能决定胜负。

交易所上线的作用是放大结果:它可以帮助强势代币加速上涨,同时也会让弱势代币更快下跌。即使没有上线币安,也未能阻止 $AVICI 的成功。

启示 :流动性是加速器,而不是基础。

核心总结

2025年悄然标志着市场的一次转变。

市场不再为潜力买单,而是开始奖励结构化设计:

- 合理的流通量

- 公平的分发机制

- 可信的实际使用场景

- 可控的解锁模式

2025年的“英雄”并非完美无缺的项目,它们只是具备了在自身发行压力下生存的能力。

如果说2024年的重点是叙事,那么2025年的核心则是压力测试下的代币设计。

而这,恰恰是大多数新TGE项目仍未学会的教训。