来源:Bankless

作者:David Christopher

原标题:Hyperliquid & The Year Perps Caught Fire

编译及整理:BitpushNews

回顾加密行业在 2025 年的增长,Hyperliquid 是一个无法回避的焦点。

该交易所以一场史诗级的空投和价格表现结束了 2024 年,吸引了大量加密推特用户再次关注该产品。

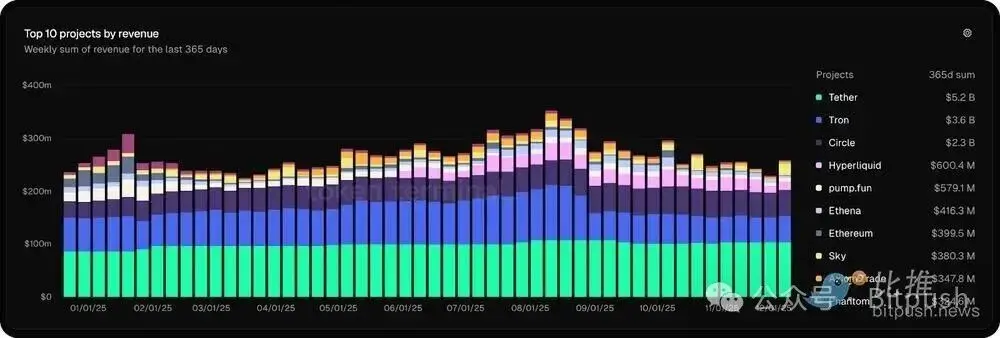

而在 2025 年底,它已完全蜕变——成为了一个打破常规的平台,在整个加密生态中收入排名第四,总收入超过 6.5 亿美元,并一度占据了 70% 的永续合约交易量。

如果你没有持续追踪 Hyperliquid 的每一步,这种突破性的成功可能看似凭空出现。但ta的征服之路是精心设计、非传统增长策略和实至名归的外部认可的产物。

以下是 2025 年 Hyperliquid 发展历程全回顾(以及为什么它将在 2026 年真正受到考验):

2025 年第一季度:加密原生的优势

Hyperliquid 快速增长的一年,始于对“真正紧跟行业脉搏”的深刻提醒。

当TRUMP代币在 1 月份推出时,Hyperliquid 几乎立即上线了永续合约,抢在其他交易所之前,并开启了它作为“预发行代币交易首选场所”的连胜纪录。

当然,它之所以能迅速行动,部分原因是它没有受到大型交易所保护用户和公司的“企业护栏”的阻碍。

但一个重要的因素在于它坚定地“洞悉内情”——因为它团队与链上动态紧密交织,能够发现机会,并认识到率先上线这些代币所能获得的优势。这巩固了 Hyperliquid 作为在现有巨头反应过来之前交易新资产的首选场所的声誉。

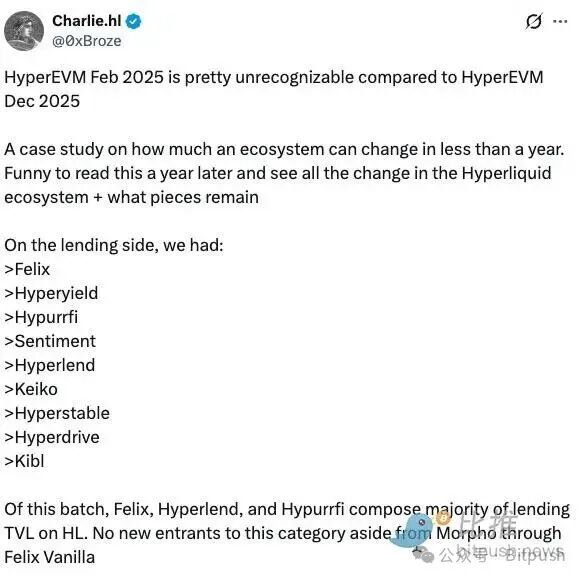

2 月份,HyperEVM 发布——这是建立在 HyperCore(Hyperliquid 的交易所引擎)之上的通用智能合约层。尽管它花了一些时间才找到立足点,但其成功没有任何自上而下的激励计划。这意味着,当它在第二季度步入正轨时,它已经建立了一个核心用户群,这些人留在那里不是为了“撸毛”刷奖励,而是因为他们相信该链的愿景,并希望利用其独特功能(例如与 HyperCore 的互操作性),而不是仅仅为了提取激励。

2025 年第二季度:全面爆发

市场的关注度比大多数人预期的来得更快。除了 HYPE 代币从 4 月份的低点上涨了近 4 倍之外,到 5 月份,Hyperliquid 占据了所有链上永续合约交易量的 70%——对于一个零 VC 支持、零代币激励的平台来说,这是一个惊人的数字。

HYPE 代币的高点、HyperCore 活动的爆炸性增长以及 HyperEVM 生态系统的发展,都在传播 Hyperliquid 的故事。

随着市场恢复生机,Hyperliquid 流畅的用户体验(UX)和深厚的流动性捕获了大量的订单流,总交易量攀升至 1.5 万亿美元。

如前所述,HyperEVM 也同时步入正轨,其总锁定价值(TVL)从 4 月份的 3.5 亿美元增长到 6 月中旬的 18 亿美元,这得益于项目(如 Kinetiq、Felix 和 Liminal)的推出以及用户对新赚取机会的探索——所有这些都在后台持续燃烧 HYPE 代币。

在这种快速增长中,Hyperliquid 似乎无处不在。

它出现在全美电视节目中,被彭博社报道,成为 CFTC 政策对话的焦点。这个交易所变得不容忽视。

2025 年第三季度:势头巅峰与分化开始

第三季度开始,有一个信号表明 Hyperliquid 的基础设施正在其自身生态系统之外变得不可或缺。

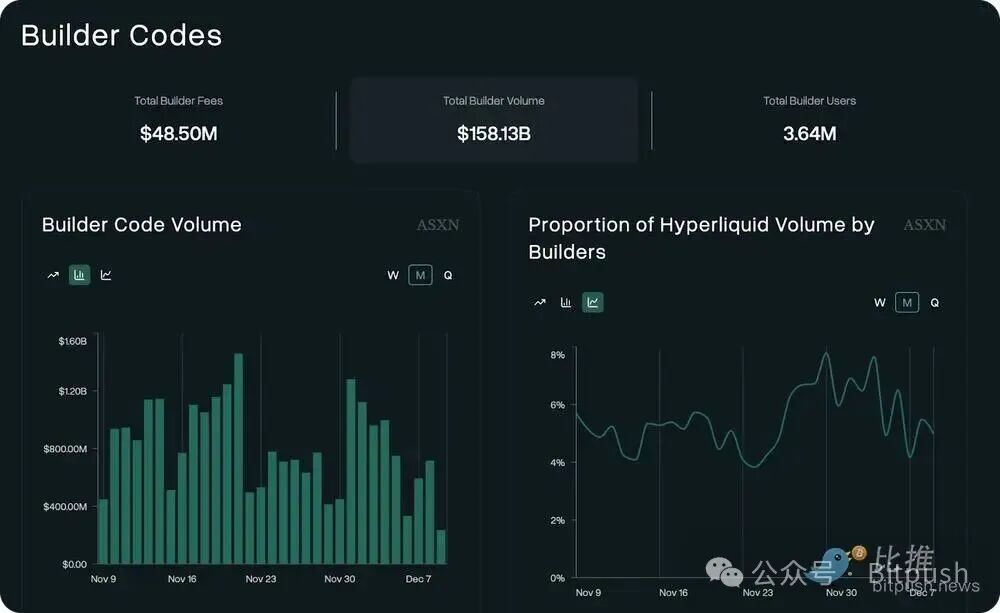

Phantom 钱包绕过了基于 Solana 的永续合约平台,选择通过构建者代码(builder codes)集成 Hyperliquid。构建者代码是 Hyperliquid 的一种机制,允许外部平台通过将交易路由到 HyperCore 来赚取费用。

Rabby紧随其后。然后是MetaMask。

大量移动交易应用都通过构建者代码上线。

总而言之,通过这些集成,“合作伙伴”已赚取了近 5000 万美元的费用,路由了 1580 亿美元的交易量。

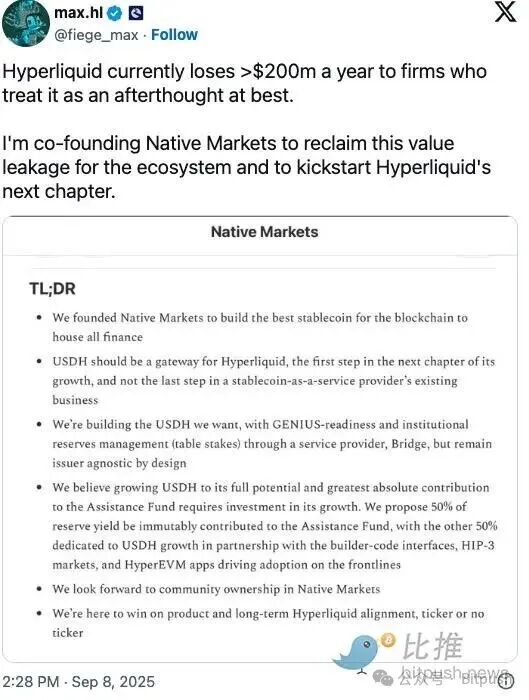

随后,在 9 月份,爆发了 USDH 竞标战——这揭示了 Hyperliquid 变得多么有价值和知名。

问题很简单:Hyperliquid 在其跨链桥中持有 Circle USDC 供应量约 8% 的份额,每年向直接竞争对手(Coinbase)泄露约 1 亿美元的收益,而 Hyperliquid 自身生态系统却无法回收这些收益。发行一种原生稳定币可以解决这个问题,有可能将每年 2 亿美元的收入重新导回 Hyperliquid。

发行稳定币的提案邀请发出,众多重量级选手参与竞标。

Ethena 提供了 7500 万美元的增长承诺和机构合作。Paxos抛出了PayPal和Venmo集成,甚至让 PayPal 在推特上提到了 Hyperliquid。

但最终,Native Markets 赢得了竞标——这是一个由备受尊敬的 HYPE 贡献者 Max Fiege、前 Uniswap Labs 首席运营官 MC Lader 和 Paradigm 研究员 Anish Agnihotri 领导的团队。

为什么一个规模较小、资本不那么雄厚的团队能击败这些巨头?因为他们更受青睐,更符合 Hyperliquid 的精神:自举、目标一致、并准备构建一些真正有机的东西——就像 Hyperliquid 本身建立起来时那样。

连锁反应超出了 Hyperliquid 自身。MegaETH不久后宣布了其原生稳定币计划。Sui也在 11 月份效仿。

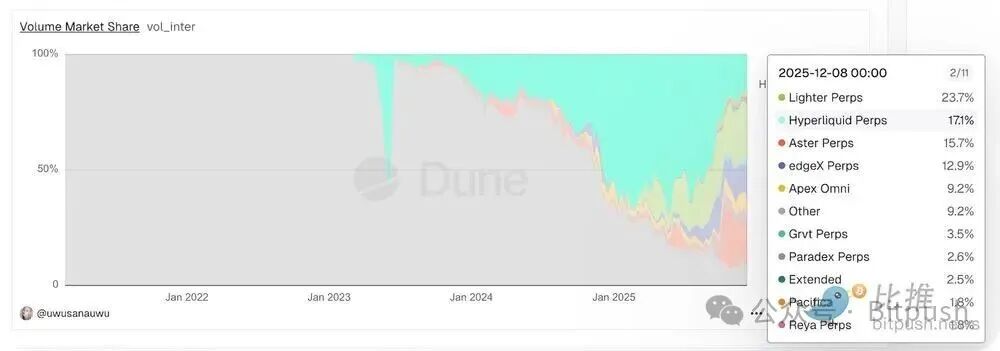

然而,USDH 也标志着 HYPE 代币在 9 月中旬达到了巅峰——也是竞争开始显现的时刻。Aster(CZ 支持的基于币安的交易所)和 Lighter(一个以太坊 L2 永续合约平台)都通过激进的空投活动推出。交易量继续分散,Hyperliquid 的市场份额分裂,在撰写本文时仅占 17.1%。

2025 年第四季度:成熟与成长的烦恼

在 10 月份,期待已久的 HIP-3 上线,开放了 HyperCore 上的无需许可上币,推动了交易所的扩张和去中心化。

任何质押 50 万枚 HYPE 的人现在都可以部署自定义市场,例如:

- 来自 Unit 的Trade.xyz和Felix Protocol的股票永续合约

- 使用Ethena等协议生息抵押品(如sUSDE)的永续合约市场

- 通过Ventuals等平台提供 SpaceX 或 Anthropic 等非上市公司合成敞口的市场

然而,尽管 HIP-3 推出,HYPE 代币价格仍从 9 月份的峰值下跌了近 50%。

原因何在?除了市场环境和竞争之外,有两个事情尤其突出。

首先,本季度 Hyperliquid 遭遇了两年多来的首次 ADL(自动去杠杆化)事件。在 10 月 10 日的市场崩溃期间,过度杠杆化的头寸耗尽保证金的速度超过了清算引擎和 HLP(Hyperliquid Liquidity Provider)的吸收能力。该协议在 12 分钟内触发了 40 多次自动去杠杆化,强制减少盈利最多的头寸以重新平衡账本。尽管有人辩称受影响的头寸仍是“绿色平仓”,但也有人争辩称该机制清算的比偿还坏账所需的更多。是的,系统保持了偿付能力,没有外部资金介入,但 Hyperliquid 像整个市场一样,可能需要时间来从这次事件中恢复。

其次,在 11 月份,团队代币解锁开始。尽管解锁总量低于预期,但这种归属安排可能也导致了 HYPE 的表现不佳。抛售量很小——只有 23% 流向了 OTC 柜台,而 40% 被重新质押——但未来解锁的速度仍不清楚。我的解读是,核心团队可能仍在确定时间表,以平衡贡献者公平与生态系统健康。但对于一个以透明和“诚实”著称的协议来说,这种不明确性可能会引起市场不安。

Hyperliquid 的首次解锁在锁定期结束后释放了 175 万枚 HYPE,但未来团队解锁的速度尚未完全披露。

永续合约的试炼场

尽管市场和交易活动有所降温,但在试图理解Hype表现不佳的原因时,我们不应忽视永续合约生态已经随着Hyperliquid自身发展而发生了深刻演变。

Lighter和Aster只是链上竞争的两个例子。尽管它们的交易量可能因空投猎取行为而被夸大,但它们确实提供了真实的选择。

在链外领域,Coinbase的永续合约产品很快将与Robinhood在此领域的布局形成竞争。随着永续合约继续走向主流,更多竞争者将会出现。

换句话说,Hyperliquid正处于其试炼阶段,并将持续到2026年。

问题不在于它在2025年是否真的取得了显著成就——它确实取得了。问题在于,随着这个领域变得拥挤,这个交易所能否证明其通过构建者代码等集成方式和类似HIP-3的去中心化模式实现增长的路径仍然具有优势。

让他们走到今天的是打造了更好的产品和更好的生态系统,并且没有走捷径。让他们持续领先的,将是再一次做到这一点。