原文作者:Tyler

你在链上交易过美股么?

一觉醒来,Kraken 推出 xStocks,首批支持 60 支美股代币交易;Bybit 紧随其后上线 AAPL、TSLA、NVDA 等热门股票代币对;Robinhood 也宣布将在区块链上支持美股交易,并计划上线自研公链。

无论代币化浪潮是不是新瓶装旧酒,美股,确实在一夜之间成了链上的「新宠」。

只不过细细想来,这场由美元稳定币、美股代币化和链上基础设施织起的新叙事,似乎正在让 Crypto 深陷金融叙事与地缘博弈,并无可避免地滑向新的角色定位。

美股代币化,不是新鲜事

美股代币化,其实并不是什么新概念。

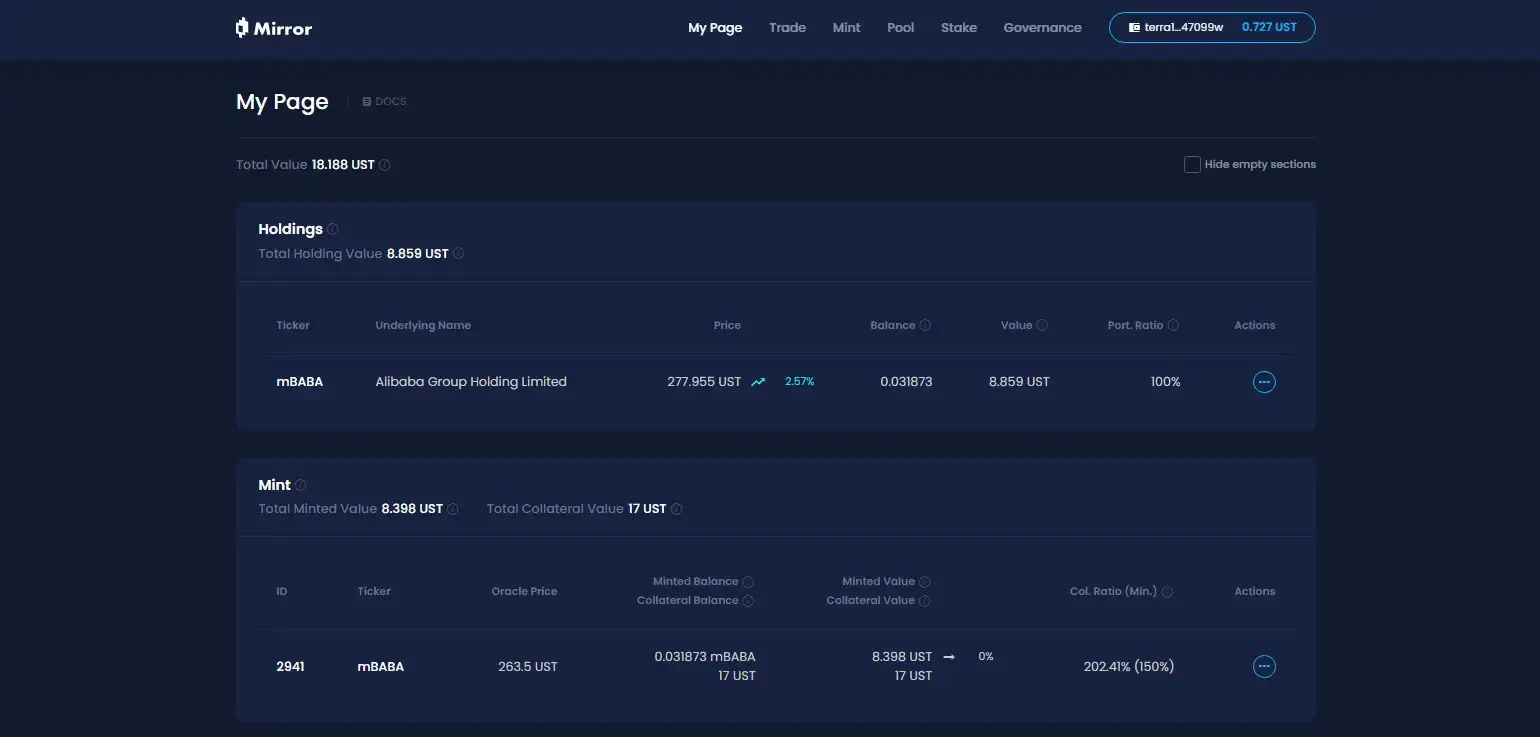

在上一轮周期中,Synthetix、Mirror 等代表性项目已经探索出一整套链上合成资产机制,这种模式不仅允许用户通过超额抵押(如 SNX、UST)铸造、交易 TSLA、AAPL 等「美股代币」,甚至还能覆盖法币、指数、黄金、原油,几乎囊括一切可交易资产。

原因便在于合成资产模式是通过跟踪基础资产,超额抵押以铸造合成资产代币:譬如抵押率为 500 %,那就意味着用户可将 500 美元的加密资产(如 SNX、UST)质押进系统,进而铸造出锚定资产价格的合成资产(如 mTSLA、sAAPL)并进行交易。

由于整个运作机制则采用预言机报价 + 链上合约撮合,所有交易由协议内部逻辑完成,不存在真实交易对手,也使其理论上具备一个核心优势,就是 可实现无限深度、无滑点的流动性体验。

那为什么这种合成资产模式走向大规模 adoption?

说到底,价格锚定≠资产所有权,合成资产模式下铸造以及交易的美股,并不代表在现实中真实拥有该股票的所有权, 只是在「赌」价格,一旦预言机失效或抵押资产暴雷(Mirror 即倒在了 UST 的崩盘上),整个系统都会面临清算失衡、价格脱锚、用户信心崩溃的风险。

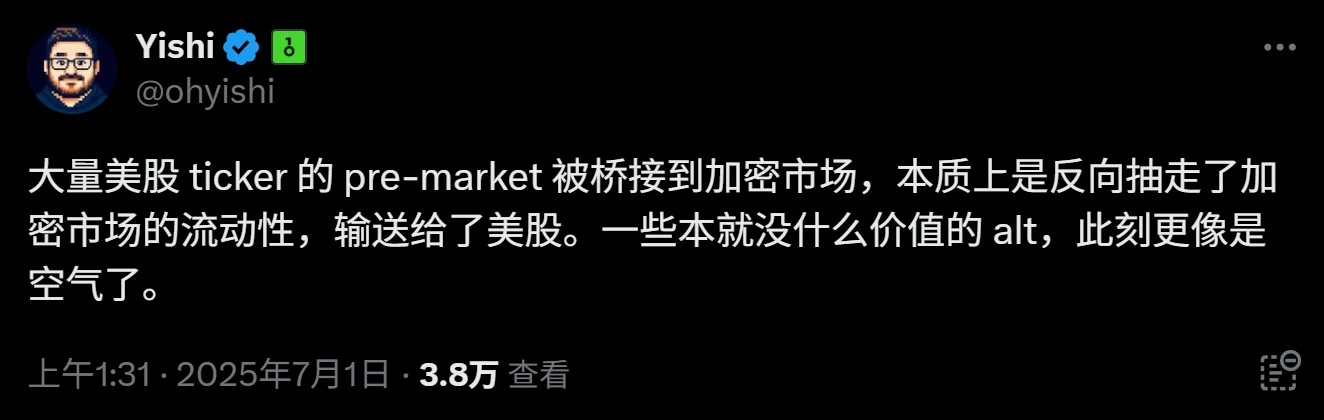

同时一个容易被忽略的长线因素是,合成资产模式下的美股代币在 Crypto 注定是小众市场—— 资金仅在链上闭环内流转,没有机构或券商参与,这意味着它永远停留在「影子资产」层面, 既无法融入传统金融体系,建立起真正的资产接入和资金通路,也很少有人愿意将基于此推出衍生化产品,从而难以撬动增量资金的结构性流入。

所以,虽然它们曾火过,但终究没能火起来。

新架构下的美股资金引流结构

而这一次,美股代币化换了一套玩法。

以 Kraken、Bybit、Robinhood 纷纷推出的美股代币交易产品为例,从披露的信息看,不是价格锚定,也不是链上模拟,而是实股托管,资金经由券商流入美股。

客观上讲,该模式下的美股代币化,任何用户只需下载好加密钱包,持有稳定币,便能随时随地在 DEX 绕开开户门槛、身份审查,轻松买入美股资产, 整个流程中没有美股账户、没有时差、没有身份限制,直接在链上把资金导进美股。

微观上看,这是全球用户能够更自由地买卖美股,但从宏观视角看,这其实是美元和美国资本市场,在借助 Crypto 这条低成本、高弹性、 7 × 24 的管道,吸引全球增量资金——毕竟 该结构下用户只能做多,无法做空,也没有杠杆和非线性收益结构(至少截至目前)。

试想这样一个场景:巴西或阿根廷的一个非 Crypto 用户,突然发现可以在链上或 CEX 买美股代币,那只需下载好钱包/交易所,把本地资产换成 USDC,再点一点,就能买入 AAPL 或 NVDA。

说得好听是简化用户体验,实则是为全球资金打造的「低风险、高确定性」美股资金引流结构, 全世界 Crypto 用户的热钱,都能借助 Crypto 史无前例地低摩擦、跨境流入美国资产池,让全世界人民都能一起随时随地买美股。

尤其是当越来越多的 L2、交易所、钱包等原生基础设施对接这些「美股交易模块」时,Crypto 和美元、纳斯达克的关系,会变得更加隐秘、更加稳固。

从这个角度看,围绕 Crypto 的一连串「新/老」叙事,正在被设计成一套分布式金融基础设施,且专为美国金融服务:

-

美债稳定币 → 世界货币流动池

-

美股代币化 → 纳斯达克的流量入口

-

链上交易基础设施 → 美资券商的全球中转站

这或许是一种柔性的全球资金虹吸方式,且不说阴谋论味道浓不浓,至少特朗普或之后的美国新话事人,都可能爱上这轮「美股代币化」的新叙事。

该怎么看待「美股代币化」的利弊?

如果单纯从 Crypto 圈的视角来看,美股代币化,究竟有没有吸引力,或者说可能会对链上周期产生哪些影响?

我认为需要辩证地看。

对缺乏美股投资通道的用户,尤其是 Crypto 原住民与第三世界国家的散户投资者,美股代币化等于打通了一条前所未有的低门槛通路,称得上是跨越壁垒的「资产平权」。

毕竟作为陆续涌现出微软、苹果、特斯拉、英伟达等明星股票的超级市场,美股的「历史性长牛」一直为投资界所津津乐道,是全球最有吸引力的资产类别之一,但对绝大部分普通投资者而言,参与交易、分享红利的门槛一直相对较高:开户、出入金、KYC、监管限制、交易时间差……各种门槛劝退了无数人。

而现在,只要有一个钱包、几枚稳定币,哪怕是在拉美、东南亚、非洲,你也能随时随地买到苹果、英伟达、特斯拉,实现美元资产在全球用户层的普惠化,简言之, 对那些本地资产跑不赢美股甚至跑不赢通胀的欠发达地区,美股代币化无疑提供了前所未有的可访问性。

反观 Crypto 圈内部,尤其是以华语区为代表的交易型用户,其实和美股投资圈的重合度相当高,大部分人早已有美股账户,可以通过银行+盈透等海外券商一键接入全球金融体系(我个人日常就是用 SafePal/Fiat 24+盈透的组合)。

对这些用户来说,美股代币化显得有点半吊子—— 只能做多,没有衍生品配套,连基本的期权、融券都没有,实在称不上交易友好。

至于美股代币化是否会进一步吸血加密市场,也别急着否定,我觉得说不定这是 DeFi 生态出清劣质资产后新一轮「资产乐高」的机会窗口。

毕竟当前链上 DeFi 最大的问题之一是优质资产严重缺位,除了 BTC、ETH、稳定币之外,真正有价值共识的资产并不多,大量山寨币质量堪忧,波动剧烈。

那如果未来这些实股托管、链上发行的美股代币能逐步渗透进 DEX、借贷协议、链上期权与衍生品系统中,它们完全可以 成为新的基础资产,补充链上资产组合,为 DeFi 提供更具确定性的价值原料和叙事空间。

而且当前的美股代币化产品本质上是现货托管+价格映射,没有杠杆和非线性收益结构,天然缺乏深度金融工具配套,就看谁能先做出可组合性强、流动性好的产品,谁能提供「现货 + 做空 + 杠杆 + 对冲」一体化链上体验。

比如在借贷协议中作为高信用质押品、在期权协议中构建新的对冲标的、在稳定币协议中构成可组合资产篮子,从这一视角看,谁能率先做出现货 + 做空 + 杠杆 + 对冲一体化的链上交易体验,谁就有望借此打造出下一个链上 Robinhood 或链上盈透。

而对 DeFi 来说,这或许才是真正的转机。

就看谁就能从这波新叙事中吃到链上产品红利。

写在最后

从 2024 年开始,「Crypto 还能不能革 TradFi 命」就已经不再是一个值得讨论的问题了。

尤其是今年以来, 通过稳定币穿透传统金融管道的地理限制,绕开主权壁垒、税务障碍、身份审查,最终用 Crypto 建立一个新型美元渠道, 已经成为近期以合规美元稳定币牵头开始的诸多叙事的一条核心主线。

Crypto bless America,也许并不只是一句玩笑。