原文作者: Gino Matos

原文编译: 深潮 TechFlow

导读: 在全球宏观经济波动与地缘政治博弈加剧的背景下,欧洲中央银行(ECB)首席经济学家 Philip Lane 罕见发出预警:美联储与政治力量之间的“角力”可能危及美元的国际地位。

这篇文章深入探讨了这种政治压力如何通过期限溢价传导至全球金融市场,并解释了为何在这种信用体系动摇的时刻,比特币可能成为投资者最后的避风港。

作者结合了美债收益率、通胀预期及稳定币生态等多维数据,为读者拆解了比特币在未来可能面临的两种截然不同的宏观范式。

正文如下:

欧洲中央银行(European Central Bank,简称 ECB)首席经济学家 Philip Lane 发出了一个警告,大多数市场参与者最初仅将其视为欧洲内部的“家务事”:虽然欧央行目前可以维持其宽松路径,但美联储(Federal Reserve)围绕其授权独立性展开的“角力”(tussle)可能会通过推高美国期限溢价(term premiums)以及触发对美元角色的重新评估,从而导致全球市场动荡。

Lane 的定调至关重要,因为它点名了对比特币影响最大的几个具体传导渠道:实际收益率(real yields)、美元流动性,以及支撑当前宏观体系的信誉框架。

近期市场降温的直接诱因是地缘政治。随着对美国打击伊朗的担忧消退,原油的风险溢价随之减弱。截至发稿时,布伦特原油(Brent)跌至约 63.55 美元,西德克萨斯中质原油(WTI)跌至约 59.64 美元,较 1 月 14 日的高点回落了约 4.5%。

这至少暂时切断了从地缘政治到通胀预期再到债券市场的连锁反应。

然而,Lane 的评论指向了另一种风险:并非供应冲击或增长数据,而是政治压力强加于美联储,可能迫使市场基于治理因素而非基本面来重新评估美国资产。

国际货币基金组织(IMF)最近几周也强调美联储的独立性至关重要,并指出独立性的削弱将对“信用评级产生负面影响”。这种制度性风险往往在登上头条新闻之前,就会先体现在期限溢价和外汇风险溢价中。

期限溢价是长期收益率的一部分,用于补偿投资者面临的不确定性和期限风险,独立于预期的未来短期利率。

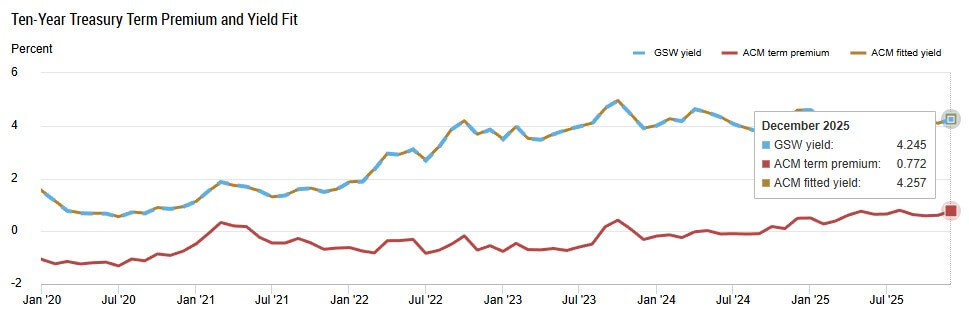

截至 1 月中旬,纽约联储(New York Fed)的 ACM 期限溢价维持在 0.70% 左右,而圣路易斯联储(FRED)的 10 年期零息票估值约为 0.59%。1 月 14 日,10 年期国债名义收益率约为 4.15%,10 年期通胀保值债券(TIPS)实际收益率为 1.86%,5 年期盈亏平衡通胀预期(1 月 15 日)为 2.36%。

按近期标准来看,这些数据处于稳定区间。但 Lane 的核心观点是,如果市场开始为美国资产计入“治理折扣”(governance discount),这种稳定性可能迅速瓦解。期限溢价的冲击并不需要美联储加息,它可能在信誉受损时发生,即便政策利率保持不变,也会拉高长端收益率。

图注:10 年期美债期限溢价在 2025 年 12 月升至 0.772%,为 2020 年以来的最高水平,此时收益率达到 4.245%。

期限溢价渠道即折现率渠道

比特币与股票及其他对期限敏感的资产处于同一个“折现率宇宙”中。

当期限溢价上升时,长端收益率爬坡,金融状况收紧,流动性溢价被压缩。欧央行的研究记录了美元汇率如何随美联储在多个政策维度的紧缩而升值,这使得美国利率成为了全球定价的核心标准(pricing kernel)。

比特币历史上的上涨动力往往来自于流动性溢价的扩张:当实际收益率处于低位、折现率宽松且风险偏好高涨时。

期限溢价冲击会在美联储不改变联邦基金利率的情况下反转这一动态。这就是为什么 Lane 的论调对加密货币意义重大,即便他当时是在对欧洲政策制定者发表讲话。

1 月 16 日,美元指数(DXY)位于 99.29 左右,接近近期波动区间的低点。但 Lane 提到的“对美元角色的重新评估”开启了两种截然不同的场景,而非单一结果。

在传统的“收益率差异”范式下,美国收益率走高会强化美元,收紧全球流动性,并给包括比特币在内的风险资产带来压力。研究显示,2020 年后加密货币与宏观资产的相关性更强,且在某些样本中与美元指数呈现负相关。

但在信誉风险范式下,结果会发生分化:如果投资者因治理风险而对美国资产要求溢价,期限溢价可能会在美元走弱或震荡时反而上升。 在这种情况下,比特币的交易属性会更像是一个“排气阀”或替代性货币资产,特别是如果通胀预期随信誉担忧一同抬升时。

此外,比特币现在与股市、人工智能(AI)叙事及美联储信号的联系比以往周期更加紧密。

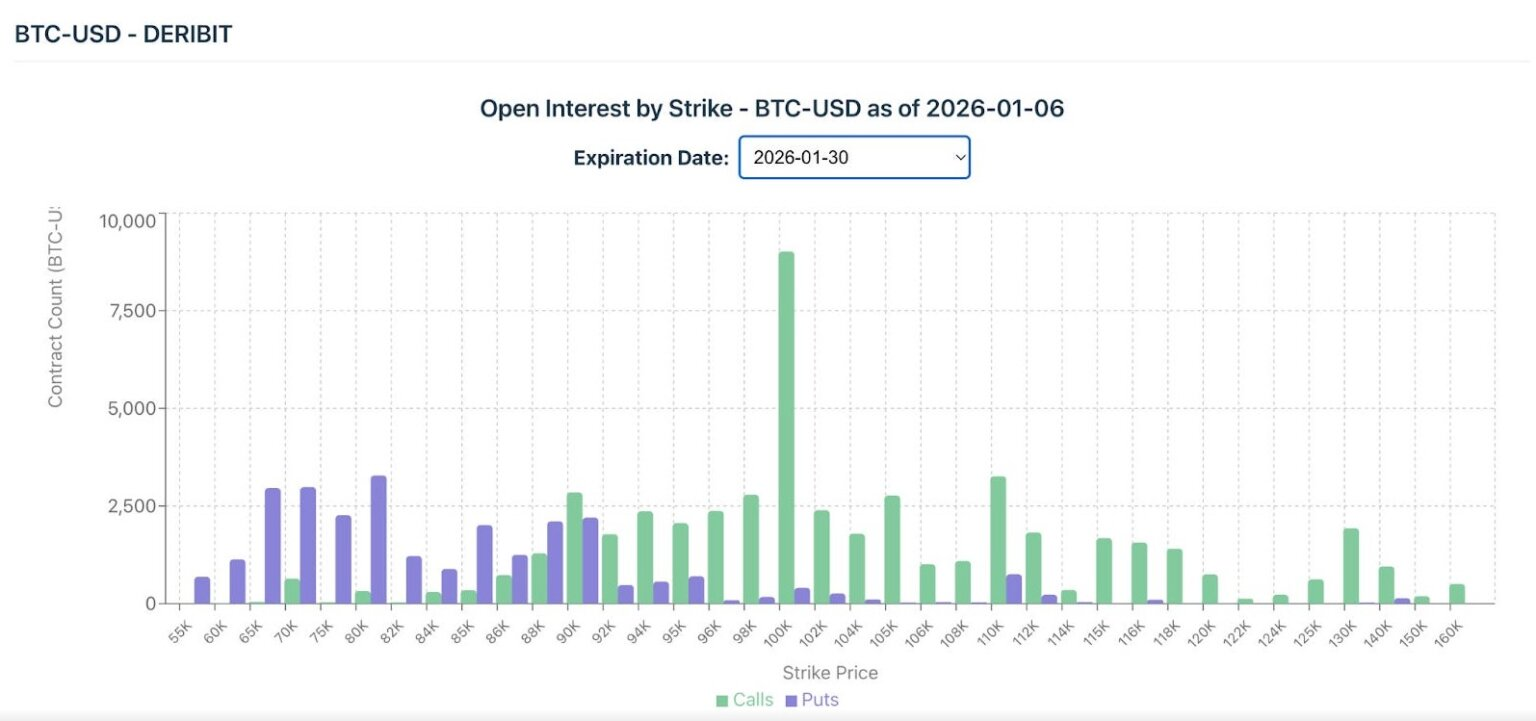

根据 Farside Investors 的数据,比特币 ETF 在 1 月份重新转为净流入,总额超过 16 亿美元。Coin Metrics 指出,现货期权的未平仓合约集中在 1 月底到期的 10 万美元行权价附近。

这种持仓结构意味着,宏观冲击可能会通过杠杆和 Gamma 动态被放大,使 Lane 提到的抽象“期限溢价”担忧,转化为具体引发市场波动的催化剂。

图注:2026 年 1 月 30 日到期的比特币期权未平仓合约显示,10 万美元行权价处的看涨合约超过 9,000 份,集中度最高。

稳定币的基础设施使美元风险“加密原生化”

加密货币交易层的很大一部分运行在以美元计价的稳定币上,而这些稳定币由安全资产(通常是美国国债)支撑。

国际清算银行(BIS)的研究将稳定币与安全资产的定价动态联系在一起。这意味着期限溢价冲击不仅是某种“宏观氛围”,它会直接渗透到稳定币的收益率、需求以及链上流动性状况中。

当期限溢价上升时,持有久期的成本增加,这可能波及稳定币的储备管理,并改变风险交易可用的流动性。比特币或许不是美国国债的直接替代品,但它生存的生态系统中,美债定价设定了“无风险”定义的基准。

目前,市场认为美联储在 1 月会议上维持利率不变的可能性约为 95%,主要银行已将预期的降息时间推迟至 2026 年。

这种共识反映了对近期政策连续性的信心,从而锚定了期限溢价。但 Lane 的警告是前瞻性的:如果这种信心破裂,期限溢价可能在几周内跳升 25 到 75 个基点,而无需基金利率发生任何变化。

一个机械化的例子:如果期限溢价上升 50 个基点,而预期短期利率保持平局,10 年期名义收益率可能从 4.15% 漂移至 4.65% 附近,实际收益率也会随之同步重新定价。

对于比特币而言,这意味着紧缩的金融环境,并会通过挤压高久期(high-duration)股票的相同渠道带来下行风险。

然而,如果是由信誉冲击引发美元走弱,则会产生完全不同的风险特征。

如果全球投资者基于治理因素(governance grounds)开始减持美国资产,那么即使期限溢价上升,美元也可能走弱。在这种情况下,比特币的波动性将剧烈飙升,而其走势取决于届时占据主导地位的是收益率差范式还是信誉风险范式。

虽然学术界对比特币的“抗通胀”属性仍存争议,但在大多数风险体制下,主导渠道依然是实际收益率(real yields)和流动性,而非单纯的盈亏平衡通胀预期。

Philip Lane 的论述迫使我们将这两种可能性同时摆在台面上。这也就是为什么“美元重新定价”并不是一个单一方向的赌注,而是一个体制的分叉口。

观察清单

追踪这一事态发展的检查清单非常明确:

在宏观层面:

- 期限溢价(Term Premiums)

- 10 年期通胀保值债券(TIPS)实际收益率

- 5 年期盈亏平衡通胀预期

- 美元指数(DXY)的水平及其波动率

在加密层面:

这些指标将 Lane 的警告与比特币的价格行为联系起来,而无需对美联储未来的政策决定进行臆测。

Lane 的信号最初是发给欧洲市场的,但他所描述的这些“管道”正是决定比特币宏观环境的同一套逻辑。石油溢价已经消退,但他所点出的“治理风险”却依然存在。

如果市场开始对美联储的政治角力进行定价,这种冲击绝不会仅局限于美国本土。它将通过美元(Dollar)和收益率曲线(Yield Curve)进行全球传导,而比特币对比这种冲击的反应,往往会比大多数传统资产更为敏锐和提前。