原文作者作者:Thejaswini M A

原文编译:Block unicorn

前言

我曾经对每一个加密货币的融资公告都感到兴奋。

每一个种子轮融资都像是重大新闻。“匿名团队为革命性的 DeFi 协议筹集了 500 万美元!”

我会疯狂地研究创始人,深入他们的 Discord,试图理解这个项目有何特别之处。

快进到 2025 年。又一轮融资出现在我的新闻头条。A 轮融资。3600 万美元。稳定币支付基础设施。

我将其归类到“企业区块链解决方案”下,然后继续处理其他事情。

我什么时候变得这么……务实了?

自 2020 年以来,加密货币风险投资的后期交易首次超过了早期交易。

65% 对 35% 。

再读一遍。

这个行业曾经建立在种子轮前融资的基础上,匿名团队在车库里构建 DeFi 协议搞创新。

现在?A 轮及以后的融资正在推动资金流动。

发生了什么变化?

一切都变了。又似乎什么都没变。

加密风投

西装革履的风投。尽职调查从几分钟变成几个月。

监管合规。机构采用。

专业的项目推介,而非匿名的 Discord 消息。

KYC 流程。法律团队。真正有意义的收入模型。

像 Conduit 这样的公司为“统一链上支付”筹集了 3600 万美元。Beam 为“基于稳定币的支付服务”筹集了 700 万美元。

这些都是基础设施项目。B2B 解决方案。企业级平台。

无聊、盈利、可扩展的业务。

加密货币风投的头条新闻总是喜欢夸大数字,所以让我们先从事实说起:

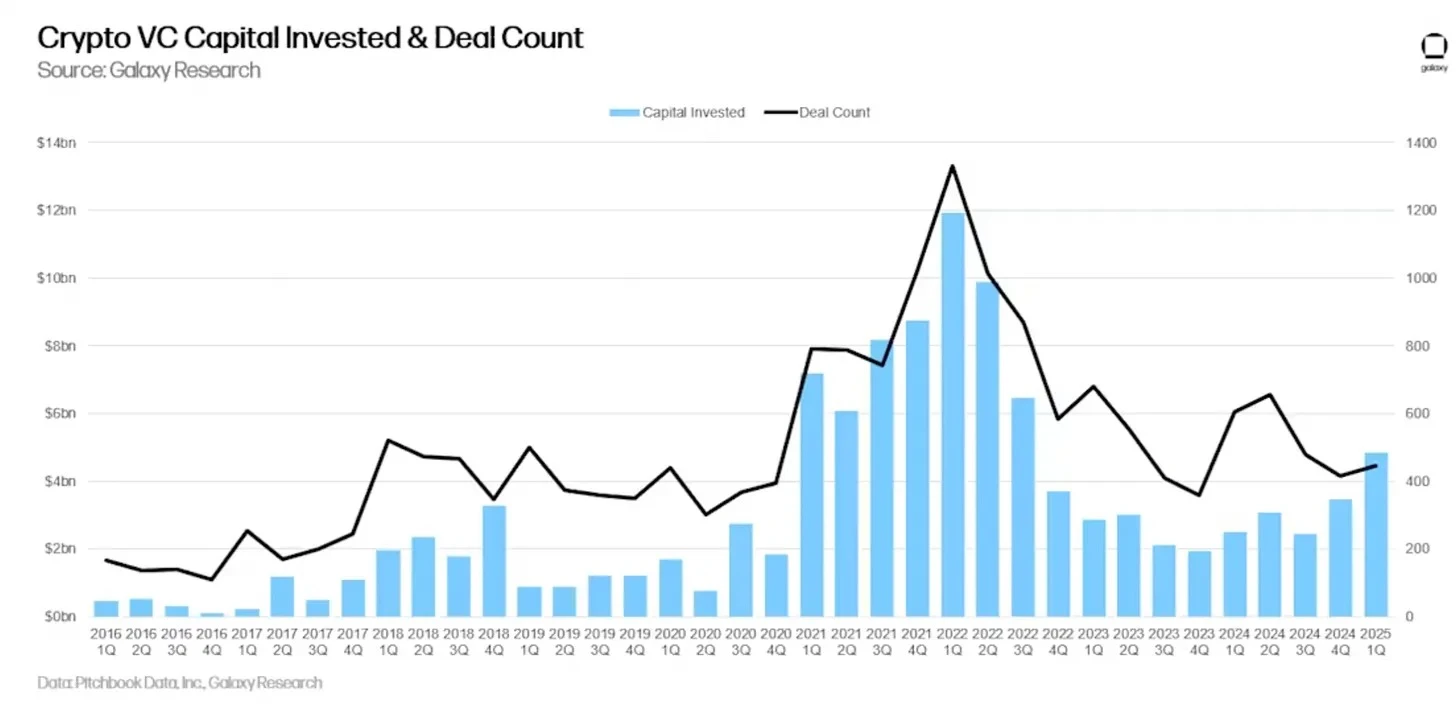

2025 年第一季度: 446 笔交易共投资 49 亿美元(环比增长 40% )。

今年迄今:共筹集 77 亿美元, 2025 年有望达到 180 亿美元。

而问题在于:MGX(阿布扎比主权基金)向 Binance 开出了 20 亿美元的支票。

这完美地反映了当前的风险投资环境:少数几笔巨额交易扭曲了数据,而整体生态系统依然低迷。

根据 Galaxy Research 的数据,比特币价格与风投活动之间的相关性——多年来一直可靠——在 2023 年破裂,且尚未恢复。

比特币创下新高,而风投活动依然低迷。事实证明,当机构可以购买比特币 ETF 时,他们不需要为风险初创公司提供资金来获得加密货币敞口。

风投的现实检验

加密货币风险投资从 2022 年 230 亿美元的峰值下降了 70% ,到 2024 年仅 60 亿美元。

交易数量从 2022 年第一季度的 941 笔暴跌至 2025 年第一季度的 182 笔。

但这部分应该让每个宣称“下一个大事件”的创始人感到恐惧——自 2017 年以来筹集种子轮融资的 7650 家公司中,只有 17% 进入了 A 轮。

而且仅仅有 1% 达到了 C 轮。

这是加密货币风险投资的成熟过程,对于那些以为盛宴会永远持续的人来说,这将是痛苦的。

类别轮换

2021 - 2022 年的热门叙事——游戏、NFT、DAO ——几乎从风投的兴趣中消失。

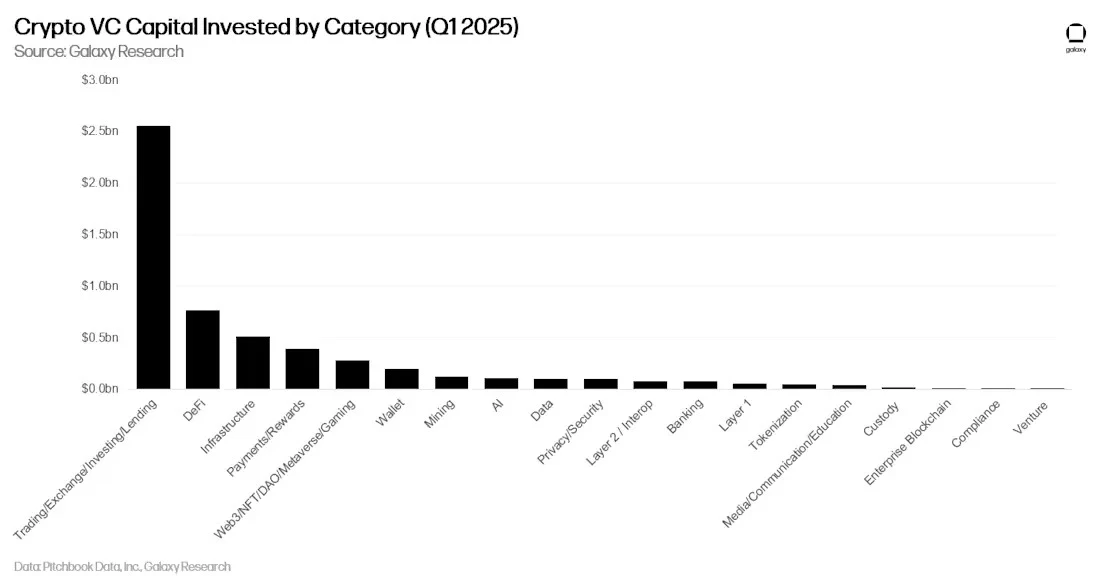

2025 年第一季度,构建交易和基础设施的公司吸引了大部分风险投资。DeFi 则协议筹集了 7.63 亿美元。与此同时,曾经主导交易数量的 Web3/NFT/DAO/游戏类别,在资本分配中已滑落到第四位。

这是风投终于将创收业务置于叙事驱动的投机之上。

真正推动加密货币交易的基础设施获得了资金。

人们实际使用的应用程序获得了资金。

产生真实费用的协议获得了资金。

而其他一切都将越来越缺乏资本。

人工智能也已成为风险投资的主要竞争对手。

为什么要押注加密游戏,当你可以押注具有更清晰收入路径的 AI 应用?加密原生应用的机会成本已显著转向不利于那些无法展示即时效用的项目。

毕业危机

让我们从数据中挖掘出最发人深省的统计数据:加密货币从种子轮到 A 轮的毕业率是 17% 。

这意味着每六家筹集种子轮的公司中,有五家永远不会获得有意义的后续融资。

相比之下,传统科技行业大约有 25 - 30% 的种子轮公司达到 A 轮,你开始明白问题的严重性。

加密货币的成功指标一直以来都存在根本性缺陷。

为什么?因为多年来,加密货币的剧本很简单:筹集风险资金,构建一些看起来创新的东西,推出代币,让散户投资者提供退出流动性。风投不需要公司真正通过融资轮次毕业,因为公开市场会为他们提供纾困。

这种安全网已经消失了。2024 年发行的大多数代币的交易价格仅为其初始估值的一小部分。EigenLayer 的 EIGEN 以 65 亿美元的完全摊薄估值发行,如今已下跌 80% 。月收入超过 100 万美元的项目屈指可数。

当代币上市之路走到尽头时,真正的毕业率才逐渐显现。而且结果并不乐观。结果如何呢?风投现在提出的问题,与传统投资者几十年来一直在问的问题如出一辙:“你如何赚钱?”以及“你何时才能盈利?”这显然是加密货币领域的革命性概念。

集中化接管

虽然交易数量大幅下降,但交易规模却发生了有趣的变化。自 2022 年以来,种子轮的中位数显著增长,尽管总体上筹资的公司减少了。

这说明一个行业正在围绕更少、更大的赌注进行整合。撒网式”的种子投资时代已经结束。

给创始人的信息很明确:如果你不在核心圈子里,你可能就得不到资金。如果你没有获得顶级基金的融资,你获得后续融资的机会就会大幅下降。

这种集中化不仅限于资金。

数据显示,A16z 投资组合中 44% 的公司在后续轮次融资中有 A16z 的参与。

对于 Blockchain Capital,这个比例是 25% 。最好的基金不仅在挑选赢家,还积极确保他们的投资组合公司继续获得资金。

我们的观点

我们都见证了从“革命性 DeFi 协议”到“企业区块链解决方案”的转变。

老实说?我很矛盾。

我的一部分怀念那种混乱。剧烈的波动。那些用 Discord 昵称的匿名团队为听起来像发烧梦一样的想法筹集数百万美元。

那种疯狂中有种纯粹。仅仅是建造者和信徒们在押注传统金融甚至无法想象的未来。

但我的另一部分——那个见证了太多有潜力的项目因基本面不足而失败的部分——知道这种调整是不可避免的。

多年来,加密货币风投一直以一种根本上错误的方式运作。创业公司可以仅凭白皮书筹集资金,向散户投资者推出代币以获得流动性,然后无论是否构建了用户真正想要的东西,都称之为成功。

结果呢?一个为了炒作周期而非价值创造而优化的生态系统。

现在,该行业正经历着姗姗来迟的从投机到实质的转变。

市场终于开始应用从一开始就应该存在的绩效标准。当只有 17% 的种子轮公司进入 A 轮融资时——这意味着市场效率终于赶上了这个曾经被过度叙事人为支撑的行业。

这一切既带来了挑战,也带来了机遇。对于习惯于基于代币潜力而非商业基本面筹集资金的创始人来说,新现实是残酷的。你需要用户、收入和明确的盈利路径。

但对于那些构建解决真实问题、真正业务的公司来说,环境从未如此好。资金竞争减少,投资者更专注,成功指标更清晰。

“游客资金”已经离开,留下的是真正意义上的创业公司所需的巨额资金。留下的机构投资者并非在寻找下一个“模因币”或投机性的基础设施投资。

在这次转型中幸存的创始人和投资者将为加密货币的下一章构建基础设施。与上一个周期不同,这一次将建立在商业基本面上,而不是代币机制上。

淘金热已经结束。采矿作业刚刚开始。

尽管我说过怀念那种混乱?但这正是加密货币所需要的。