作者: Andy ; Eureka Partners

TL;DR

-

Defi终局是什么,为什么有些项目走向了死胡同?

Defi的终局本质是下一个Defi的开始。大部分项目走向死胡同的结局只是符合着盘子的自然生命周期,达成了各自崩盘主要素,自有其他项目承接着他们的流动性。从高维度看整个Web3行业,目前仍“经久不衰”,说明了Web3生态所构建的盘与盘的关系符合一个健康的生态。以此逻辑观察各个生态、项目、协议,我们可以发现他们的生命周期会随着维度越低而越短暂,这是一个合理的现象。因此,盘子的“换手率”代表着项目的健康程度,项目的“换手率”代表着生态的健康程度。下次就不要草草的说“没人接盘”,应当更谨慎看待每一次项目的倒牌,并抽象地解耦业务逻辑,不再被那些看似高大上的概念唬住。

-

Berachain 能实现“生生不息”吗?

Berachain的主要崩盘点在于:BGT质押收益<BGT兑成Bera的收益。这也默认了链上生态已经不能够支持更多泡沫,也意味着只要不出现系统性风险,Berachain的原生资产(BGT、Bera、Honey)都有生态垫尸。但是从实际情况来看,这个事情会更复杂,因为并不是所有的参与者都是有着足够清晰的全局信息,并且做出绝对理性的判断,也不是所有的参与者都是投资者,还有部分项目方可能会购买BGT用来投票获得BGT释放收益以获得潜在的流动性,所以这个崩盘点应当修改为: 在理性市场下,项目方贿选收益< 购置流动性成本(贿选、直接购买BGT)/ BGT质押收益 <BGT兑成Bera的收益。

-

Defi流动性之弈:Berachain有从本质上改变什么吗?

Berachain 有从本质上突破流动性市场的技术性瓶颈嘛?答案是显而易见的没有,只是一部分的改良。但Berachain选对了应用场景——公链,如果当我们只是关注机制的时候,会误判这个潜力只是停留在协议级别,但实际BGT这一代币的贿选奖励是能够把生态上的其他项目也盘活,甚至可以当作是Restaking同等级别的大叙事。

- Berachain正在发生什么,什么是用户最好的参与方式?

笔者观察了103个项目,总结了Berachain以下几点特性:

- 项目原生性强,GTM策略不一:大多在Bera部署的项目,都并非多链兼容,而是原生在Berachain,原生项目与非原生项目比例大概是10:1(注:不排除是某些产品是同一团队出身)。与直觉相反,并不是所有非NFT原生项目方都倾向通过发行NFT作为冷启动,大部分还是走清真派。

- 经济飞轮杂,万变不离其宗:在Berachain部署的项目大多通过Infrared实现经济飞轮,同时有项目进一步在BEX原本基础上再搭建多层VE(3,3),比如Berodrome。但核心思想不变,任何激励都是币本位,因此用户只要明晰该代币背后项目方基本面+做市能力即可。项目与项目之间的飞轮理应是耦合的,但不代表项目的飞轮效应会因为单一项目的崩盘而崩盘,只要确保割让的代币能换取超额收益,那么用户就愿意继续护盘,并让其他项目补上飞轮的缺口。

- 高融资项目大多发行NFT:TOP10融资额的项目方里面有7个都是Community/NFT/Gamefi,皆发行NFT。

- 社区热度断层,但热于彼此导流:原生Berachain生态项目方平均推特观看人数是1000-2000+人,部分项目方呈阅读人数低估状态(关注人数/平局阅读数 < 生态平均值)。比如Infrared 关注人数7000+,帖子观看人数平均为10000+;许多原生生态项目方会彼此合作,合作形式比较多元,比如参与经济飞轮、割让代币等。

- 项目仍在创新,但不属于颠覆性叙事:NFT赛道里,有项目方选择以BD能力以换取用户关注度,而不是一昧吹嘘效用,比如HoneyComb, Booga Beras。Defi赛道里,有项目方继续深研流动性解决方案,比如Aori,也有项目方尝试优化过往VE(3,3)模型,比如Beradrome。 Social 赛道里,有项目方尝试通过Peer to peer 的方式审核生态项目的品质,比如Standard & Paws。Launchpad赛道里,有项目方尝试代币权益切割、LP分让的形式实现Fair Launch,比如Ramen、Honeypot。而Ponzi/Meme赛道里,有项目方尝试Floor price pool实现“可持续经济”,比如Goldilocks。

- Berachain的爆发点应当在哪,什么生态是潜力股?

笔者认为LSDFI 和图币资产是Berachain的爆发点。前者构建了更多元的经济飞轮,为Berachain营造更大的经济泡沫&安全带。后者为项目方拆分了更多流动性,并通过参与生态飞轮以获得更多用户。

前言

笔者前段时间在体验Berachain的产品后,跟几个朋友交流了一下产品体验还有项目发展判断。以下是几个听到的核心观点:

- Berachain POL机制严格来说不算革新,还会提高用户参与门槛,但不影响早期用户Fomo情绪。

- Berachain 的盛衰是反映在单币,而并非“三币模型”。

- Berachain 的NFT才是铲子而非币。

- Berachain 是 Defi 的终局。

前三者观点都不痛不痒,但惟独第四点笔者有所保留,也是希望留给Defi的更多想象空间,而不拘于一个生态的盛唐。笔者不希望空穴来风,因此作此文,交由读者自行定夺。

Defi终局是什么,为什么有些项目走向了死胡同?

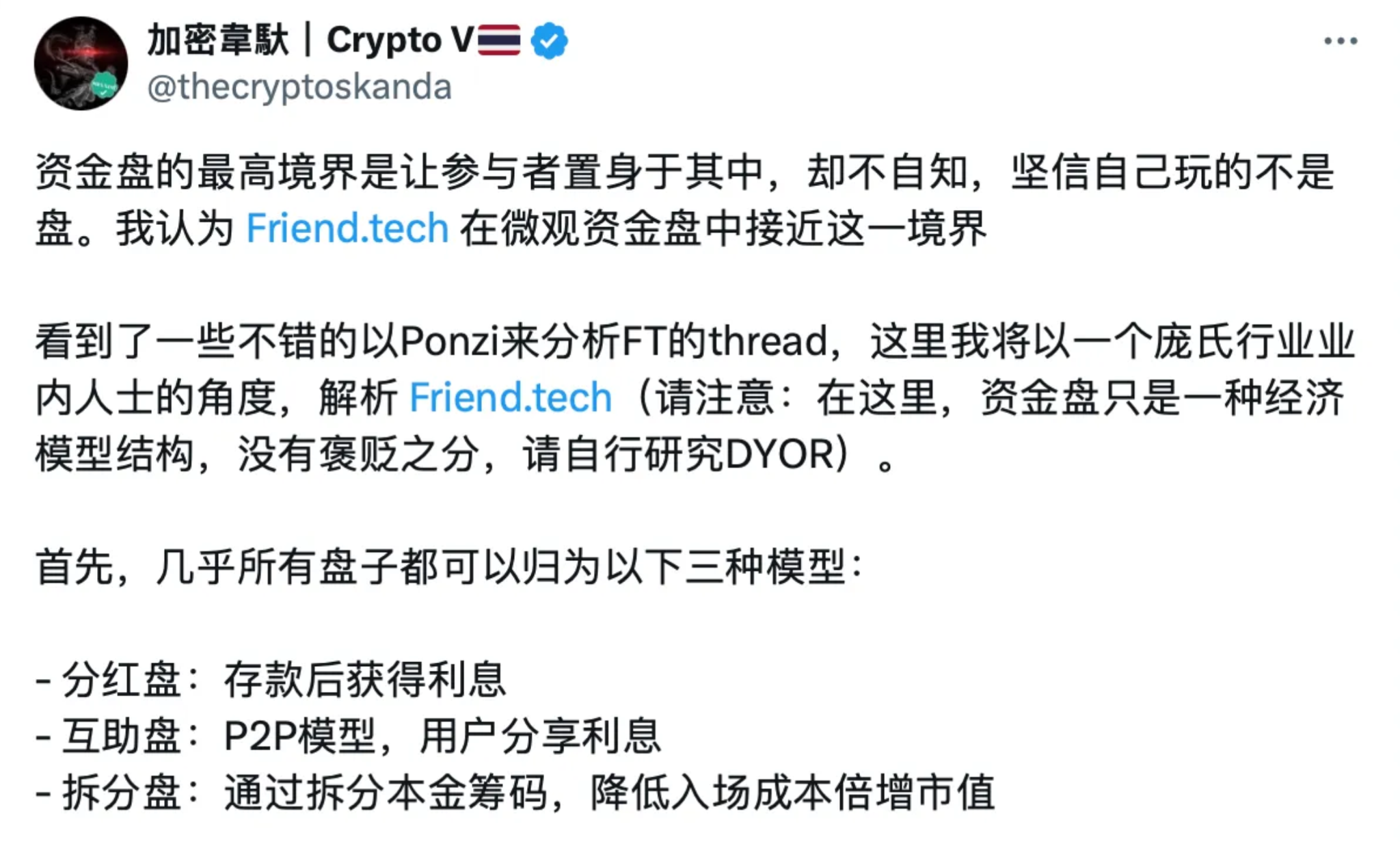

首先,我们需要对Defi的本质要达成共识,即Defi是盘子 —— 一个个周而复始的盘子。如果盘子只粗糙地理解为“新钱盖老钱”,会忽略了Defi真正启动的一些枢纽。笔者认为对于盘子的理解 @thecryptoskanda 的三盘理论有很好的参考价值。

https://x.com/thecryptoskanda/status/1702031541302706539

三盘指的是:

下面梳理了不同盘子的崩盘主要素:

普通盘子的生命周期不可避免的是死亡螺旋、不接盘,但好的盘子的生命周期是周而复始的,可能由不同盘组合、串行在一起,如同衔尾蛇一般。 所以理解一个项目,应当是“模块式”理解,以盘子的类别进行拆解,否则在叙事期Fomo结束后,将可能误解项目未来走势。

所谓一生二,二生三,三生万物。三盘理论并不局限“三盘”,而是盘与盘之间的耦合关系,真正实现生生不息。

笔者简单说明一下不同的组合盘将会有什么样的案例:

- 先分红-后分红:LRT。用户的ETH会先被质押在POS(获得第一层分红收益),随后被授权给AVS(获得第二层分红收益)。

- 先分红-后互助:点对池借贷协议。用户先质押代币获得初始抵押收益,随后其他Borrowers 借出抵押品,拔高用户抵押收益。

- 先分红-后拆分:POS链上的ICO。以原生代币参与P2P网络,获得出块奖励,并在该网络部署非原生/山寨代币合约,捕获其他用户的流动性。

- 先互助-后分红:OHM/Reserve Currency。OHM理论锚定在1美金,在溢价购买后,其余质押者可以获得更多分红收益。

- 先互助-后互助:混合借贷。borrowers可以优先匹配点对点Lenders,如流动性不足再匹配点对池Lenders。

- 先互助-后拆分:Runestone。用户先炒作Runestone,而后Runestone持有者可以获得各项目的空投。

- 先拆分-后分红: 链上非原生生息资产。非原生资产从ICO 产生,并且以其他代币/原生代币支付分红。

- 先拆分-后互助: frend.tech。用户可以低门槛立新标的,随后依旧符合新钱盖老钱。

- 先拆分-后拆分: Bong Bears。Bong Bears是一个持续多轮变基的NFT,Bong Bears 生Bond Bears,Bond Bears 生 Boo Bears…. 而后还有Baby Bears和Band Bears。

可以明显看出,其实上述对于不同盘的结合&判断都是相对主观的,从实际情况来看,一个项目可能蕴含的盘子组合不局限于1-2种,可能多达4-5种。 但多就一定好么?这关乎到一个项目的可调配资源,或者直白点——操盘能力。可调配资源也决定了盘与盘之间的关系可以如何处理,即并行或串行(此处参考了计算机线程处理的概念)。

并行:一个项目的业务中不同盘之间的关系是互不冲突的,可以分别实现多个逻辑。比如公链生态上百花齐放的协议,协议与协议之间存在非必要业务耦合性。

串行:一个项目的业务中不同盘之间的关系是可能存在冲突,业务逻辑需要分先后次序。比如LRT协议逻辑都是采用串行处理,用户的ETH会先被质押在POS,再授权给AVS才可以获得两层收益。

了解完Defi的本质,让我们回到问题:Defi终局是什么,为什么有些项目走向了死胡同?

Defi的终局本质是下一个Defi的开始。大部分项目走向死胡同的结局只是符合着盘子的自然生命周期,达成了各自崩盘主要素,自有其他项目承接着他们的流动性。从高维度看整个Web3行业,目前仍“经久不衰”,说明了Web3生态所构建的盘与盘的关系符合一个健康的生态。以此逻辑观察各个生态、项目、协议,我们可以发现他们的生命周期会随着维度越低而越短暂,这是一个合理的现象。因此,盘子的“换手率”代表着项目的健康程度,项目的“换手率”代表着生态的健康程度。下次就不要草草的说“没人接盘”,应当更谨慎看待每一次项目的倒牌,并抽象地解耦业务逻辑,不再被那些看似高大上的概念唬住。

这是不是意味着Meme是最健康的,毕竟起盘成本低,项目换手率也高。从这个理解来,技术的突破也不重要,只要有人认可这个叙事,就能一直续下去。真的是这样吗?

如果将维度只放在Meme赛道里,那么源源不断的新盘盖老盘,是可以被理解为健康的运转,可若是我们把维度提到整个公链生态来看,只有Meme赛道能生生不息,这真的能代表该公链是健康的吗?想必阁下也发现略带诡异,虽然从实际意义上看,往往我们看到某一赛道的爆火,我们就戏称xx链要崛起,视其爆火为充分不必要条件,但略带思考,这种爆火迎来的可能是一条链的其他生态流动性骤减,甚至让原生链币价的命运与某一赛道强绑定,这并不是绝大部分做链的项目方希望看到的(此处不考虑Appchain), 所以大部分情况来说,某一赛道爆火应当是必要不充分条件,即某赛道的流量不能推论整条链的发展,而链的走势应当能反推其生态的流量。

Berachain 能实现“生生不息”吗?

在阅读完上文,我相信不少读者已经开始了对Berachain的初步解读。我们先不要着急解读项目,先退后一步想一想作为一条链,到底什么是核心?

对,流动性。流动性作为万物的养分,即决定了生态后续的发展,也代表了链的火热程度。过往清真派系的公链都忽视掉了这个重点,一昧搞市场营销,妄图从其他链“抽走流动性“,然后呢?没了,他们也没准备考虑怎么为用户的资金做更好的管理。

”留住流动性,这不是项目方的活吗,公链方要怎么做?我们只能提供最好的开发三件套,其他的得靠天公造美。“

最理想的状态下,公链也能造出一些叙事,让生态承接着这些流动性,但量级始终不是公链级别,目前最理想能承载着公链级别的流动性叙事是LRT+AVS,而其他链始终难以走出依赖赛道级别叙事,只会受限于某一标的发展,比如BTCL2受限于铭文、符文的爆发。

从这一刻,我们能够重新定位一下Berachain,笔者认为最好的理解Berachain应当是“流动性的领航员“。不熟悉Berachain的读者,可以在网上找到很多同僚写过的不少三币模型+POL解读,笔者就不费心了,只简单介绍一下Berachain的代币模型:

- 三币:BGT(治理),Bera(Gas),Honey(算稳)

- 关键流程:BGT可在Berachain原生应用中获得(后续主网可能会在更多协议上释放),BGT可用于“引导”不同LP池的BGT释放金额;BGT不可转让,但可以1:1兑成Bera。熟悉Defi的朋友基本可以理解为 ve(3,3)的变体。

- 备注: BGT目前只能在官方部署的协议获取(BEX,BERPS,BEND),但主网上线后将会开放给所有部署在Berachain上的协议。

笔者认为,Berachain的代币模型应当结合生态一并看待,而不是草率地看作为一个产品。在此笔者以Berachain以三盘理论解释一下正向生态发展的流程:

- 分红盘:用户/生态项目方抵押资产作LP,获得BGT释放收益。

- 拆分盘:BGT可用于质押成为治理者,或者授权给其他治理者;BGT治理者可以决定不同LP池的BGT释放量。

- 互助盘:生态项目方提供贿选奖励吸引BGT治理者,生态项目方从更高的BGT释放量获得潜在的更多流动性。

- 拆分盘:用户从LP池购买不同项目方的代币。

- 分红盘/拆分盘/互助盘:用户的资产在不同生态项目方流入流出。

所以Berachain的主要崩盘点在于:BGT质押收益<BGT兑成Bera的收益。这也默认了链上生态已经不能够支持更多泡沫,也意味着只要不出现系统性风险,Berachain的原生资产(BGT、Bera、Honey)都有生态垫尸。但是从实际情况来看,这个事情会更复杂,因为并不是所有的参与者都是有着足够清晰的全局信息,并且做出绝对理性的判断,也不是所有的参与者都是投资者,还有部分项目方可能会购买BGT用来投票获得BGT释放收益以获得潜在的流动性,所以这个崩盘点应当修改为: 在理性市场下,项目方贿选收益< 购置流动性成本(贿选、直接购买BGT)/ BGT质押收益 <BGT兑成Bera的收益。

不难发现这是一个跷跷板机制,当Bera/BGT隐含价值高,BGT的潜在兑压会很高,一旦BGT质押者少了,BGT质押绝对收益此时理应会变高,进而推高BGT质押意愿,Bera/BGT隐含价值变低,但质押者更多的时候,收益空间也会减少,进而Bera/BGT隐含价值重新变高……周而复始,健康的Berachain生态应该长期保持Bera/BGT 正溢价,意味着生态有更多的交易量,“理应”愿意付出更多的贿选奖励回馈BGT质押者。 但从实际情况考虑,购置流动性的贿选奖励额度并不是”黑暗森林“,理性的项目方可以参考友商的出价而定价,或者合谋定价以此重新交由自由市场决定流动性吸引力,最后只会回归一个”市场均衡“的收益平均线。

另外,Berachain另一暗藏的崩盘点在于LP质押收益低于生态其他DEX自组LP,这意味着用户会因“吸血鬼攻击”而流失。实际情况去看的话,这个问题不大,其原因有二:

- Berachain 原生DEX理应具备最多交易对,也是小项目应当选择冷启动/IDO的DEX,因此用户体验上,能提供最广的交易路线,并不会出现巨量的流动性外离。

- Berachain 原生DEX品牌力最强,其他DEX难以比拟,可以参考Uniswap 被Sushiswap吸血鬼攻击后的快速反弹,可见品牌力对用户交易心智的重要影响。

Defi流动性之弈:Berachain有从本质上改变什么吗?

对于Defi来说,纵然形态各异,但是核心元素还是流动性,因此产品结构上如何吸引、分配流动性成为了可持续发展的衡量标准,之于公链更是如此。下面笔者将简单回顾一些前几年出现过的流动性解决方案,并对比Berachain的方案到底有没有从本质解决流动性问题。

方案一:流动性挖矿

以项目原生代币补贴只有手续费收入的LP。适用于早期Defi,用户还没被眼花缭乱的产品模式影响,这种简单有效的补贴,有助于快速的捕获流动性。最经典的案例就是Sushiswap对Uniswap的吸血鬼攻击,以LP挖矿补贴$SUSHI代币在短期捕获$1.4 Billion流动性。但问题也很明显,这种分红并不是U本位,且流动性越多,分红越少,所以早期用户挖到手的代币,也只会迅速在二级退出,加速了该项目崩盘的可能。Nansen 在2021年报告早已指出, 在流动性挖矿启动当天进入的LP中,有 42% 在 24 小时内退出。约 16% 的LP在 48 小时内退出,到第三天,70% 的用户将退出。换做是今天来看,这个数据一样不奇怪,试问如果不是钻石手、项目方信徒,有哪个用户愿意陪跑。

方案二:CLMM/其他AMM变体

通过改变普通AMM(即CPMM,恒定乘积做市商)模式进行流动性聚集。其中最有名的算法是CLMM,理解起来其实会更像是无数个独立存在的不同价格区间的流动性池,从用户体验上则是无缝的。这样的做法是在订单簿与CPMM中取得一个均衡,提高资本效率的同时保证有足够的流动性承接。进一步的解释,各位读者直接看Uniswap V3 或者市面上的 V3 fork 就行,此处不做过多解释。 这种方案迭代并不会损害平台代币,所以基本上都是人手一套。

方案三:动态分布AMM

通过被动/主动方式进行流动性区间调整,但其核心思想是保证流动性达到最高的资本效率,有关方案的更详细内容可以参考Maverick Protocol。理解起来类似手动反复重新部署CLMM的区间。 这种做法使得用户能够体验更低滑点的交易,但是其取舍则是建立了”价格缓冲带“,项目方在做市值管理的潜在成本会更高(比如,拉盘更难),所以这种采用动态分布AMM的代币对的相关性较高,比如LST/ETH。

方案四:VE 模型

比较经典的VE模型由Curve提出,用户在质押了治理代币之后,可以获得一些凭证,名作VE token,可用于决定不同LP池里的流动性挖矿的收益比例,即治理代币的分红收益。 简而言之,治理代币可用于决定LP池的治理代币释放分布 。因为治理代币能决定流动性挖矿的分配量,所以引伸出了一种项目方需求——引导流动性,意在提供更深的交易深度,以确保有足够的流动性承接。因此项目方愿意提供更多奖励”贿选“相关的治理者,大多以项目原生代币为奖励。早期的项目会选择外包贿选平台出去,但现在的更多新方案会采用内置贿选模块。

方案五:Reserve Currency/OHM 仿盘

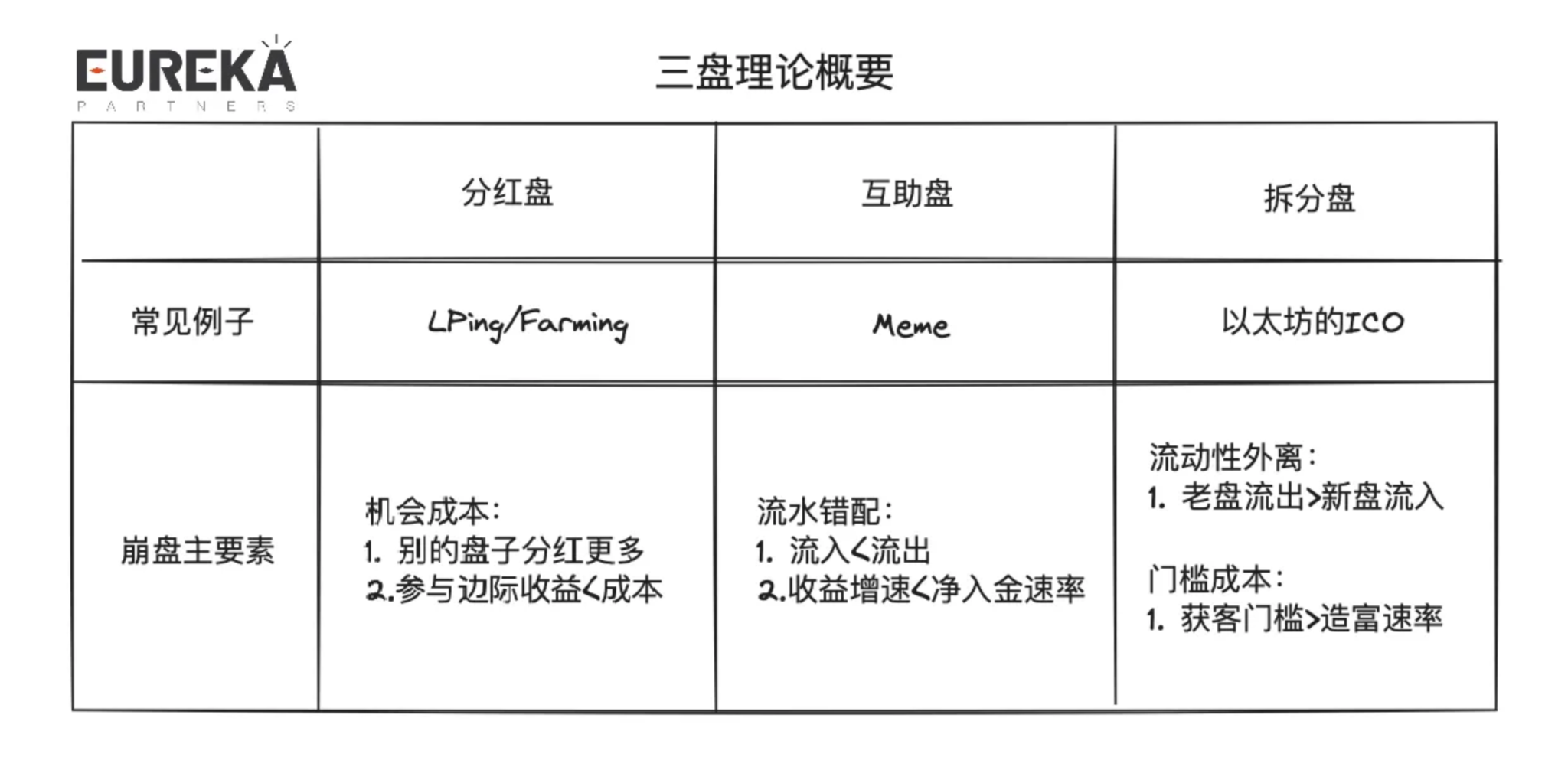

通过折价卖出债券以收取流动性,并以该流动性发行稳定币,因为稳定币理应锚定1美金,一旦出现超额购买,那么剩余的流动性则当作是盈利,分配给该稳定币的质押者。理论上这个方式可以可持续运作,但实际用户并没有当这些代币是稳定币,而是选择超额购买该稳定币,并且质押以获取国库盈余收益。在质押、债券化、二级市场购买的组合下,该稳定币价值会被推向一个远不该达到的水平。如果出现了巨量的获利盘平仓,那么只会出现进一步的挤兑,最后甚至回归到低于1美金的水位。OHM这个博弈情况也被称之为(3,3)模型,从上述已经能发现用户都去选择质押,因此在一个3x3的矩阵中表达,则是(3,3)。

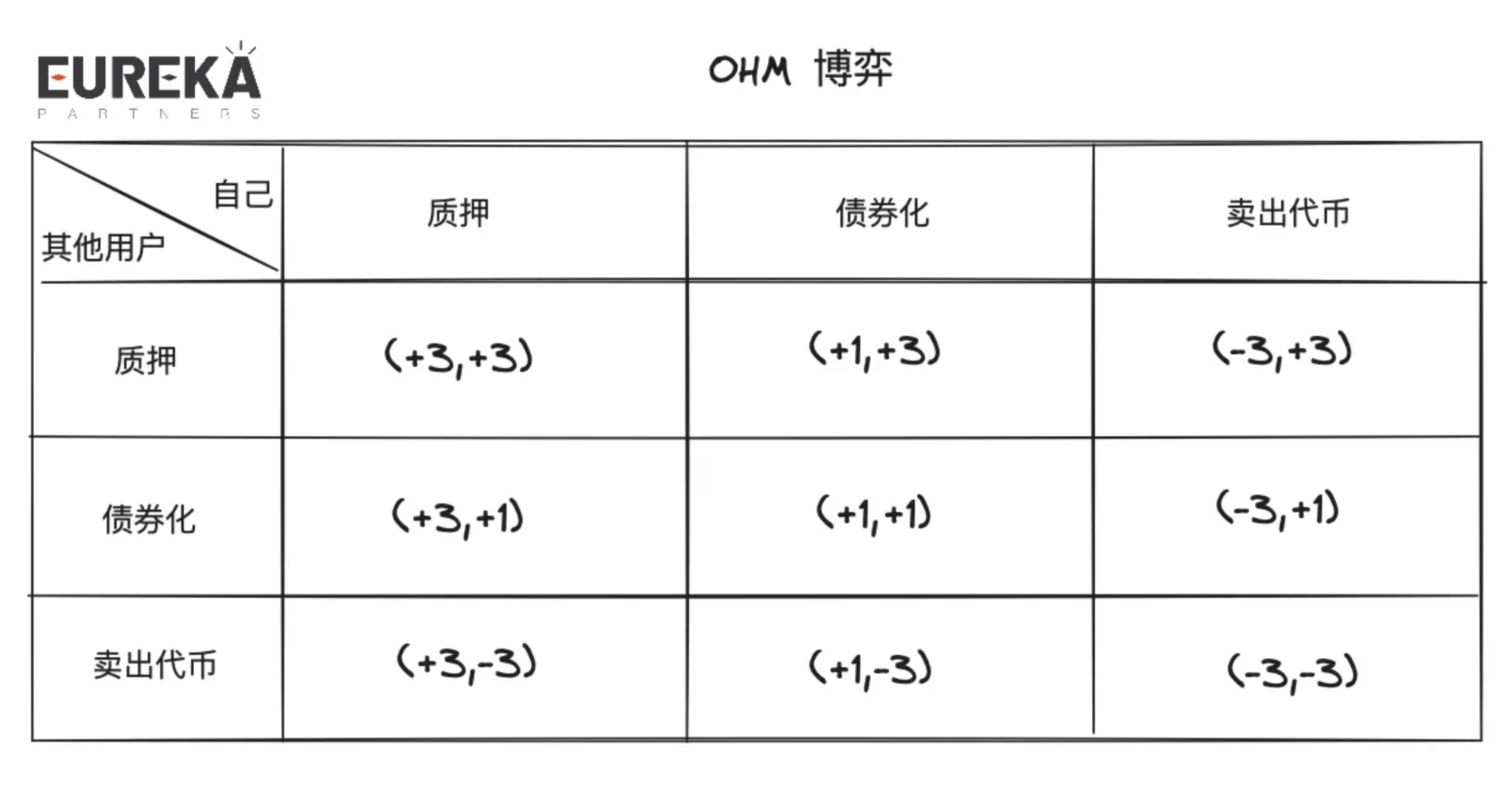

方案六:VE(3,3)模型

有别于普通的VE 模型,VE(3,3)更重视局部最优共识。所以项目方会创建出一个环境以引导治理代币的持币人能朝着局部最优的方向选择。上文提到的VE模型的LP手续费其实是全局分红的,即所有治理代币质押者都有收益。但VE(3,3)的LP手续费大多只出现在投票该池的治理人,质押者需要对不同LP手续费后续分成的预估,再选择投票。所以某种意义上,贿选平台也是提供了一个局部共识让用户能够主动获取最多的收益。因此,无论是LP手续费隔离,还是贿选市场,都进一步让流动性市场存在内部竞争,并且尝试以“单盲”的情况下吸引流动性,即无法确定流动性提供者到底会提供多少流动性,这部分始终是不透明的。另外,贿选市场与LP手续费最大的区别在于收益计价方式,前者由项目方代币计价,后者多见于U本位计价,因此前者可作为整个DEX的缓冲带,在收益泡沫结束前,仍可以维持治理代币的价格。

方案七:反向VE(3,3)模型

正向(3,3)重视收益的全局最优解,反向(3,3)则通过损失的机制提高用户解质押成本/持币成本。读者可能会理解为交易者持有代币会存在贬值风险,但这类项目常见在群友盘,美其名曰native deflation mechanism。而市面上常规项目采用该模型的做法略保守,比如GMX,不是意味着不质押就导致本金贬值,而是解质押可能会导致一部分分红折损,各位读者可以上网看GMX解读。 采用该模型需要项目方对自己的业务充分了解,并且明白该生命周期&设计逻辑,否则只会让项目加快死亡,无论是代币价值过高,或者迅速贬值,都不是一个长期发展的项目希望看到的。

方案八:流动性引导

流动性引导一般存在两个角色LP&LD(Liquidity Director),LP还是一样提供流动性,LD则是负责决定该流动性会去哪里。Tokemak是为数不多在市面上运用此方案的流动性解决方案,v2还进行了迭代,采用了内部算法获取最优解的流动性指引路线,让LP获得最优的抵押收益,而流动性购置者能够明确知道多少钱能够“租赁”多少流动性。目前还未开启流动性marketplace,但也已经累积了超过8M的流动性。从过往币价表现来看,这个叙事只在上一轮Defi Summer得到关注,在熊市&本轮牛市中,并没有太多表现,流动性市场是否需要市场透明是一个仍需后续验证。 笔者认为在流动性市场需要一定程度的“明码标价”,因为出现盲区,竞价才会不高效,并且存在很多潜在的闲置奖励没有办法正确发放给增量资金,这类方案会在市场流动性之弈时担当终止符,如同MEV-boost之于MEV黑暗森林。

方案九:VE-LP / Proof of Bond(POB)

终于来到此章的重点介绍,也是为什么笔者觉得Berachain POL并不是创新的核心原因。

VE-LP/POB 的核心思想是引入流动性以作项目的入场券&后防线。前者可见于Balancer,后者可见于THORchain。Balancer允许用户在BPL/WETH作LP,其获得的LP凭证可以进一步质押以获得veBAL用于手续费分成和治理。而THORChain POB要求节点运营商质押其原生代币用作承保资金,并且LP损失后扣除1.5倍的抵押资产用作赔偿,整个网络承载的流动性hard cap将会是治理代币的1/3。当网络变得不安全/不高效的时候,将通过流动性挖矿<>节点运营商收益分配寻求平衡点,比如当网络节点抵押资产不足以偿还链上流动性损失时,则会增加下一期节点收益(治理代币)的释放。 这些方案无论细节怎么改变,核心问题都会存在入门门槛,因此如何设定好合理的入场难度以维持足够的流动性是关键。

所以当我们回看Berachain的POL+三币模型,本质上是一个VE(3,3)+VE-LP模型的变体。按照上文介绍,BGT贿赂的市场就是一个VE(3,3)模型的应用,而POL则是VE-LP的应用。前者的核心在于治理代币的市值管理,后者核心在于入场门槛。一般市面上的VE 模型的治理代币都是二级市场随意交易的,那么对于生态项目方而言能够随便的进行流动性购置,但是对与VE模型项目方本身是面临着代币波动的风险,但是POL的方式则放缓了治理代币(BGT)的获取,一定程度上给了更多的控盘时间、空间,同时间POL允许多类型代币抵押,降低了部分入场门槛以换取更多潜在流动性。

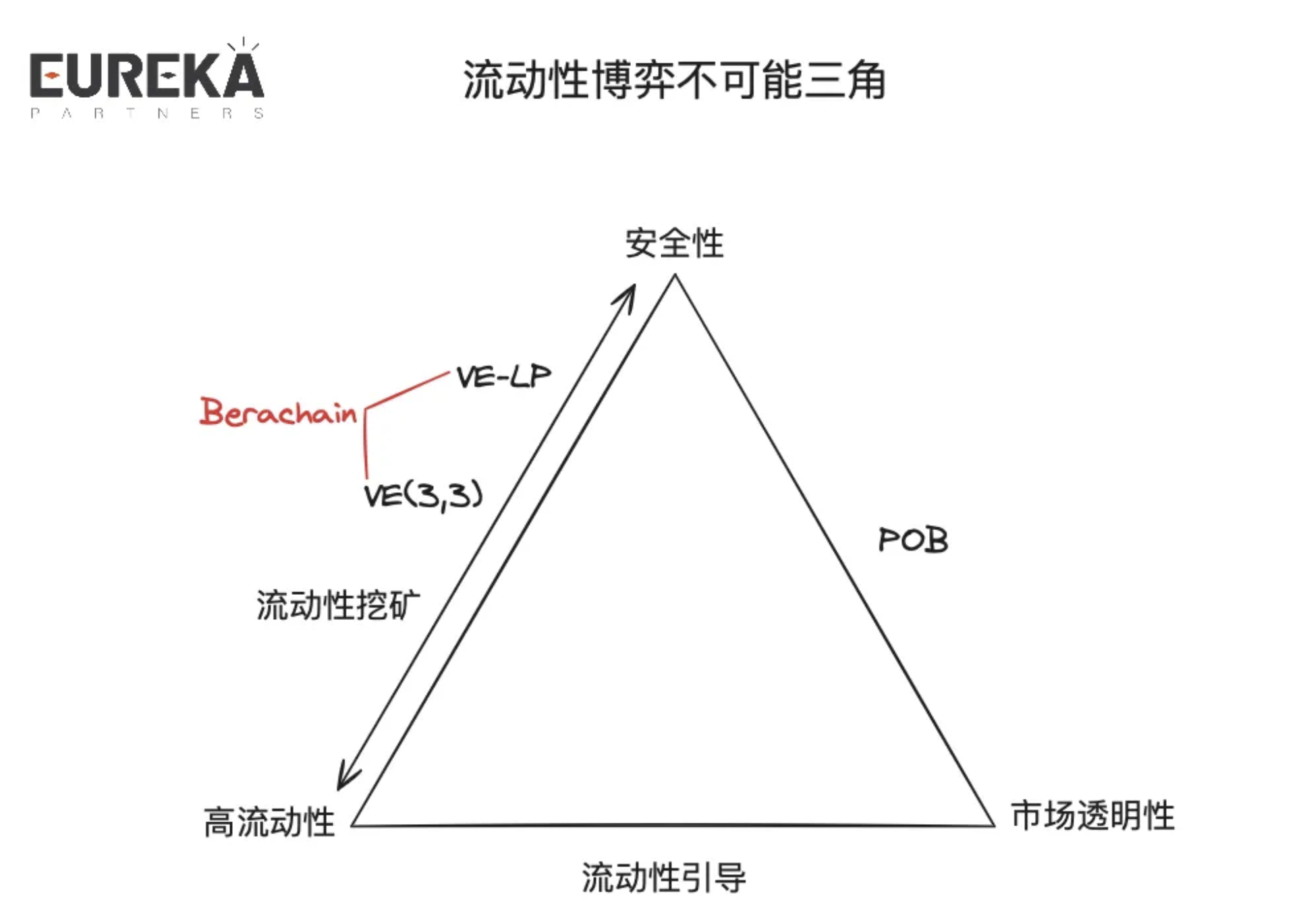

从上述一系列流动性解决方案可以总结流动性博弈的不可能三角:安全性、高流动性、市场透明性。

安全性:指的是方案是否能提供给项目方流动性一道后防线,比如VE(3,3)模型的贿选收益出现泡沫破裂,才会让出现VE项目方出现崩盘的可能。

高流动性:指的是方案是否能吸引绝对高价值的流动性,比如项目方愿意割让大部分的治理代币,那么这个收益会吸引一批短期流动性。

市场透明性:指的是方案是否能让流动性的市场需求量透明化,比如POB的项目方所能承载的流动性决定在节点资产的总量。

回到问题本身:Berachain 有从本质上突破流动性市场的技术性瓶颈嘛?答案是显而易见的没有,只是一部分的改良。但Berachain选对了应用场景——公链,如果当我们只是关注机制的时候,会误判这个潜力只是停留在协议级别,但实际BGT这一代币的贿选奖励是能够把生态上的其他项目也盘活,甚至可以当作是Restaking同等级别的大叙事。试想一下,现在你是项目方,你们没有足够的资金储备作为流动性挖矿作为早期的奖励,但是仍在BEX(Berachain原生DEX)组了交易对,配备了一定金额的流动性,此时项目方便可以从这些质押的流动性获取BGT收益,而BGT能够决定该池后续的释放量,由于池子较小,所以哪怕是小金额的BGT释放量,相比起其他的蓝筹代币LP收益都要高,进而间接吸引流动性。 从这个逻辑来思考,其实Berachain的POL机制有点像Restaking 赛道。因为Restaking赛道的AVS集成部分ETH的安全性,而Berachain的小项目也在集成部分BGT的”安全性“,为项目方的后续发展提供了更充足的流动性。

Berachain正在发生什么,什么是用户最好的参与方式?

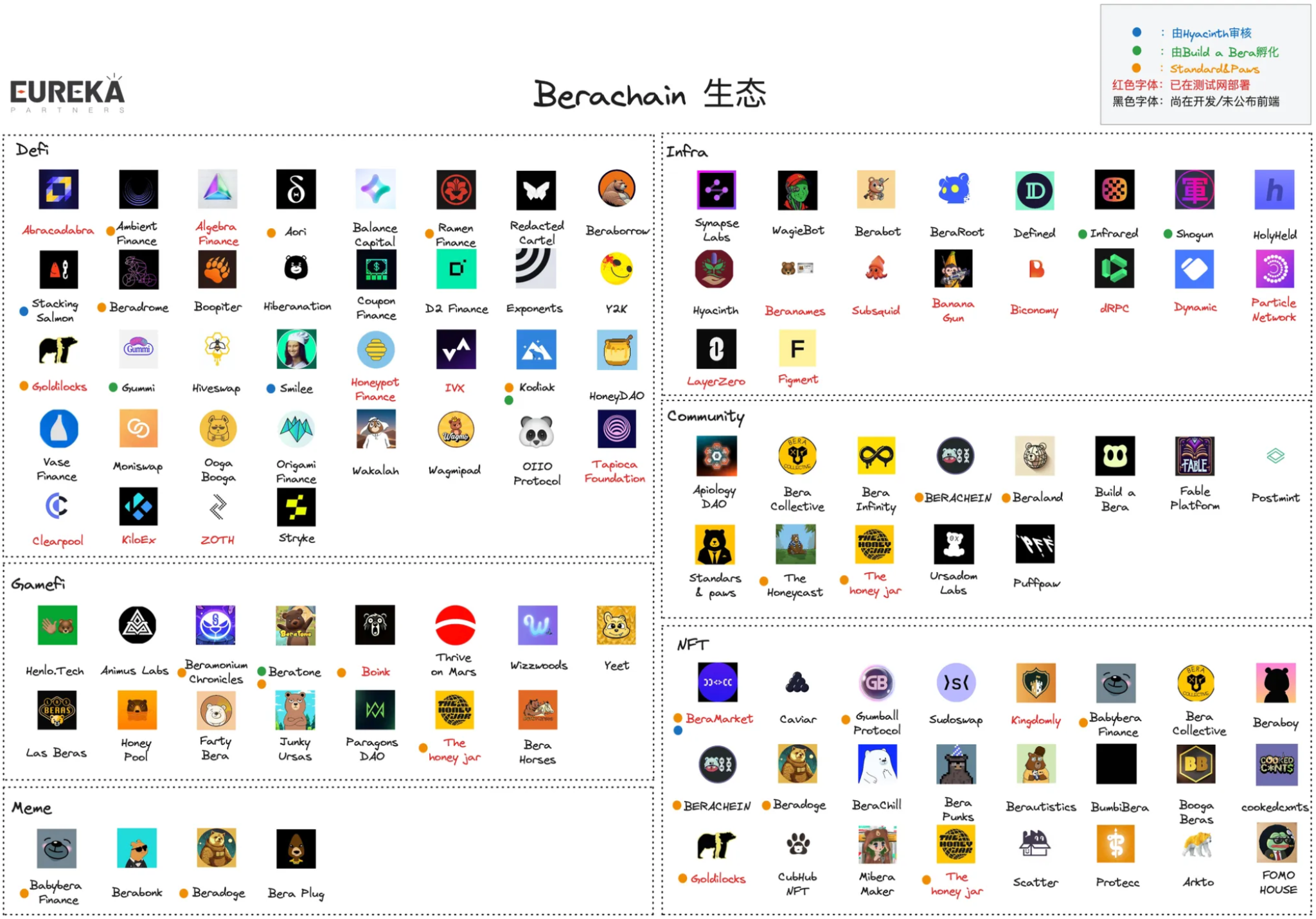

截止至2024年5月3日,根据Beraland与笔者整理,目前大约有103个项目,其中Defi与NFT占据多数。由于项目可能具备多个业务,所以笔者将此类项目也划分进业务所属类别,具体生态分布如下:

- Defi:36

- Gamefi:15

- Meme:4

- Infra:18

- Community:13

- NFT:24

目前项目大多为Defi与NFT产品。 Berachain的生态比较繁杂,笔者只挑选部分重点项目介绍(相对主观)。

-

The Honey Jar (THJ)

“The Honey Jar is an unofficial community NFT project, situated at the heart of the Berachain ecosystem, which hosts a number of games.”

上述是官方的定位,基本可以理解为是一个NFT+Gamefi+Community+Gateway+Incubator的大杂烩项目。其NFT名为Honeycomb,可用于项目内进行治理。目前所有Honeycomb已经被铸造,地板价为0.446ETH,初始铸造价格为0.099ETH。NFT的持有人可以参与平台的游戏并获得潜在Berachain其他项目生态的一些神秘奖励(截止2024年2月22日,HJ已经累积了 33个项目的合作 ,大约10个项目提供了空投奖励),而Berachain的生态方能够通过这些NFT持有人”定位“到有价值的高净值用户,并且潜在提高该项目的未来可参与性(高净值用户可能愿意投入的更多)。简而言之,这是一个需要“项目方在做事”的NFT。

另外,每个季度,The Honey Jar都会发行新的小游戏,并且允许用户进行新一轮的NFT铸造,总共有6轮。这些NFT有别于Honeycomb,名为Honey Jar(Gen 1-6),并以轮次决定本轮的Gen序号。购买这些NFT的用户可以参与游戏,游戏可以理解为NFT的抽奖游戏,并在所有当期NFT被铸造结束后进行抽奖,获奖者可以领取奖池里的奖励(NFT+奖金)。目前已经进行两轮游戏,剩下的四轮会在2024Q2内进行公布,并在4条不同的EVM链上部署。

THJ孵化了6个组织:

第一,Standard and Paws。该项目是一个评级系统,意在避免生态出现垃圾项目。

第二,Berainfinity,可以理解为Berachain的Gitcoin,帮助开发者/项目方可持续性发展。

第三,ApiologyDAO。定位是Berachain生态的投资DAO。

第四,Mibera Maker。定位是Berachain生态的Milady。

第五,The Apiculture Jar。定位是THJ的Meme/Artist部门。

第六,Bera Baddies。定位是Berachain上的女性社区。

评价:笔者认为此项目的早期参与价值比较高,没有人会嫌弃“铲子”。但这种叙事一般都有机会提早price in,所以我们要清楚除了系统性风险(Berachain主网后续表现拉垮)外的其他核心崩盘/风险点:

第一,项目方有足够的议价权、BD能力,并且能够“挟OG以令项目方“,这个叙事如果被证实Honeycomb无法真正捕获高净值用户,那么也没有后续项目方愿意为NFT持有人提供高价值的福利。

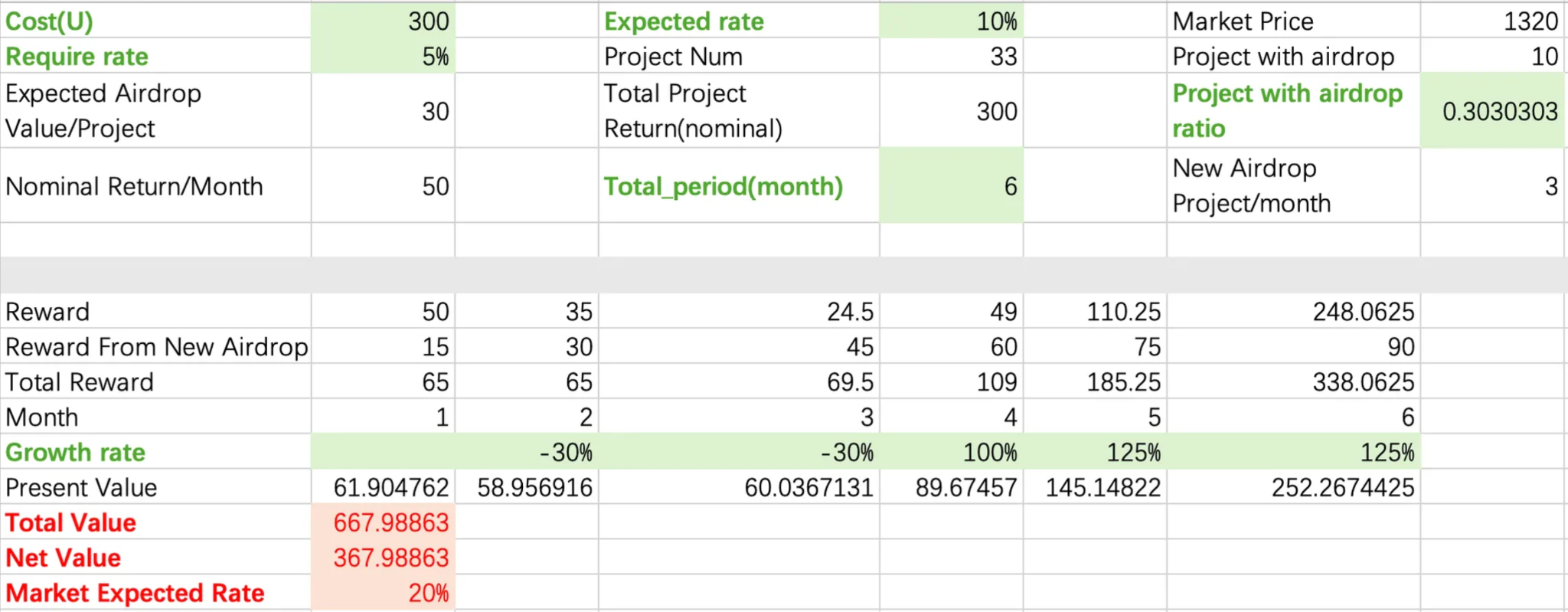

第二,其他项目方提供给NFT持有人的潜在奖励总价值需要大于或等于NFT的地板价。 我们来保守估算一下Honeycomb的价格:

1)Honeycomb成本价:0.099ETH约等于300U

2)预测收益:链上无风险收益大概是5%(POS);目前10个项目愿意支付空投,并且每个项目空投大概分为6个月分发,初始价值为30U (10% Expected rate),理论总价值为300U(30U*10),意味着每个月发放50U;假设每个月有3个新项目愿意空投给NFT持有人。

3)收益成长率:假设头三个月,项目方在洗盘,等待低吸再拉盘,后三个月分别拉盘1倍、1.25倍、1.25倍;假设机构价格在TGE当天5-10倍价格点回本,释放期12个月,意味着项目方在6个月内需要拉2.5-5倍(约同于分别在后三个月拉盘1倍、1.25倍、1.25倍)。

最终结果估算出来的NFT净值为367U。如果按照现在地板价(0.446ETH)估算,那么市场预测的单个项目回报价值需要维持在20%。上述估算大家图个乐,实际参考价值不高。

-

Build a bera

“Build-a-Bera is a results-driven partner with the Berachain Foundation designed to provide Bera-oriented founders with the tools, mentorship, and resources needed to thrive in a competitive market.”

根据官方定义,Build-a-Bera是基金会的合作伙伴,并且帮助该生态的项目方进行发展,通俗来说就是孵化器。每一期招收5个项目方,为期12个月。目前明确在官网的5个项目方为:Infrared,Gummi,Kodiak,Shogun,Beratone。

评价:笔者认为这些入选的项目方有很大概率是能够得到更多的Berachain扶持,并且孵化器内的各个项目更易形成合作(从事实上来看也是如此)。因此后续笔者会介绍上文提到的各个入选项目。

-

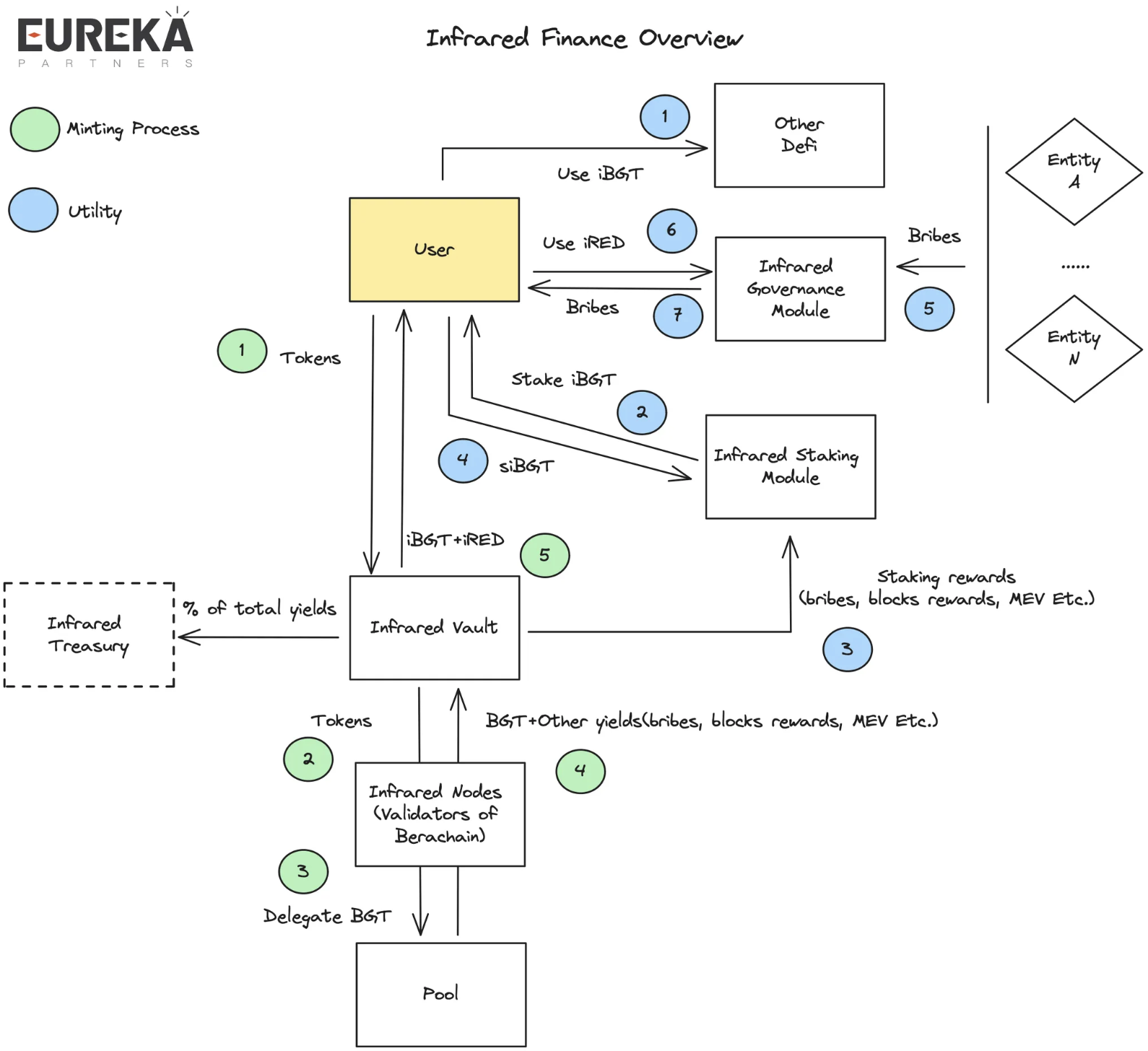

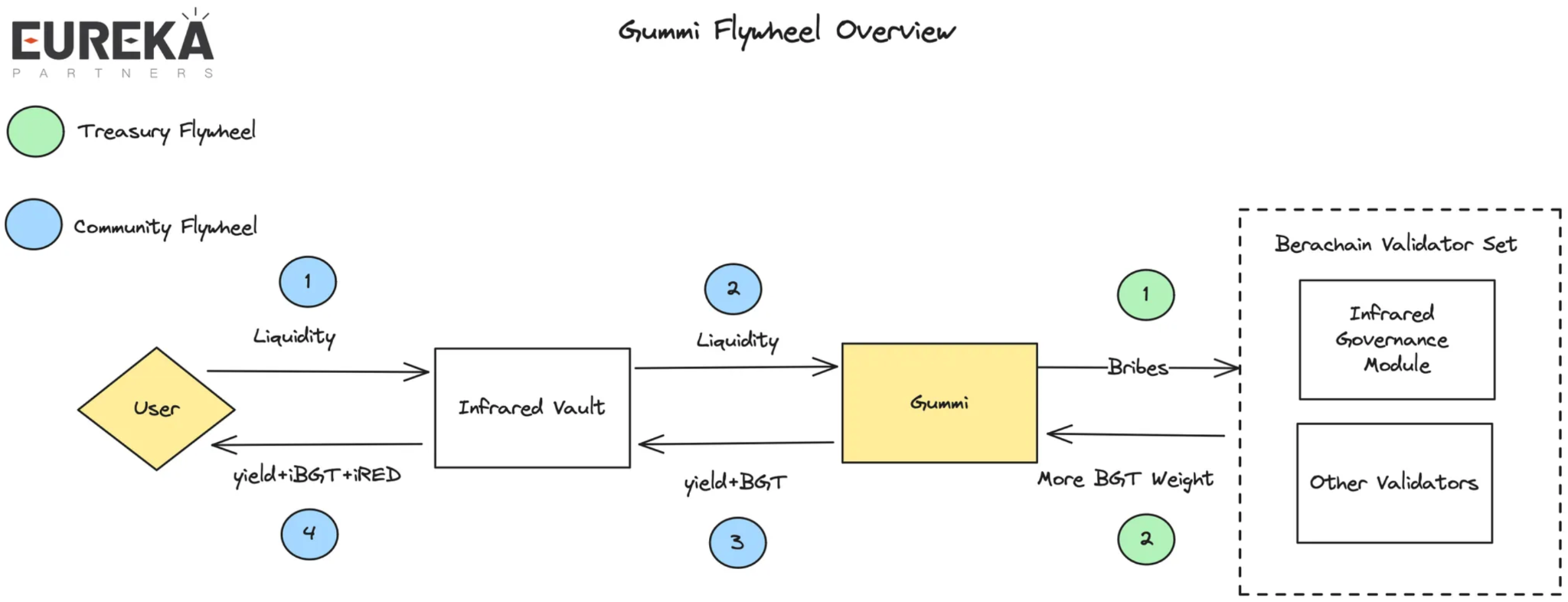

Infrared Finance

熟悉Defi的朋友可以视作为Frax(frxeth+sfrxeth)和Convex的结合。简而言之,Infrared Finance是一个LSD项目,意在解决BGT流动性问题。

大致流程:用户将代币质押在Infrared Finance,这些代币会进而被Infrared Finance质押在BEX流动性池里,同时收到的BGT收益将授权给Infrared的验证器。Infrared 验证器将之后的BGT释放收益+其他收益(区块奖励、贿赂、MEV等)一并返回给Infrared Vault。Infrared将部分其他收益当作国库收益,并将池里累计的BGT收益铸造为iBGT+ iRED返回用户。

代币模型:iBGT是由BGT 1:1质押;用户可以用iBGT在其他Berachain上的产品中使用;用户可以质押iBGT以获得siBGT,siBGT可以获得Infrared 验证器的BGT收益,比如贿赂、出块收益等;iRED可用于平台治理,比如引导Infrared验证器向某LP增加BGT的释放量。

评价 : 又一“挟天子以令天下”的项目 。 表面上是解决了BGT流动性的问题,但实际上是让贿选争夺战从BGT转移到了iRED 。比如,Infrared Finance占据了51%的LP,意味着对BGT释放分布占据了绝对话语权,自然iRED是令天下的“传国玉玺“。在此基础下,如果项目方的流动性需求不变,Infrared收到的贿选收益理论上比其他验证器高,进一步加剧Infrared对Berachain的掌控程度。实际情况下,这个可能更像是一种事实,以过去Convex 对Curve的话语权一度逼近50%为例,加上Berachain目前还没有其他具备Build-a-Bera扶持的LSD项目,且目前生态合作也比较多,如果用户的需求是较为稳定的BGT收益+部分超额收益,可以预计上线后,用户质押代币的优先门户是Infrared。另外项目采用的双代币“跷跷板”机制也进一步放大了siBGT持有人的收益,因为不是所有用户都是希望牺牲流动性,所以这个质押的收益理应会比一般的BGT LSD产品要更高,且来源都是“真实收益”。看似一个多方共赢的产品,我们也需要明白他的一些崩盘点/核心风险:

第一,iRED的贬值风险。每一次的iRED释放都将让总流通量提高,进而间接降低iRED价值。iRED的隐含价值代表着贿选收益,如果潜在项目因为某些原因(比如:去中心化的追求)更愿意在Berachain BGT Station直接提供高额贿选,那么对于iRED的隐含价值就变低,进而加速iRED贬值。如果Infrared能够掌握多数流动性,那么本质上还是回归到Berachain的POL机制,严格意义来看这个算是系统性风险。

第二,Infrared的中心化风险。虽然Infrared目前有多方支持,包括基金会合作的孵化器,但仍不能忽视他们潜在的作恶风险。 目前Infrared 没有明示他们验证器参与门槛,如果是完全自家人运行,那么将会比Lido更具备单点故障的风险。

-

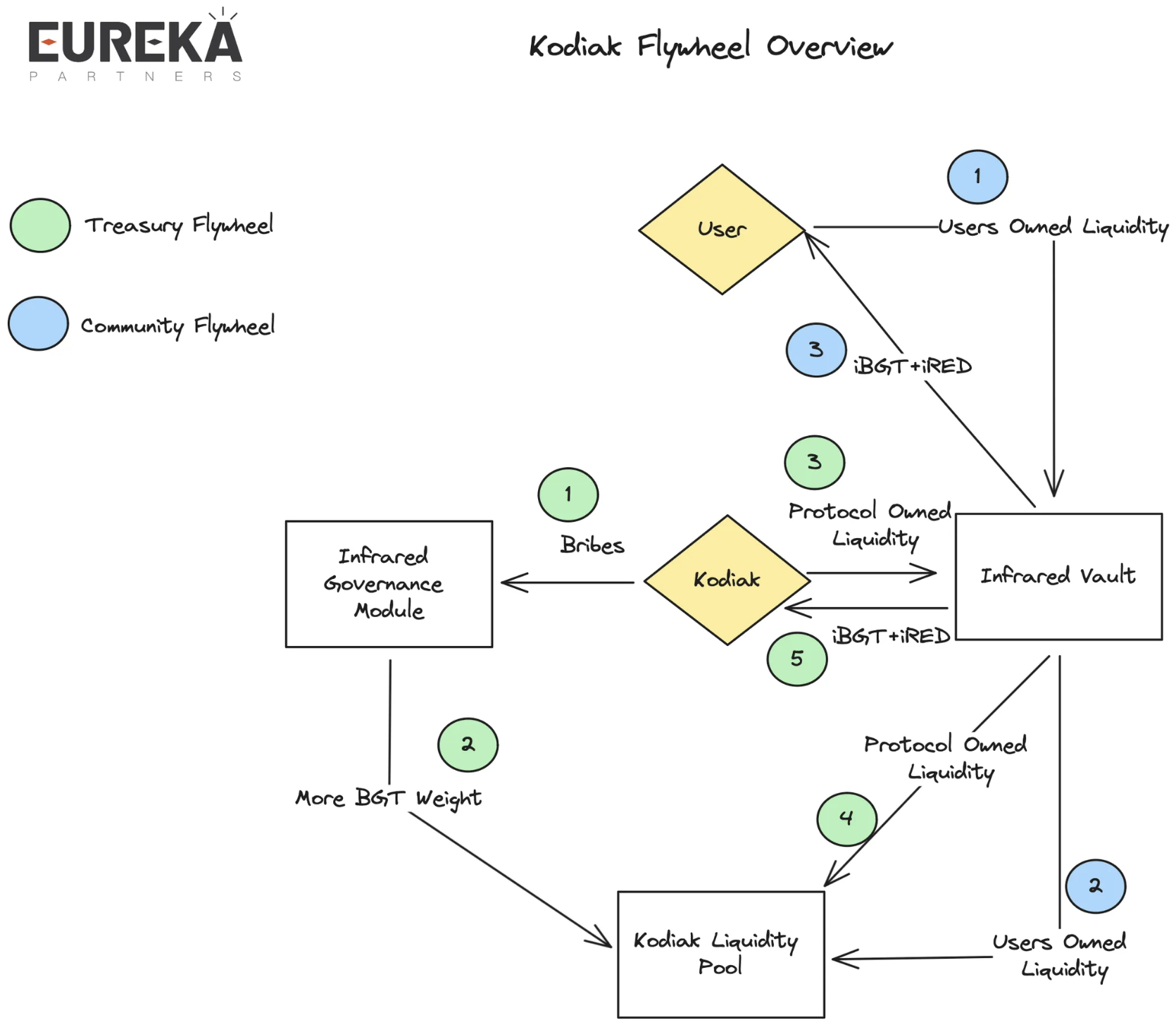

Kodiak

“an innovative DEX that brings concentrated liquidity and automated liquidity management to Berachain.”

Kodiak 定位是一个DEX并且提供自动化管理流动性的服务(参考上文流动性解决方案中的动态AMM一览),此外也提供一键发币功能。据官方称,Kodiak并不是BEX的直接竞争对手,而是生态位的补给,原因是BEX并不提供聚集流动性的功能。另外,值得注意的是,Kodiak与Infrared合作,并提出了两种经济飞轮:

第一,国库飞轮。Kodiak会首先贿赂Infrared,进而提高Kodiak LP的BGT释放量。随后Kodiak 将国库的流动性质押在Kodiak LP池,并将LP代币抵押给Infrared,Infrared因而获得该LP的控制权,随后在Kodiak LP池中进行质押以获得Infrared的iBGT+iRED收益。

第二,社区飞轮。用户可以用质押他们的Kodiak LP代币并且获得Kodiak返回的iRED+iBGT的收益。

评价:适用于生息资产与原生资产交易对,但未必适用于siBGT&iBGT场景,同时该飞轮对项目的中后期控盘能力要求很高。上文也提到动态分布AMM适用于相关性较高的代币对。比如LST/ETH,LST(non-rebasing token)会累计验证器的收益,理应比iBGT的价格更高,但因为收益属于稳定性收益,并不会出现极具的波动性,所以动态AMM会更容易形成价格缓冲带,让两者之间并不会出现。但是siBGT原生收益有别于POS,来源比较多元,且波动性不低,所以价格缓冲带反而让价格发现的效率变低,潜在低估了siBGT的市场真正收益价值。另外项目的核心崩盘点在于: 贿赂收益(iBGT+iRED+流动性稳定性)低于贿赂成本(大概率为Kodiak原生代币) ,这点基本上是所有贿选项目的通病,这也隐含意味着Kodiak代币隐含价值应当低于或等于贿赂收益,否则项目方则出现赤字(类似lido的现状),但反过来看,若是Kodiak原生代币价值不够高,无法吸引足够流动性,即没有足够BGT释放量。* 早期来看,大部分LP思维应当是币本位的,也就是一个看涨信号 ,*处于贿选成本大于或等于贿选收益,但中后期,生态乏力,LP自然需要以U本位思考,届时Kodiak将只剩下两个选择:以U本位维持贿赂量,或者以币本位继续贿赂。前者加速市场的潜在抛压,后者减少平台流动性吸引力,都是处于崩盘的临界点,若没有其他叙事,则是来到了生命周期的结局。

- Gummi

“A sweet treat for those sers interested in something a little stronger than honey.”

根据官方描述,Gummi定位是一个money market为主。目前资料不多,但大概率是一个借贷协议,并且支持杠杆借贷。

他们与Infrared的合作形式与Kodiak相似,虽然Gummi没有明说会去贿赂Infrared验证器还是所有验证器,但大概率是前者。

评价:此项目目前没有很多讨论空间,因为产品细节仍不清晰。但因为属于Build-a-bera孵化产品+Infrared 生态合作伙伴,所以在此提及。

- BeraBorrow

“Beraborrow is a decentralised protocol at the forefront of the Berachain ecosystem, providing interest-free loans using the iBGT token as collateral. ”

熟悉Defi的朋友可以理解为Liquity的仿盘。根据官方描述,BeraBorrow是一个抵押债务协议(CDP),允许用户用iBGT以0利息+110%抵押率的方式借出NECT稳定币,该稳定币理论锚定在1美金。

为何免息:不可能存在真正“免息”的协议。所以我们的关注点应该是协议从何处抽水。BeraBorrow会在用户每次借出NECT和赎回时收取费用,赎回费用根据12小时内的赎回频率动态调整,赎回的越多(意味着NECT价值被高估),收费越多。

锚定机制:分为硬锚定、软锚定。前者提供了iBGT与NECT的1:1赎回机制,当NECT被高估(大于1.1美金),则可以在平台以110%抵押率换出价值1 BGTi的NECT,随后卖出NECT以获得差价作为收益;当被低估(低于0.9美金),则可以在二级市场购买,并且在平台1:1赎回iBGT,中间的差价则是收益。后者指的是NECT理论锚定价值,即等于1美金,平台通过动态赎回费用调节被高估的NECT。

最大杠杆 :11倍。因为平台抵押率是110%,所以理论能够开设11倍杠杆(1+1/0.1=11)。

其他风控:后续会推出稳定池用作平台清算,清算的收益将会给该稳定池的LP。

评价:稳定币项目本质上还是债券,用户在意的是APY,而不是稳定币的使用场景(更多交易对)。如果真要用稳定币,为何不去用Honey呢?从目前产品的收益来源来看,只有稳定池是潜在的收益来源,但不排除 抵押在平台的iBGT可能后续可以进一步抵押在Infrared vault以获得潜在收益。那么对于用户而言,如果短期看空iBGT,则可以放大杠杆等待底仓被清算以获得潜在的清算利差。

Liquity的清算最高价值=债务价值 -(抵押资产数量 当前价格 <10%*用户在稳定池占比)。

简单以例子估算一下,假设一个仓位有500iBGT,10000的NECT债务,当前抵押率在109%,即iBGT价格在21.8 U (109% 10000/500) 。如果稳定池里该用户占50%,意味着用户可以获得利润450U(500 50% 21.8-10000 50%)。按照上述例子,用户的关键盈利点在于当前 稳定池的占比+清算频次 。

另外,如过用户中长期看多iBGT,则可能通过放大杠杆以获得最高11倍的siBGT收益,不过当前业务并未在BeraBorrow官方文件中指出。 对此类用户而言,关键风险点在于BGT的向下波动风险。

- Beratone

“BeraTone offers an intricate life-sim and farming system, reminiscent of beloved classics like Stardew Valley, allowing players to cultivate and manage their dream farmstead.”

根据官方介绍,Beratone属于MMORPG,玩家将扮演小熊在模拟世界里与各个熊熊一起种田,熟悉游戏的朋友可以参考星露谷物语。Beratone的创作者之一是PixelBera,也是 Bit Bears(Bong Bears NFT的第五代变基衍生NFT)的美术。得益于Bit Bears的爆火,PixelBera希望给Bit Bears推出一些“效用“,Beratone由此诞生。预计游戏Demo在24年Q2推出,并在2025Q1推出正式版游戏。而NFT售卖在24Q3进行,目前已经售卖了Founder’s Sailcloth NFT,将给游戏内提供多种buff,比如增多背包空间。 值得注意的是,游戏将会是所有人都可以游玩,并没有门槛限制,所以Q3售卖的NFT并不是入场券,可能也是类似Founder’s Sailcloth NFT。

评价:美术风格紧贴Web2游戏,但TBH,Web3用户追求的还是APY,游戏本质上还是一个巨大的Defi。但作为Gamefi项目方,其中一个不可多得优势是经济模型可以设计为单盲模式,即用户对收益是不清楚的,配以适当长周期的经济系统,外加内购系统,一款游戏的生命周期将比我们想象的还要长。另外Gamefi的收益以NFT本位计算,那么也可以通过较低的换手率塑造出虚高的市值进而吸引用户参与打金刷量,但相比起U/币本位要更难去控盘。 简而言之,如果你是Bera的爱好者,可以考虑陪跑,游戏的赔率比较高,同时需要估算二级市场的换手率,必要时通过盘前交易、OTC避险。

上述多个项目介绍较为入门,并不足以给各位读者带来生态级别的insight,因此笔者将上述生态版图的所有项目皆做了些许研究,多则1小时,短则5-10分钟。以下是我的一些总结:

项目原生性强,GTM策略不一:大多在Bera部署的项目,都并非多链兼容,而是原生在Berachain,原生项目与非原生项目比例大概是10:1(注:不排除是某些产品是同一团队出身)。与直觉相反,并不是所有非NFT原生项目方都倾向通过发行NFT作为冷启动,大部分还是走清真派。

经济飞轮杂,万变不离其宗:在Berachain部署的项目大多通过Infrared实现经济飞轮,同时有项目进一步在BEX原本基础上再搭建多层VE(3,3),比如Berodrome。但核心思想不变,任何激励都是币本位,因此用户只要明晰该代币背后项目方基本面+做市能力即可。项目与项目之间的飞轮理应是耦合的,但不代表项目的飞轮效应会因为单一项目的崩盘而崩盘,只要确保割让的代币能换取超额收益,那么用户就愿意继续护盘,并让其他项目补上飞轮的缺口。

高融资项目大多发行NFT:TOP10融资额的项目方里面有7个都是Community/NFT/Gamefi,皆发行NFT。

社区热度断层,但热于彼此导流:原生Berachain生态项目方平均推特观看人数是1000-2000+人,部分项目方呈阅读人数低估状态(关注人数/平局阅读数 < 生态平均值)。比如Infrared 关注人数7000+,帖子观看人数平均为10000+;许多原生生态项目方会彼此合作,合作形式比较多元,比如参与经济飞轮、割让代币等。

项目仍在创新,但不属于颠覆性叙事:NFT赛道里,有项目方选择以BD能力以换取用户注意,而不是一昧吹嘘效用,比如HoneyComb, Booga Beras。Defi赛道里,有项目方继续深研流动性解决方案,比如Aori,也有项目方尝试优化过往VE(3,3)模型,比如Beradrome。 Social 赛道里,有项目方尝试通过Peer to peer 的方式审核生态项目的品质,比如Standard & Paws。Launchpad赛道里,有项目方尝试代币权益切割、LP分让的形式实现Fair Launch,比如Ramen、Honeypot。而Ponzi/Meme赛道里,有项目方尝试Floor price pool实现“可持续经济”,比如Goldilocks。

Berachain的爆发点应当在哪,什么生态是潜力股?

我相信各位读者读到这,也大概对Berachain有了比较全面的认知,因此不难想象得到有两个潜在的发展路径:LSDFI、图币资产。

第一,LSDFI指的是与Infrared 有关的所有经济飞轮,本质上属于是Berachain的经济护城河。从上文大概可以看见,目前很多项目已经建立对Infrared Finance生态的合作,并将该LP委托在Infrared以获得超额收益,因此之后的生态大概率复刻以太坊的老路,比如以siBGT作为抵押资产的稳定币、利率互换协议等。但有别于以太坊质押门槛,Berachain的门槛在于流动性大小,因此puffer finance等降低质押者参与门槛的LSD 协议也可能够以另一种形态在Berachain上复刻——放大流动性,比如杠杆借贷等方式。

第二,图币资产指的不一定是某一种协议,比如ERC404,而是所有潜在的NFT资产与NFT碎片化解决方案。图币资产适合的原因是Berachain 原生提供了流动性贿赂,即是所有要发币的生态项目的命门,也是Berachain的自己的后防线。NFT项目方可以通过图转币的方式吸引一波新的买量,也是一种rebasing的思维(拆分盘),同时间参与到生态其他项目方经济飞轮,比如上文提到的Infrared finance。

上述两个方向,其实读者可以自行探索一下,笔者在研究的过程时已经发现个别案例,但因为本文仅作为研究分析,不作为投资建议,所以不在此提及。

后记

笔者后跟友人聊起Berachain,又谈起了项目是否能成功?

有人说:“Berachain的社区支持力很高,现在的数据也还不错,不少NFT都卖出去,应该是能跑出来。”

另一人说:“Berachain只是一个巨大的Defi,这轮叙事结束后,很快就会跑不下去,没有根本性的生态级别叙事是不可能跑出来的。”

笔者一直认为”成功项目“的定义很复杂,有别于”Defi/项目的终局是什么“,他并不是单一度量的。

如果社区反响好,但VC不赚钱,这是好项目吗?

如果VC都赚钱,社区哭声一片,这是好项目吗?

如果普天同乐,个别人士成了炮灰,这是好项目吗?

如果你是地主,众人成了你的庄稼,这是好项目吗?

项目跟你谈未来,你跟他谈现在,这是好项目吗?

项目跟你谈技术,你跟他谈叙事,这是好项目吗?

致谢:本文所引用的“三盘理论”源自@thecryptoskanda,特此表示感谢。同时,感谢Eureka Partners的合伙人Arthur对本文的宝贵指导与建议。

Source:

https://www.gemini.com/cryptopedia/sushiswap-uniswap-vampire-attack#section-how-sushi-swap-changed-the-de-fi-community

https://www.nansen.ai/research/all-hail-masterchef-analysing-yield-farming-activity#smart-yield-farmers

https://www.youtube.com/watch?v=LDS2Baz0RQM

https://www.youtube.com/watch?v=aawQAF6YzlI

https://twitter.com/thecryptoskanda/status/1760118631869096160?s=20

https://0xhoneyjar.mirror.xyz/soVN56Jla_Y9x2USB9UO2Pw3T0ALiHwAbI0oxC5AA0M

https://beraland.xyz/

https://medium.com/@KodiakFi/introducing-kodiak-berachains-native-liquidity-hub-63c3e7749b30

https://medium.com/@beratonegame/the-evolution-of-beratone-b7aacae86e9f