原文作者:Bankless 前分析师 Donovan Choy

编译:Odaily 星球日报 Azuma

编者按: 本月初, USDe 开发商 Ethena Labs 宣布推出第二季活动 Sats,新一期活动将配合 Ethena 将 BTC 作为支持资产,预计将持续至 9 月 2 日(5 个月时长),或者直到 USDe 的供应量增长至 50 亿美元,二者以更先实现的条件为准。

作为当下市场最为关注的稳定币项目,Ethena Labs 的热度随着 ENA 的 TGE 达到了峰值。当前,ENA 的全流通估值(FDV)超过了 130 亿美元,对于有意参与该项目的用户而言,除了在二级市场直接购买 ENA 之外,最高效的手段莫过于通过第二季活动 Sats 赚取后续的 ENA 奖励。

本文为 Bankless 前分析师 Donovan Choy 就 Stas 活动中低、中、高三种挖矿策略的操作以及潜在收益率的详细分析,由 Odaily 星球日报编译。

Ethena 的第一季活动 Shards 持续了六周,诸如 Defi Maestro 等顶级矿工通过第一季活动收获了高达八位数的利润。

如果你错过了第一季活动,现在参与第二季活动 Sats 也还来得及,虽然(Pendle)池子额度正在逐渐接近满额,但你仍有机会参与。

在下文中,我们将分析三种不同的 Ethena 挖矿策略及其潜在回报。

在正式开始数据分析之前,我们先来简单了解下上述策略所涉及的 几个基本概念。

-

首先,Ethena 是 USDe 的发行协议,USDe 是一种自代收益的合成型美元稳定币。当你在第二季活动期间购买 USDe 时,你的地址会自动积累积分(sats),这些积分将决定你在第二季活动中获取的 ENA 奖励 —— ENA 是 Ethena 的治理代币,在我写这篇文章时它的 FDV 高达 143 亿美元。

-

其次,Pendle 是一个收益分拆协议,它可以将某个自带收益率的代币(比如 USDe)拆分成“本金代币”(PT)、“收益代币”(YT)。PT 允许用户保有独立的本金敞口,而 YT 则允许用户保有独立的收益敞口。由于 YT 不包含本金,所以 YT 的价值将在到期日时逐渐趋向于零。针对本文即将提及的策略,我们重点关注的也将是 YT。

在本文的案例中,由于 USDe 当前的年化收益率为 17% 。所以当你在 Pendle 购买 USDe YT 代币时,YT 代币仅承载 17% 的收益率价值以及底层协议(Ethena)所提供的积分奖励。

-

第三,Mantle 和 Arbitrum 等均为 Layer 2 网络,Pendle 除了已部署在以太坊外也已部署在这些网络上。

了解了这些基本概念之后,让我们来看看 第二季活动中三种主流的挖矿策略:

-

低风险:在以太坊上持有 USDe(每天获得 5 倍 sats),或至少锁定 7 天(每天获得 20 倍 sats);

-

中等风险:在 Pendle 购买 USDe YT;

-

高风险:锁定 ENA 获得收益加成,并在 Pendle 上以等额的资金比例购买 USDe YT。

第二季活动 stas 总量预估

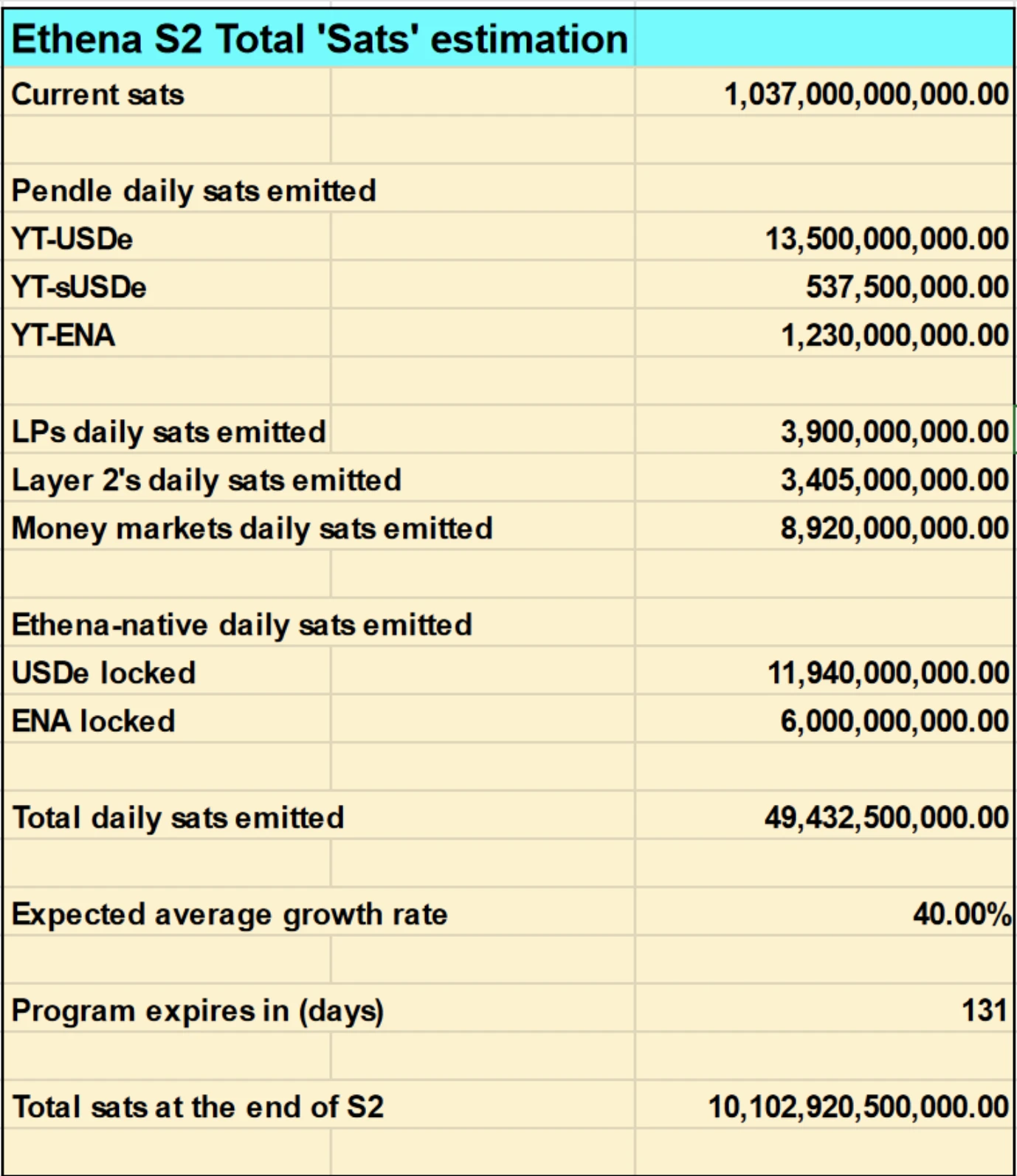

要计算具体的潜在收益率,需要首先解答一个关键问题 —— 到第二季活动结束时,总共将会发放多少 sats?基于这一至关重要的答案,我们可以量化空投收益,并决定哪些策略可在相应的风险层级下实现最佳的收益回报。

注:我们并未统计发放给 CEX 钱包内的 USDe 及 ENA 的积分。

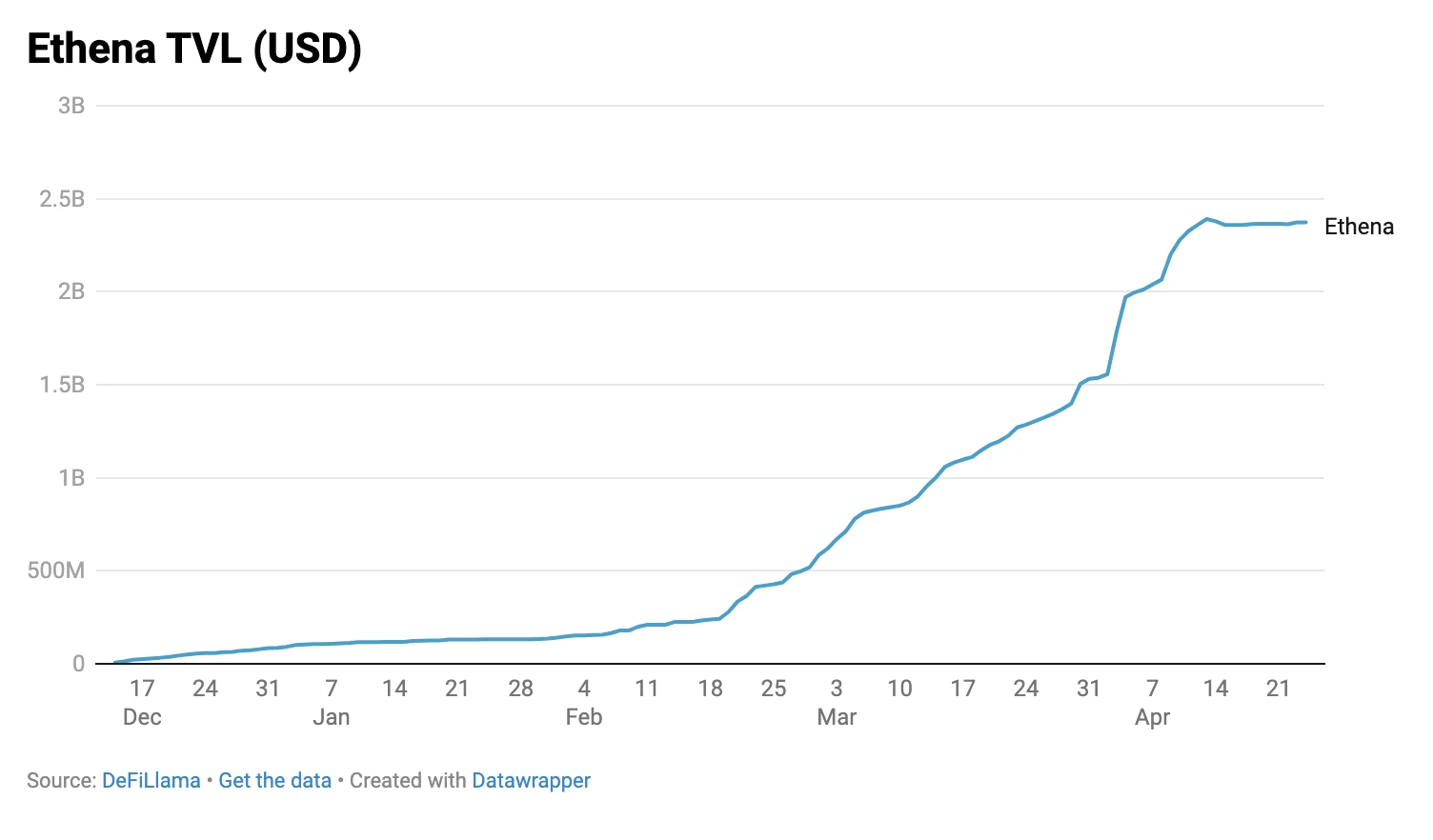

我们保守估测 sats 的整体增长率为 40% ,这意味着到第二季活动结束时(2024 年 9 月 2 日),将会有总共 10.1 万亿 Sats 被发放。值得一提的是,如果 USDe 供应量 提前达到 50 亿美元,第二季活动也会结束,但我们认为根据目前 24 亿美元的供应量及增长速率来看,这一点不太可能提前实现。

注:数据取自 DeFiLlama。

低风险策略:持仓并锁定 USDe

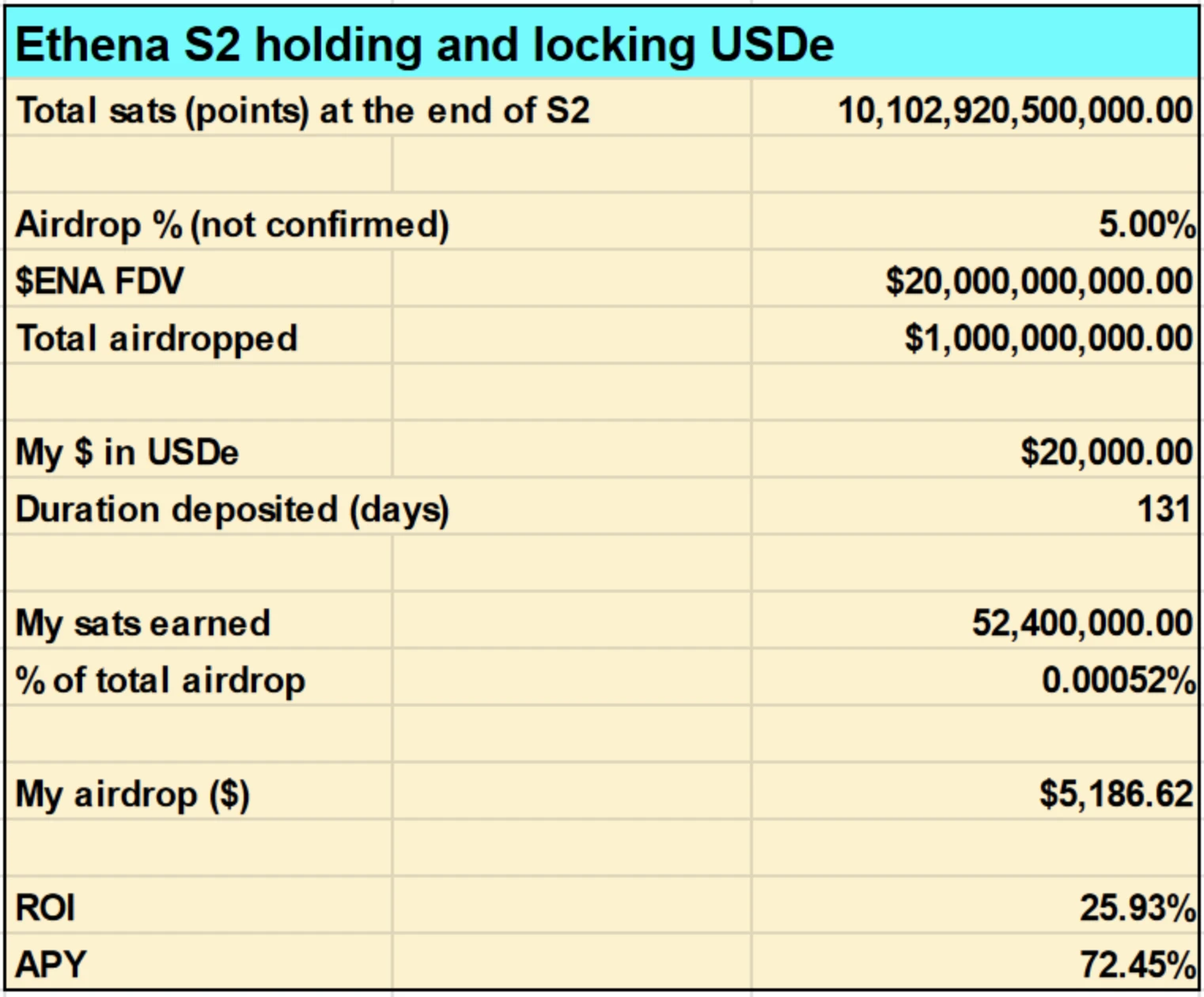

现在我们来计算一下仅持有并锁定 USDe 的潜在收益率,这也是本文中风险最低的策略。以下为我们的两个假设条件: 第二季将分发占总供应量 5% 的 ENA(假设与第一季相同); 第二季空投时 ENA 的 FDV 为 200 亿美元,写这篇文章时的数据为 144 亿美元;

如下表所示,如果你今天以 20 倍的效率锁定 20000 USDe(第二季还剩 130 天),那么你将获得 5186 美元的利润。这意味着 25.93% 的投资回报率(ROI),换算成年化收益率(APY)将为 72.45% 。

与后续策略不同的是,该策略并不涉及 Pendle,你可以保留你的全部本金。

中风险策略:Pendle YT

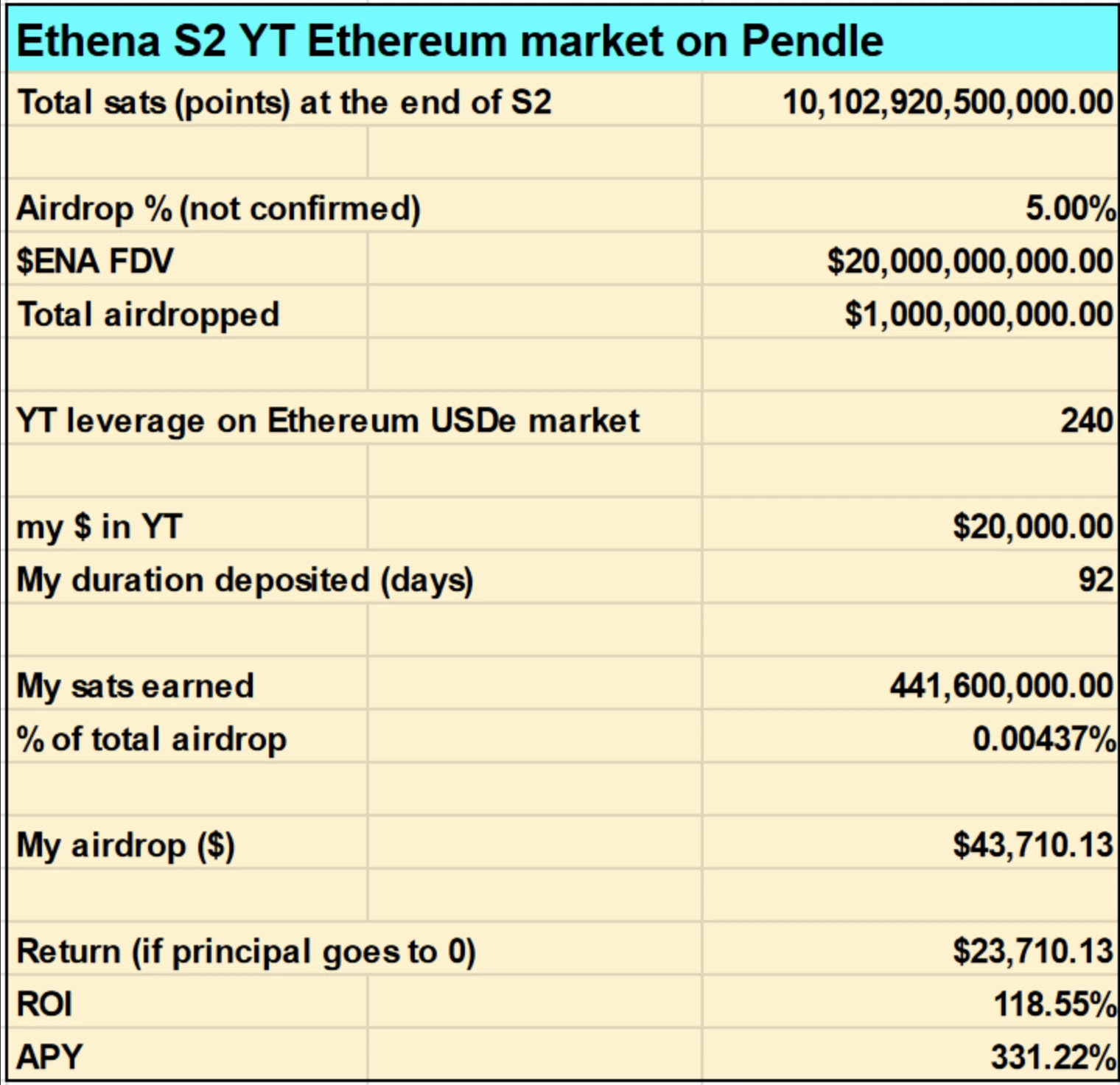

现在让我们来看看中等风险策略,在以太坊主网上利用 Pendle 的 USDe YT 来赚取 sats。

同样是 20000 美元资金(但不同的是期限将为 92 天,因为 Pendle 池会到期),预期可获得的 ENA 收益约为 43710 美元,减去本金后净收益将达到大约 23710 美元(YT 的价值将在到期时取向于零,所以你将会失去 20000 美元的本金),约为第一种策略的 4 倍。

在该策略之下,ROI 预计可达到 118.55% ,APY 预计则可达到 331.22% 。

需要注意的是,下表中的计算系基于 Pendle 市场当前的杠杆率完成,YT 的实时杠杆率会受市场需求以及到期日的影响。

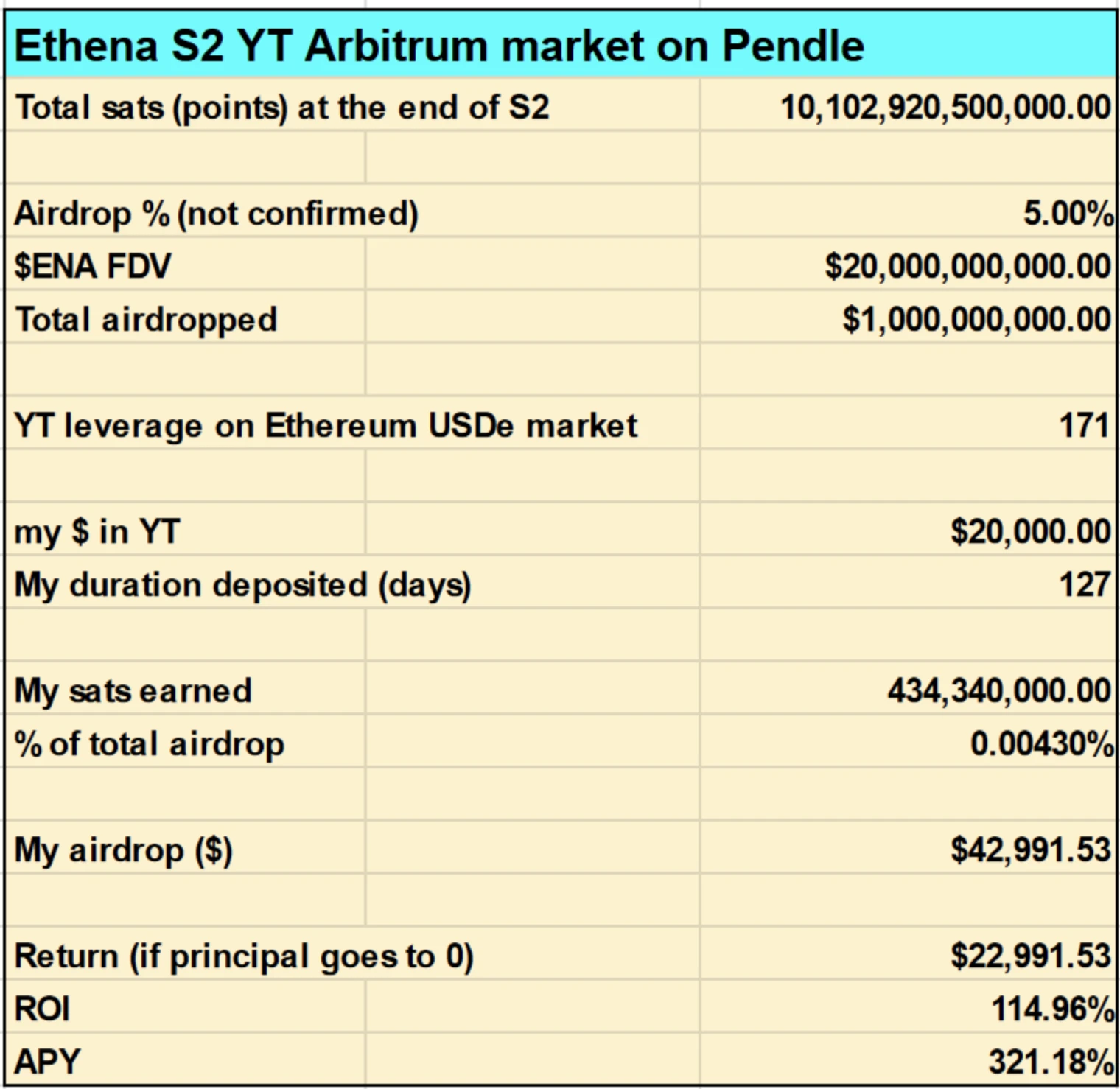

如果你未选择以太坊主网,而是在 Arbitrum 上的 Pendle 池进行操作,预期 ROI 和 APY 均为稍稍降低,分别降至 114.96% 和 321.18% 。之所以出现 这种差异,其实也是因为以太坊主网与 Arbitrum 之上 YT 的实时杠杆率存在差异。

你也可以在 Mantle 或 Zircuit 上的 Pendle 池内执行类似操作,但预期数据也会出现一定变化。

高风险策略:锁仓 ENA,另外再冲 YT

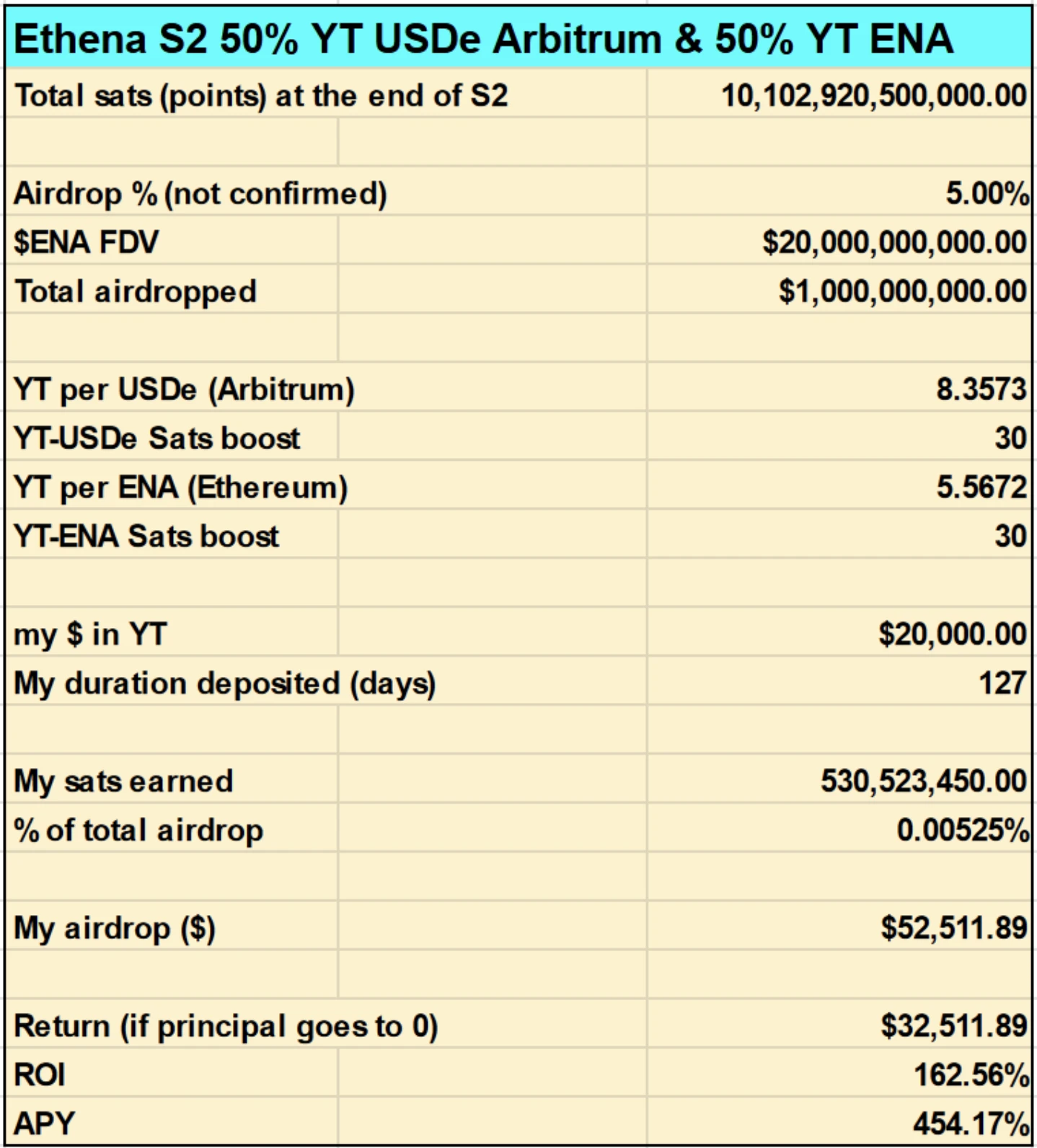

最后,我们来看看风险最高、潜在收益也最高的策略, 该策略会将本金以 50: 50 的比例平分,一半用于锁定 ENA,另一半则用于购买 Pendle 的 USDe YT。

为什么要如此复杂?这是因为 Ethena 会向那些“锁定占其 USDe 持仓总价值 50% 的 ENA” 的用户提供额外的收益激励,通过在同一个钱包中持有 YT-ENA 和 YT-USDe,这将使你在这两个池内的总奖励提高 50% 。

这也可能是最精明的 YT 交易者所采取的策略,他们可能充分利用了自己在第一季中所获得空投奖励,以便在第二季中获取更高的 sats 积累效率。

如下表所示,这种策略(在 Arbitrum 上部署)可获得最高的收益 —— 162.56% 的预期 ROI 以及 454.17% 的预期 APY,但反过来也会因为锁定 ENA 而承担更高的风险。

注:USDe 池在 Arbitrum,ENA 池在以太坊主网。

最后需要提示的是,如果你选择了利用 Pendle YT 的策略,需要注意实时杠杆率的高低。当市场在出售 YT 时(靠近到期日时更有可能出现该情况),杠杆率会增加,反之则会下降。尽管实时杠杆率会基于 YT 市场的情况持续变化,但当你买入 YT 之后,针对你自身仓位的杠杆率将不会再变,并将持续整个持仓周期。