Synthetix发布2021年路线图:实现L2扩容,添加更多新的资产

注:本文来自Synthetix创始人Kain Warwick。正如Kain提到,文中的内容均来自社区反馈,最终能否添加到V3中,还需要通过治理这一关。

Synthetix 2021,感觉更像是80年代科幻电影的片名,而不是路线图,的确有点像。想象一下,在未来,世界上的每个人都通过手持设备彼此连接,可以持有、交易和转移任何可以想象到的资产。本周,科幻小说变成了现实。Optimistic Ethereum的推出将最终使Synthetix能够完成其使命,即重塑人们交换价值的方式。

在详细介绍今年的所有计划之前,我应该先回答一些人现在可能会问的一个问题,你到底是谁,凭什么告诉我2021年Synthetix的路线图?这是一个很好的问题!最简单的答案是,这一直是我的职责,虽然我不再有权决定发生什么,但没有人告诉我今年不要这样做,所以我想,为什么不呢?

更好的答案是,虽然我不是核心贡献者——因为synthetixDAO没有给我支付grant,但是我可以接触到所有的核心贡献者以及其他关键的社区成员。我利用这个渠道收集了许多优先事项,并将它们提炼成一个连贯的叙述,反映出社区今年想要实现的目标,至少目前是这样。像每年一样,随着新信息的产生,它也会发生变化。这是我个人对Synthetix 2021的看法,应该这样理解。

不幸的是,除了在社区论坛上倡导这些优先事项外,我再也没有任何直接的权力来执行这篇文章中所描述的任何事情(暗示Synthetix已经在做去中心化治理,创始人无权决定任何事情)。那么就把这看作是这次战役的序幕吧!

现在让我们深入了解一下我认为今年需要发生什么。我将首先简要介绍最高优先级的需求,然后在本文后面详述Synthetix V3的很多组成部分。这篇文章的内容来自多个渠道的反馈和讨论,包括research.synthetix.io、Discord、Telegram、Slack、推特等等。

最高优先级

Optimistic Ethereum

向Optimistic Ethereum(二层扩容方案)的过渡,将缓解2020年我们经历的许多问题。这种过渡有两个主要优势:更低的gas成本和更高的吞吐量。更低的gas成本对所有用户都有好处,并使系统更有效率。更高的吞吐量将使我们在与Chainlink合作的过程中减少预言机的延迟,实现通过合成期货和许多其他协议改进的杠杆。

过渡到Optimistic Ethereum的确切顺序仍有待确定,然而,我的观点是,有两个相互冲突的目标必须要协调。首先,我们必须维护统一的合成资产,避免出现L1sUSD vs L2sUSD的情况。第二,我们应该推出一个阶段式的债务池,以降低L1的风险和实现的复杂性。我相信这两件事可以通过多阶段的调试得到协调。Justin和我正在写一篇文章,描述我们关于如何进行首次展示的最新想法。

Synthetix V3

这代表了Synthetix合约的彻底重构(自2018年底以来的第一次),并提供了一个机会,让我们重新思考能做到什么。Synthetix用到了可升级的代理模式,代币持有者不需要进行迁移。虽然这在用户体验上有显著的优势,但这意味着遗留代码和合约可能很难删除。Synthetix V3通过要求每个代币持有者从旧合约迁移到新合约来解决这个问题,这使我们能够放弃向后兼容性,并从头重新设计一切。

治理改进

治理改进是Synthetix 2020年的亮点之一,但仍有很多工作要做。改进Spartan Council的投票过程,减少protocolDAO的权力,以及继续去中心化synthetixDAO都是今年的重要目标。以及重新推出一个更精简、在激励方面更兼容的grantsDAO。目前除了有一个提议——添加一个新类别的治理(Synthetix Ambassadors),专注于协调Synthetix社区参与外部协议治理之外,这些代表还可以通过激励的方式,代理包括Curve和Uniswap等在内的其他协议的治理代币,以确保互利,确保Synthetix之外参与这个生态系统。Ambassadors的选择方式与Spartan Council类似。在许多协议中,治理和优先级影响着Synthetix网络,Ambassadors将负责帮助促进这些社区之间的交流,同时宣传Synthetix社区。

合成期货

正如上面提到的,到2020年,预言机的延迟和L1的限制将会显著降低提供杠杆的能力。合成期货预计将提供至少10倍的杠杆,这才与现有期货市场有可比性,这只有在使用当前预言机架构过渡到L2之后才可能实现。合成期货和Optimistic Ethereum的结合将使Synthetix能够与中心化期货市场竞争,并最终超越后者的用户体验。

资产扩张

如果Synthetix要成为一个可以交换任何资产的地方,我们必须扩大资产的范围,包括更多的加密资产和大宗商品,但最重要的是,还需要扩展到股票。不用说,这增加了许多挑战,包括休市、派息和监管。然而,Synthetix现在已经很好地处理了所有这些挑战,因为它已经从一个具有多个中心化方面的早期项目发展成为以太坊上一个更去中心化的项目。

dApp升级

在2020年,我们投入了大量精力来改善各种dApps用户的交互。我们现在有了一个现代化和鲁棒的平台,可以从中进行扩展。与此同时,致力于这些dApp的核心贡献者已经将关键组件去中心化,以确保它们能够通过The Graph和IPFS进行操作。这个过程仍需要dApp团队协调自己,以进一步将他们与协议贡献者隔离开来。这可以采取从协议中剥离dApp代码库的形式,并将其开放给更广泛的贡献者。它还可能包括重新启动gDAO,为协议的各个方面部署替代前端的进行激励。其中大部分将由dApp团队与社区一起完成协调。

optionsDAO

这项计划针对于2020年启动的二元期权市场,扩大其交易功能,以确保二元期权有更多的流动性。目前的计划是将optionsDAO作为一个独立的协议推出,几个团队已经使用了synthetixDAO来完成这项工作。sDAO将根据特定条件提供前期资金,包括为SNX持有人获取未来价值。oDAO将支持对现有二元期权部署的几个改进。首先,它将通过利用oDAO本身来解决市场问题来支持任何二元结果。其次,它将在L2上实现一个健全的交易平台,以更加用户友好的方式进行二元期权交易,允许增加流动性和市场效率。它还可以采用其他一些架构上的改进,比如新的发行机制、流动性汇集和价格发现。

收购和扩张

在传统金融中,一家公司通常会收购另一家公司,以获得稀缺资源。这可能包括创新的知识产权、特定的技能和经验、制造能力、现有客户等等。但从根本上说,收购和成本效益分析有关。如果购买某样东西节省了你的时间或提供了其他稀缺资源的使用权,即使这意味着支付溢价,这通常是有意义的。

现在sDAO的资金非常充足和Synthetix是市值最高的加密协议之一,这提供了一个机会,可以战略收购这个领域的其他协议或团队,将他们发展成Synthetix的核心贡献者,允许开发资源的迅速扩张,为这个协议做贡献。Synthetix的现有规模需要进一步扩展核心贡献者,但这个过程既昂贵又耗时,而且会消耗现有资源。其中一些可能会通过战略性收购来规避。Yearn已经证明,两个DAO建立互惠互利的合作关系或合并是可能的。Synthetix社区应该对类似的机会保持开放态度。

这些是我认为在2021年应该优先考虑的高阶计划,最终所有这些都必须经过严格的治理过程才能实施,但目前每个项目的优先级都落在了核心贡献者的头上。在过去的几个月里,随着Spartan Council在制定优先次序方面发挥更积极的作用,情况开始发生变化。这是有道理的,因为它们是代表代币持有者利益和意愿的最合法机构。我希望在今年看到这个过程继续下去,特别是在下面将介绍的Synthetix V3保护伞下的许多功能改进方面。V3部分中讨论的许多主题仍然处于研发阶段,其中一些已经由社区讨论过了,但是绝大多数仍然需要以SIP(改进协议)形式呈现。

Synthetix V3综述

新的SNX staking机制

目前的SNX staking机制违背了许多圈内惯例,这可能会让SNX stakers感到困惑。被质押的SNX目前仍在用户钱包中,这就产生了问题,因为这部分SNX是不可转移的。它还为代币引入了巨大的复杂性,如果由合约处理这部分质押资金,就可以避免这种复杂性。这种机制将要求用户将SNX发送到一个合约中,而该合约之外的SNX将始终是可以自由转移的。

eSNX

用于支付通胀的SNX需要被锁定一年才能取回。这一改变将创造出eSNX,它将直接支付到钱包,但不会像现在这样立刻被质押。相反,stakers可以销毁它,并获得本该在托管并需要一年后解锁的SNX,这为stakers创造了更多的灵活性。它还将允许协议为eSNX而不是SNX的外部激励买单,从而创造更好的长期一致性。值得注意的是,一个以低于SNX价格交易的eSNX市场可能会出现。

代币化债务

这一改变需要上述新的staking机制,它将staking合约中锁定的SNX进行代币化,这将是可转让的,因此stakers可以轻松地在钱包之间移动已质押的SNX,而不需要解除质押和销毁。这类似于许多借贷协议的工作方式,是由Compound的cToken模式开创的。

持续的staking奖励

目前的staking奖励计算非常低效,并且会受到许多攻击和操纵。通过迁移到持续的syaking系统,用户将只能根据他们对债务池的贡献而不是特定的“快照”获得支付,这鼓励了更积极的头寸管理,并奖励那些不断为协议提供抵押品的用户。

持续解锁

持续解锁将改变解锁时间的运作方式,因此任何SNX收益都将被添加到一个持续解锁池中,而不是在每次申请后的一年以分散的快照形式存在。这大大降低了取回数据的复杂性,并通过遵循大多数协议采用的现有规则来改进用户体验。

开放的利率限制

这将对每个合成资产的供应设置上限,以防止对协议的各种攻击,包括闪电贷。

订单匹配(外部开放的利率限制)

如果实行上述改进,可能会要求建立一套在交易对手达到交易上限时发出限价指令的系统。

独立的债务池

目前的债务池是无差别的,这使得在不同的资产类别之间进行对冲变得困难。通过将债务池划分为不同的资产类别,stakers将能够选择参与哪一个池,市场将相应地调整每个池中的收益率。

价格阈值

目前,没有机制可以让用户为交易指定价格,Synthetix中的所有订单本质上都是零滑点的市价单。这一点影响很大,因为在收费回收方面,用户可以得到一个不同于他们打算交易的价格。价格阈值为用户提供了一种安全保障,即突然的价格变化不会对他们产生不利影响,如果价格变动超过一定的百分比,订单将被拒绝。

订单匹配(在休市期间)

未来我们会引入很多新的资产类别,包括传统资产。在周末和假日,许多传统市场会休市。当休市时,协议可能会自动切换到交易对手模式,在该模式下,交易员发出的限价指令是与其他指令匹配的,而不是通过预言机针对债务池的指令。这将允许股票和其他资产类别24小时连续交易。

Keep3r部署

在Synthetix中有越来越多的功能需要开放的“看守人”网络来维护,我们已经在通过Chainlink和Keep3r来部署这些任务。

预言机阈值签名

预言机延迟并不是L2上的问题,很可能交易仍需在L1持续一段时间,改变预言机来做出一个基于链下签名的系统将减少目前L1预言机延时造成的攻击向量。

协议迁移

该合约的运作方式与其他链上治理系统类似。然而,它将连接到我们现有的治理流程,该流程依赖于protocolDAO和Spartan Council的组合来实现协议改进,还可能包括代币持有者的直接否决权,这是代币持有者的进一步安全措施。理想情况下,该机制将在代币持有者投票和中心化治理之间取得平衡。通过监督链下治理,提供去信任化协议升级的安全性。

Synthetix V3的规划会议将被记录下来,并邀请社区参与,这个过程中很可能增加新的改进,或者根据社区的反馈,上述的一些更改会被放弃。也有可能在Synthetix V3的第一版只会添加上述的少数改进。最可能的结果是,过去几年的技术债务将被放弃,只会做一些核心的改进,其他功能将陆续在2021随后的升级中添加。与当前的升级过程一样,这些升级很可能不需要任何用户操作。它将只是需要所有代币持有者进行迁移。

今年仍有许多工作要做,但到年中,我们很可能会转向一种新的运作模式。我们将切换到用户获取模式,而不是基础设施模式。这需要心态上的转变,但关键是整个社区的焦点要通过协议转移到不断增长的交易量。我相信,随着项目的发展,所有SNX持有者都会准备好进行这一转变,就像他们之前所做的那样。

今年我们终于参与了CeFi,然后是TradFi……

如果你也参与了这一切,恭喜你,我们在“斯巴达城堡”见。

原文:https://blog.synthetix.io/synthetix-2021/

Equilibria and Superform Labs Launch $SuperETH to Maximize Ethereum Yields

The collaboration focuses on launching $SuperETH, an exclusive product to assist consumers in earnin...

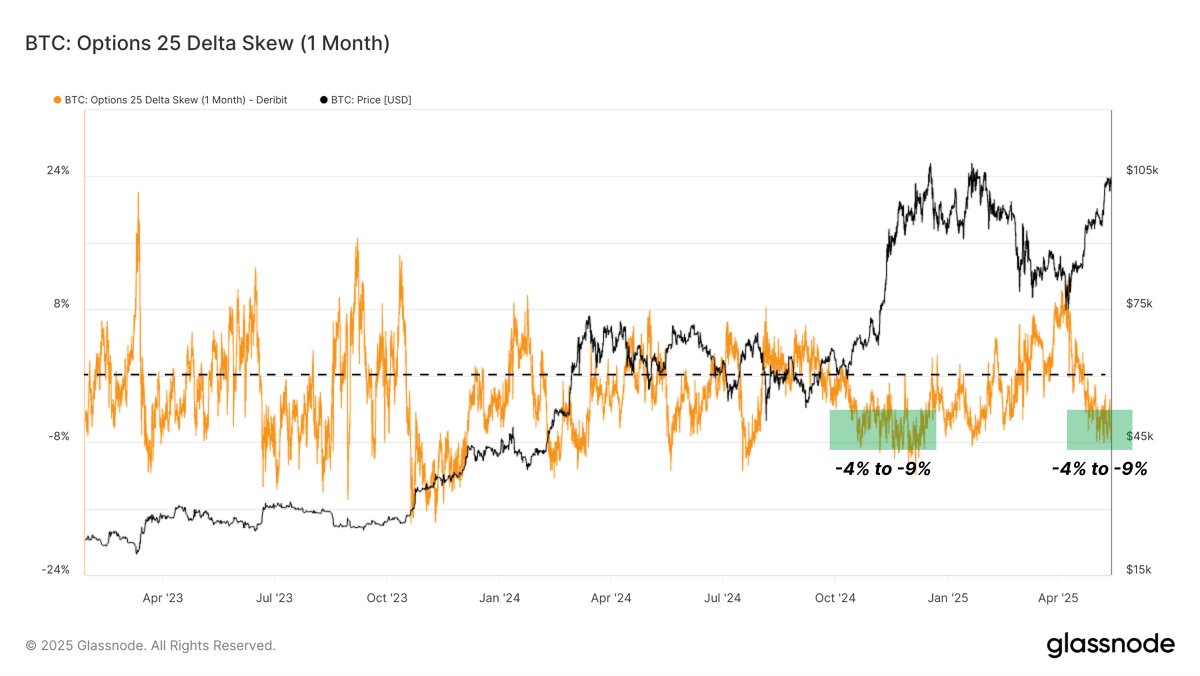

Bitcoin Options Market Signals Further Upside Potential For BTC Price: New ATH Soon?

Following the return above $100,000 in the previous week, Bitcoin has fought well to maintain its ho...

Cardano Whales Slide as ADA Price Faces Potential Death Cross

Cardano Whales Slide as ADA Price Faces Potential Death Cross