defi鲸鱼的自我修养:从百万到千万之路

大家好,我是佩佩,开头先转一段比较认同的话,无脑梭还是挺考验时运,要想把defi真正玩转是有很高门槛的,而这也会是defi市场一个小小的瓶颈,层出不穷的金融产品,对大部分人是理解不来的,这可能会阻碍资金的进入,特别是现在defi圈这些东西,说实在的,属于丛林法则,像最近比较火的算法稳定币,基本都匿名团队,离合规什么的还是蛮远的。

不过加密世界最迷人的地方在于我们可以看到链上发生的所有故事, 与其听新闻在bb什么,不如看看鲸鱼们真正做了什么,这也会是更好的学习方式。

前几天关于杠杆的一些内容,很多朋友跟我反馈,看得有点蒙圈,正好今天佩佩来找一个实例分析下,顺便教下大家怎样去看大佬们的动作。

其实今天本来想找下三箭资本的地址,因为最近绿动更新了一篇:

a16z、Alameda、Vitalik等巨鲸都买了哪些币?

https://www.theblockbeats.com/news/21086

其中数据来源的原推后面又更新了三箭的持仓,但没有给具体地址,我翻了翻也没找到,就先这样吧,要是有朋友知道的也可以在下方留言哈。

今天我们要来围观的呢是defi上的鲸鱼,defi上找大户非常简单哈,因为现在任何抵押都会给一个权益代币,AAVE上是aToken,Compound上是cToken,之前我们也说了,这波牛的一根暗线是抵押杠杆,那么谁的这种权益代币最多,谁就是咱们的吃瓜目标。

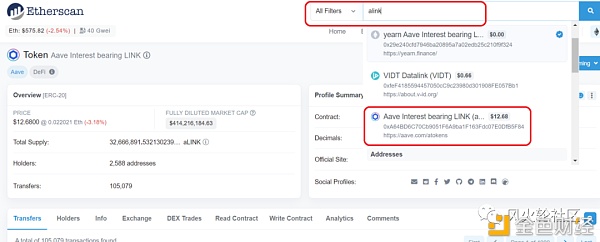

下面我的主要目标是link,也就是找aLink持有最多的地址。

首先打开以太浏览器,如下图:

右上方搜索栏输入你想要找的代币名称,会自动弹出一些选项,这里选择aave上的那个即可。

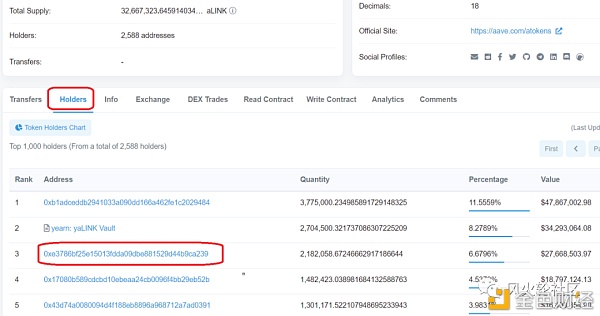

目前aLink持有者有2588个地址,总量3266万,占到流通量近十分之一,从holder列表中可以看到具体的持仓分布:

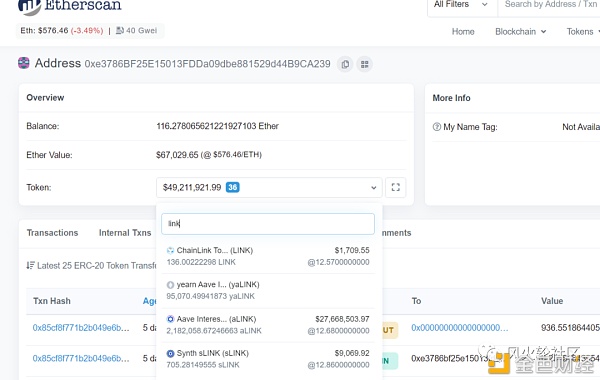

今天我们就来看看这个排名第三位地址尾号239的老哥的故事,他现在的alink持仓是218万,占总量的6.67%。

之前我们讲过一个观察大户地址的工具app.zerion.io,不过如果要看借贷方面的数据,目前最好的一个工具是debank,链接:

https://debank.com/portfolio/new

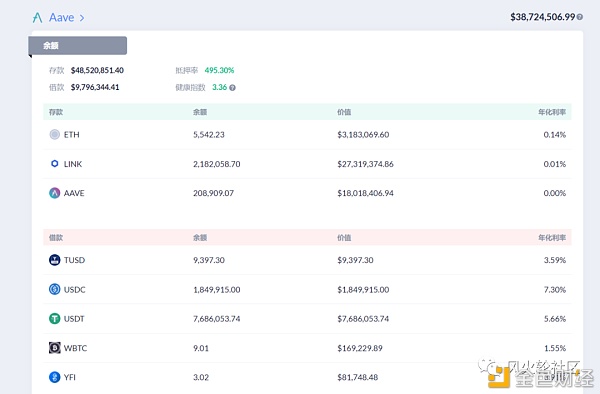

页面右上角直接找追踪账户,输入你想观察的以太地址即可,这里我们追踪下239就可以看到计算出来的资产借贷数据:

上面总资产是指该地址内包含抵押部分代币的总流通市值,价值5166万美金,负债是借出部分的市值,价值989万美金。

这么多money94%以上都是在AAVE:

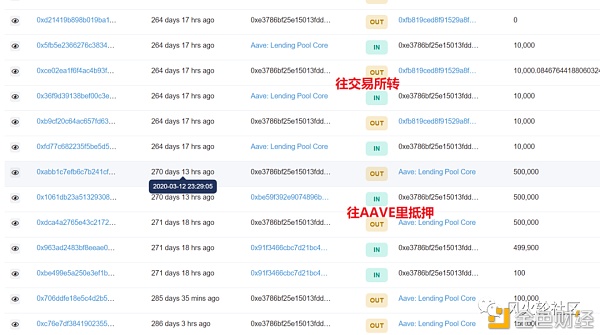

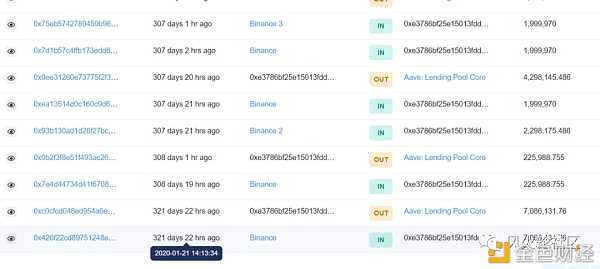

这里可以清楚看到抵押了eth/link/aave三种币,借出部分主要是稳定币了,其中USDT借了768万,这些U都去哪里了呢,我们查了下usdt的转出记录,目测至少一半以上在今年夏天转出到了币安:

虽说总共借出了近千万吧,从抵押率看还是偏于保守的,按平台的规则,100U的币根据币种的不同基本能借出60-70U,它相当于只借了20U。

当然这里的潜台词就是如果他后面不再加杠杆,目前这个状态可以说一句:

要爆仓的话需要eth/link/aave在现价基础上腰斩再腰斩。

不过故事到这里还没完哈,重点来了,我们需要的不仅是了解这些大户的杠杆率,更需要了解的是鲁迅没有告诉我们的那个问题,这么多钱是从哪来的, 特别是抵押了价值数千万的link和aave是从哪里来的。

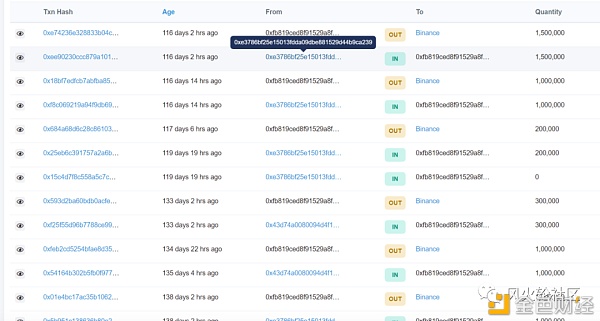

我们再重新回到以太浏览器,查询该地址里原link代币的记录:

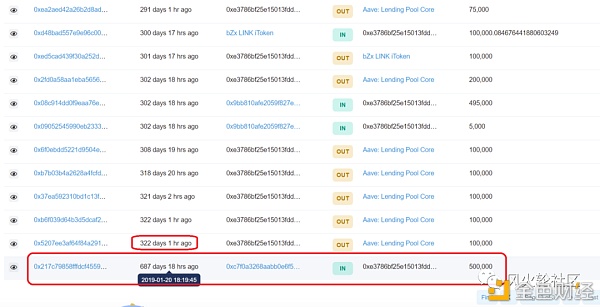

记录从最初始开始查,该地址的第一笔转入记录发生在687天之前,时间是19年1月20日,转入了50万link:

19年1月19日的价格了解一下0.49刀:

这50万一直持有了一年,直到2020年的1月20日抵押进了aave,aave的link池最早的记录是今年1月8日开的,这个真算是最早一批用户了,此后该地址一直十万五十万的接收Link代币,并抵押到aave里面,而且这里咱们悄悄的说,后来接收的币溯源也都是在19年1月19日存入的,也就是说,这个成本有多低可想而知了哈。

另外一个有点意思的是,312当天还在往里面抵押了50万,但一周后开始解押往交易所转:

不知道这中间是发生了什么,不过转出的基本都是1万1万的,相比抵押数量来说还是很小的。

他家另一个aave前身是lend,也是这样来的,在今年1月20日大量从币安转入再抵押到平台借贷:

今年1月份lend的价格也就是0.02U左右,当时的2千万枚也就40万美元,而到现在市值1800万美金,按平台的极限是可以借出1千万U出来的。

以上就是在人们认为的defi元年, 一条鲸鱼从百万到千万的养成过程,这背后潜藏着的也是今年的龙头增长的过程 ,其实也还有很多这样的地址,我们今天讲的是第三名,第一名有兴趣的也可以去翻翻,alink持仓最多的那位我看了下,杠杆率偏激进。

结语

不知道在座的各位会不会觉得这有点不讲武德,第一批这么大量,多多少少得和项目方本方有点关联吧,甚至阴谋论一点,整个这一波就是一个局,defi对他们来说就是推高市值印钱出来的工具,而推高市值不一定非要真金白银,外放的筹码足够的稀缺也是一种办法。

不过最后我觉得还是抛开阴霾来说点:

1. 今天的内容其实不想阴谋论,想说的一是平时与其各个群里聊亏钱代码,不如去翻翻链上的数据;另一个是这些鲸鱼才真正是不知道怎么输,咱那三瓜两枣不眠不休的挖矿,人家是拿空气变出来的千万美金往里冲,能玩的过吗,有的时候说就拿好比特以太,不仅仅是为了省事。

2. 我们现在不知道他们的目标是什么,可能有提升市值的野心,但也可能某些defi币哪天真崩了,也是不会去救的,毕竟钱已经赚很多了,而所有的抵押币和昨天我们讲的算法稳定币一样,最怕突然的暴跌黑天鹅,有可能形成持续一定时间的死亡循环,像上个月跌个10%都有上万的eth等着清算。

3. 这也是为什么同样叫姨夫,大姨夫YFI和二姨夫YFII最近这波差距这么大的原因之一,YFI当时无门槛公平分发直接使得AAVE上这种大户成为了大股东,现在也是近亿的YFI抵押在里面,这也就是明面上所谓的公平,当然了,从机会角度来说,下面关注的可能不是AC下一个合并谁,而是AAVE上的下一个币特别是会有大量抵押的会是谁。

抵押币创造了更多的money和流动性,钱多了自然粉丝滤镜也重了,而其他的币还处于古典币圈,停留在散户用爱发电的阶段。

Ethereum Price Struggles To Hold Above $2,500 — Watch Out For This Support Level

The Ethereum price performance in the month of May has been nothing short of outstanding, surging by...

Taiko Alethia Launches Most Awaited Pacaya Hardfork Upgrade on Mainnet

Pacaya Hardfork denotes a landmark development in fulfilling its objective to provide a completely n...

Analyst Says Buying FloppyPepe (FPPE) Now Is Like Buying Bitcoin For $1 In 2010 – Plus 80% Bonus Tokens Today

An analyst claims that buying FloppyPepe (FPPE) now is the equivalent of snagging Bitcoin at $1 in 2...