当市场被宏大的叙事和转瞬即逝的 FOMO 情绪所主导时,真正的 Web3 趋势和用户行为往往隐藏在表层数据之下。OKX 钱包 2025年度报告将聚焦一个核心问题——起底链上用户真实偏好。

本次报告将把这一年的链上资金行为讲清楚:小资金和巨鲸到底有什么不同;钱在什么链、什么协议、什么活动里真正爆发;哪些产品是用户真正在用,哪些只是被炒起来的概念;链上理财的收益到底有多少是真实可拿到的;哪些玩法可以吃到肉,哪些又买了雷?更重要的是——今年到底是谁从链上赚到了钱?这些赚钱方式有没有可能被复制?哪些趋势已经被“提前布局”?

DEX 交易集中在 Solana 和以太坊等链

整体来看,2025 年 DEX 聚合器市场规模已突破万亿美元,OKX DEX 聚合器在多链资产路由与钱包侧入口优势下,交易体量持续增长;受 MEME 币交易热潮推动,DEX 链上交易活跃度在 2 月出现显著集中放大。从时间分布看,2 月成为全年 DEX 成交较为密集的月份之一,单日成交额峰值接近 20 亿美元,呈现出典型的“事件驱动型”爆发特征。在交易规模快速抬升的同时,DEX 成交在不同公链之间的结构分化也更加清晰。

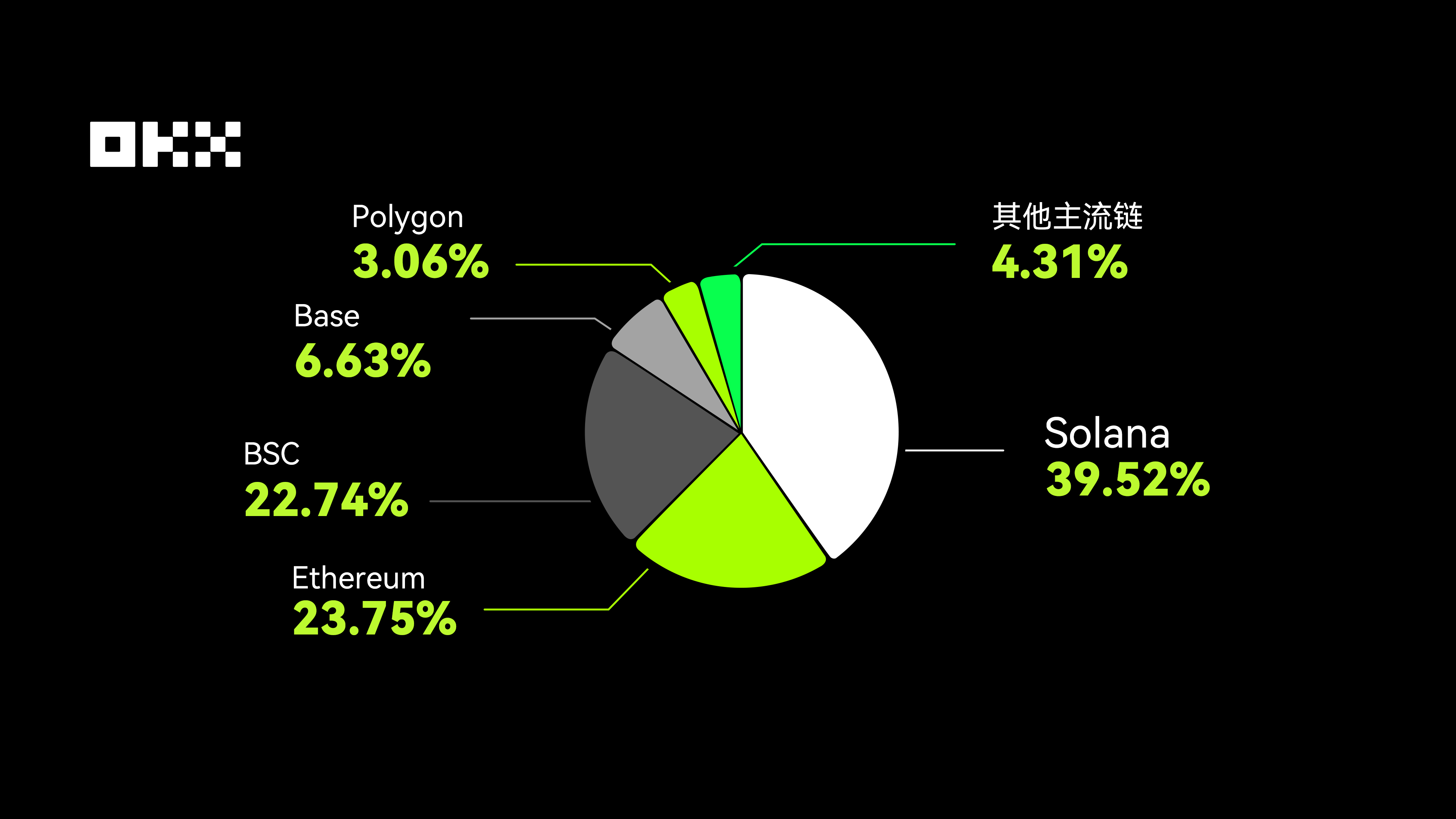

从公链分布来看, DEX 交易量主要集中在 Solana、Ethereum、 BSC 、Base 与 Polygon 五条主流公链。 其中,Solana 表现最为突出,全年其 DEX 成交规模约为 Ethereum 的 1.6 倍,成为 MEME 币交易最主要的承载网络。这一现象不仅反映出在高频、情绪驱动的交易环境下,用户对交易成本、确认速度与执行成功率的敏感度显著上升,也与 Solana 在资产发行效率、交易并发能力以及用户交互体验上的优势密切相关。大量 MEME 项目选择在 Solana 首发,使得交易行为在资产生成阶段即被锁定在同一网络内,进一步放大了链上成交的聚集效应。

Ethereum 作为成熟生态,凭借长期积累的资产深度、主流项目与稳定流动性,依然构成 DEX 交易的核心基础,其成交结构更偏向多样化资产、稳定币交易以及相对理性的配置需求。与之相比,BSC 并非依托深度生态沉淀,而是通过低门槛、低成本与强流量动员能力,吸引大量价格敏感型与新进入用户参与交易。在 MEME 行情高度集中的阶段,BSC 能够依靠流量效率与快速扩散机制,在短期内实现与 Ethereum 接近的成交规模,说明在特定市场环境下,用户规模与交易频次对成交放大的作用,可以部分抵消生态成熟度上的差距。

Base 与 Polygon 位于后续梯队,整体交易规模相对有限,其增长路径更多依赖于明确的叙事驱动、应用爆款或阶段性激励周期。相较于前述公链,这一梯队在用户黏性与流动性厚度上仍有明显不足,但在特定窗口期内,通过承载单一热点应用或主题资产,仍可能快速聚集交易量,为整体 DEX 市场贡献阶段性增量。

OKX DEX 交易量的公链分布结构

交易场景正逐步成为影响 DEX 格局演化的关键因素。以 MEME 币为代表的交易场景,加速了交易流量向少数公链集中。其背后叠加了快速资产发行、社交传播与短周期博弈等机制,不仅放大了单链交易规模,也重塑了跨链资金流向与 DEX 类型选择。后续章节将围绕 MEME 交易展开数据拆解,进一步分析其对 DEX 格局阶段性演化的影响。

在此基础上,DEX 交易格局正从“单一主链主导”走向“多梯队并存、分工明确”。高性能公链承载高频交易,成熟生态承担资产沉淀与风险定价,流量型与新兴公链在特定行情中发挥放大效应。这种分化要求交易平台具备跨链与场景协同能力。OKX DEX 依托多链覆盖与聚合式架构,在统一入口下连接不同梯队公链与交易场景,帮助用户高效应对短期行情与长期配置需求。

DEX 活跃交易地址数同比增长 2.6 倍

2025 年,去中心化交易所(DEX)继续作为 Web3 交易的核心基础设施发挥作用。随着公链生态成熟、交易基础设施完善,以及链上资产执行的及时性提升,DEX 正逐渐成为更多用户进行资产交易的首选。全年活跃 DEX 用户呈现明显增长,交易活动从少数主流资产逐步拓展到更多新项目代币,同时活跃度和交易频次也显著提升。

相较去年, 2025 年 OKX Wallet 活跃 DEX 用户地址数同比增长 2.6 倍, 增量主要集中在少数热点公链上。随着项目发行和交易热点不断涌现,用户行为呈现明显链上聚集特征,交易活动在特定网络和项目上快速集中,形成新的市场结构和节奏。

MEME 币生态是 DEX 市场中最具代表性的叙事之一。尽管年末市场回调,MEME 交易仍保持高度投机性。链上最活跃的 MEME 用户对价格波动和市场节奏高度敏感,追求快速、热门交易机会,并受到社区活跃度和社交媒体热度影响。他们的交易需求集中在 速度、灵活性和链上信息洞察 :交易需快速、高成功率,并支持连续操作;同时,链上指标如老鼠仓追踪、开发者持仓动态、筹码分布及 K 线走势分析,可帮助用户判断资金流向、热度集中和潜在操盘行为,从而辅助短线跟进与高频投机。

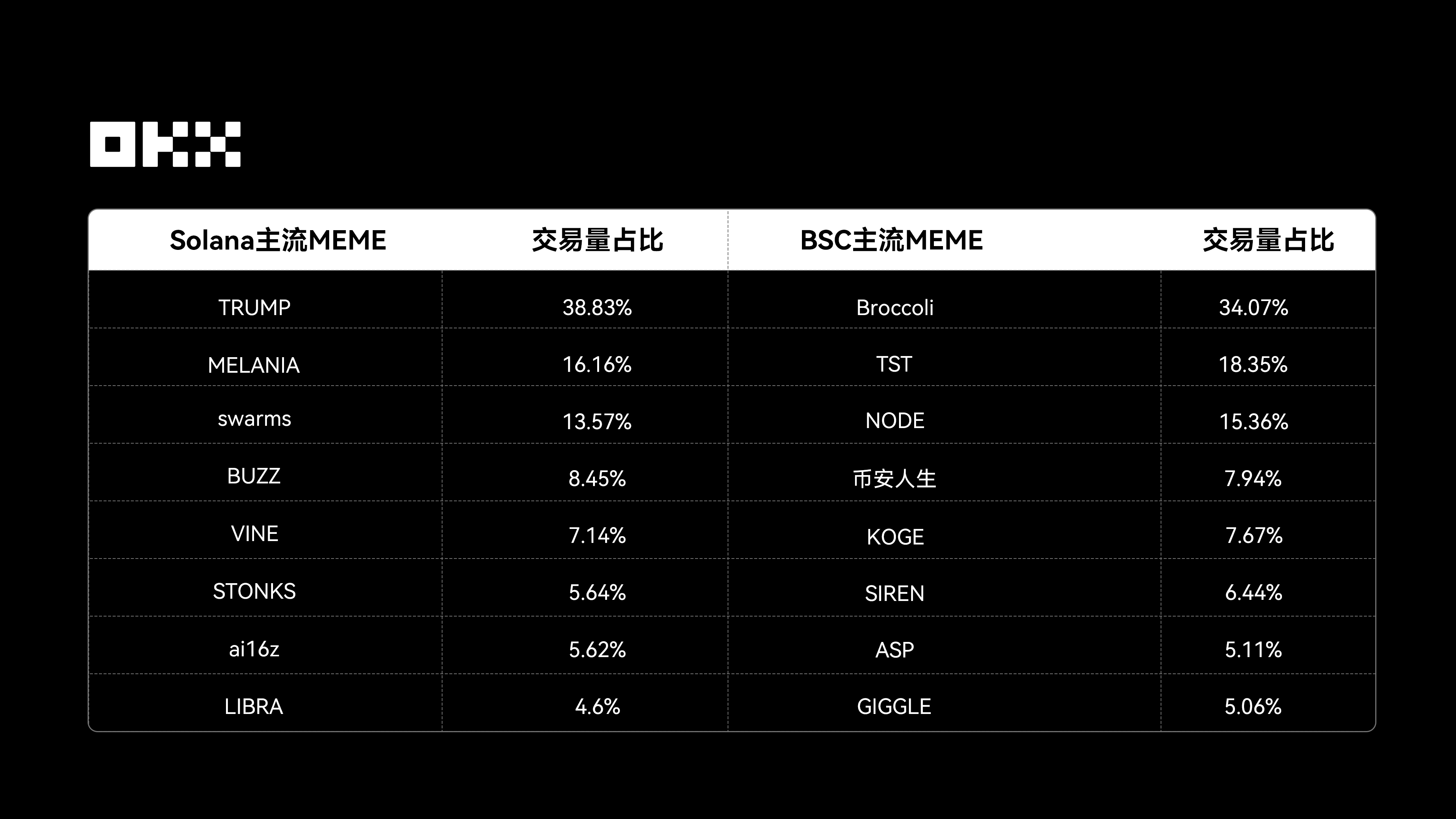

从全年 MEME 币交易分布来看,Solana 与 BSC 是最集中的两条公链,但在交易规模和资产结构上存在差异。Solana 上全年交易量最高的项目包括 TRUMP、MELANIA、swarms、BUZZ、VINE、STONKS、ai16z、LIBRA 等,项目更迭频繁、交易节奏快,使其成为高频 MEME 交易的核心网络。BSC 上交易量最高的项目主要是 Broccoli、TST、NODE、币安人生、KOGE 等,更依赖社区扩散和流量驱动,在特定窗口快速聚集活跃度。尽管单个资产持续成交能力有限,BSC 依托低门槛和庞大用户规模,仍能形成稳定的参与基础。

在结构差异下,Solana 全年主流 MEME 交易量约为 BSC 的 3.6 倍。整体来看,MEME 用户增长集中在少数热点网络,Solana 更适合承载高频、快速轮动的交易场景,而 BSC 在流量型参与和短周期博弈中具备优势。二者共同构成了当前 MEME 交易的重要发生场域。

Solana与BSC部分主流MEME交易情况

值得注意的是,OKX 在 2025 年 11 月推出了 交易所内置 DEX 。用户现在可以直接用交易账户里的 USDT/USDC 购买 Solana、Base、X Layer 等链上代币,无需跨链、提币,也不必管理助记词或私钥。内置 DEX 采用自托管设计,由 OKX 代付 Gas,体验更轻量、更顺滑。

信息差与时间差会直接转化为MEME用户利润,因此Wallet在2025年持续倾听社区声音,通过数百项细节优化和核心升级提升用户体验,比如,新币收录速度缩短至1.5秒以内;一键交易确认简化操作,打币节奏加快;代币页面加载、K线、交易功能和整体速度全面提升至行业领先水平;增加AI叙事等等。

以太坊 与 波场 仍 是跨链 的主要场景

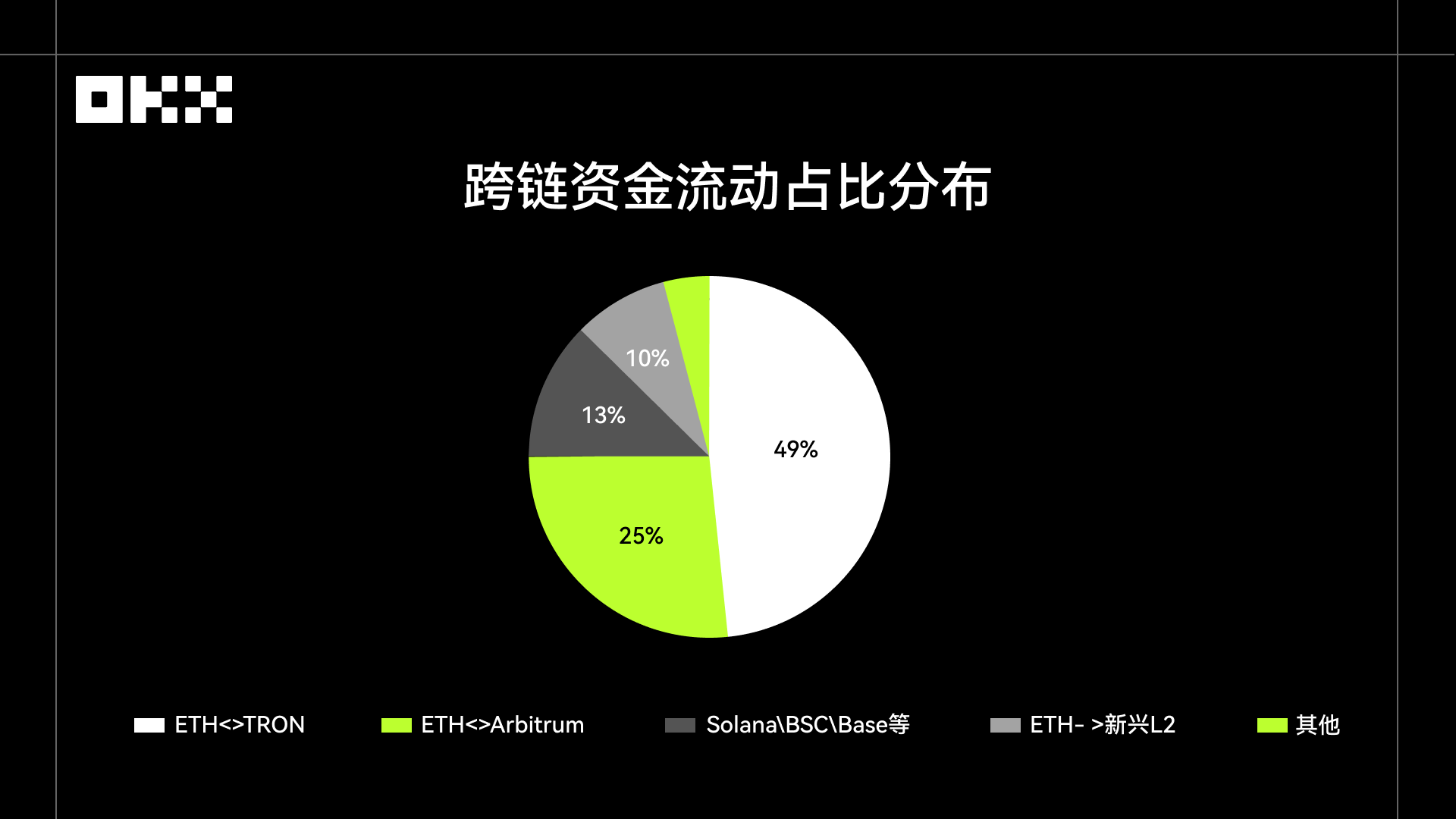

2025 年 OKX DEX 聚合器用户的跨链资金高度集中于少数高流动性公链之间。 Ethereum 与 TRON 构成最核心的资金通道,双向跨链合计占比接近全年总流动的一半。 这一结构一方面受益于 TRON 低手续费、高吞吐的链上特性及其在 USDT 转账场景中的高效率,另一方面也依托 Ethereum 丰富的生态资源,使 TRON 成为新兴市场用户进行小额支付与资金周转的重要节点。

Ethereum 与 Arbitrum 之间的双向跨链占比超过四分之一,形成主链与 L2 之间的高频循环。用户往往将资金配置在 Arbitrum 等低费用链上参与短期交易或 DeFi 活动,再回流至 Ethereum 主网以实现资产沉淀与安全保障。整体来看,Ethereum 向 TRON、TRON 向 Ethereum、Ethereum 向 Arbitrum、Arbitrum 向 Ethereum 四大链对合计贡献约七成跨链资金流动,显示跨链行为高度集中于少数核心路径。

从方向性看,多数双向链对中 Ethereum 流出资金占比高于回流,体现其作为资金源头的枢纽地位;而在 Ethereum 与 Arbitrum 之间,回流略高于流出,反映部分 L2 资金向主链回归的活跃模式。同时,Ethereum 向新兴 L2 的单向流动占比超过 10%,表明主链资金仍在持续向扩展生态外溢。

相比之下,Solana、BSC、Base 等高性能公链的跨链占比相对较低,合计约占总流动的 13%,更多承担策略性配置或短期操作功能。但 Solana 与 BSC 之间仍存在相对独立的双向资金流动,其规模接近 Ethereum 与 Solana 之间的跨链占比,显示新兴公链之间已开始形成一定的独立资金调配需求,并不完全依赖 Ethereum 作为唯一枢纽。

整体而言,跨链资金呈现出“主干路径高度集中、扩展路径持续外溢”的结构特征。在此基础上,OKX DEX 聚合器通过覆盖 25+ 跨链、40+ 公链、400+ DEX,并依托 X Routing 智能路由实现多 DEX 最优定价,同时提供行情、限价单与 KYT 安全检测等功能,为用户在复杂跨链环境中提供更高效、可控的交易体验。

DeFi 投资正在转向更具结构性的组合配置

在链上环境,借贷和质押协议仍是相对稳健、可持续的收益来源,资金也在持续向这些头部协议集中。这也间接反映出:越来越多用户,选择 OKX DeFi 赚币产品作为参与链上 DeFi 的主要入口之一。从用户投入金额来看,资金主要集中在大、稳、成熟的头部协议。用户投入金额 Top10 的协议中,Aave V3 在投金额超过 2 亿美元,显著领先其他协议,显示其在借贷赛道中的核心地位与高度信任度。其余 Top10 协议的在投金额均超过 2,000 万美元,整体呈现出“头部稳定、腰部有序”的分布结构。

Top10 协议覆盖多个 DeFi 细分方向,包括传统借贷(Aave V3、Compound V3、Morpho、Fluid)、质押与再质押(Lido、Puffer Finance)、DEX 与流动性协议(Uniswap V3),以及新兴链原生借贷协议(NAVI Protocol、Echelon Market、Echo Protocol)。这一结构表明,用户在资金配置上并未单一押注高风险策略,而是围绕成熟协议与确定性收益路径进行组合式投入。

其中,NAVI Protocol、Echelon Market、Echo Protocol 等新兴公链原生借贷协议同时进入 Top10,表明用户正主动将部分资金配置至激励更强、竞争尚未充分的新生态中,多链配置已成为获取增量收益的重要方式。最后,Lido 与 Puffer Finance 的并存则体现出质押资金的分层配置特征,用户在核心资金中选择成熟、稳健的质押方案,同时通过再质押等新机制提升整体收益弹性。这些现象共同表明,DeFi 投资正在从单一策略转向更具结构性的组合配置。

整体来看, 高金额投入更多流向安全性、可持续性与机制成熟度较高的协议 ,反映出用户在 DeFi 投资中对风险控制与长期可用性的重视。而无论你是否有链上赚币的经验,OKX钱包的DeFi 赚币都为你提供了一站式链上申购工具,让大家可以轻松参与 Aave、Morpho等头部协议的各类申购活动,在获得协议原生奖励的同时,还有机会享受DeFi 赚币为用户配置的额外奖励。资金方面,所有操作均需用户授权,确保资金仅与协议方直接交互参与质押。

xBTC 为今年增长最快的 DeFi 投资品

从用户投入的投资品分布来看, 稳定币依然是 DeFi 投资的底层资产核心 。在用户投入最多的 Top10 投资品中,USDC、USDT 位居前列,继续承担流动性管理、借贷抵押与策略执行的基础角色;同时,USDS、Usual Boosted USDC、Relend USDC 等收益增强型稳定币产品的出现,也表明用户在稳定币配置上正逐步从“被动持有”向“收益优化”过渡。

在非稳定币资产中,ETH 与 SOL 依然是最主要的底层资产配置,体现出用户对主流公链资产长期价值与生态参与度的认可。值得关注的是, xBTC 成为今年增长最快的 DeFi 投资品之一 ,并跻身用户投入最多的 Top10 资产。这一变化表明,用户正通过链上化的 BTC 资产参与 DeFi,在保留 BTC 价值敞口的同时,获取额外收益机会,反映出“比特币 DeFi 化”趋势的加速。

此外,SUI、sAVAX 等新兴或再质押资产进入 Top10,也显示用户在核心资产配置之外,开始尝试具备阶段性增长潜力的资产,以提升整体收益弹性。

从参与行为来看,“在投人数”这一指标呈现出与资金规模不同的侧重点。当前由于门槛相对较低、逻辑清晰且使用频率高等特征,借贷依然是用户参与 DeFi 的主要入口。在借贷类协议中,NAVI Protocol、Aave V3、Compound V3 位列在投人数 Top3,这一分布结果反映出用户更倾向于通过成熟或原生借贷协议进入链上金融活动,即便单个用户投入规模有限,但凭借更广泛的参与基础,形成了可观的整体活跃度。

在流动性类协议方面,Momentum、Uniswap V3、Hyperion 成为在投人数最多的 Top3。与借贷协议相比,流动性协议更强调交易参与与手续费收益,吸引了大量中小规模用户。这也进一步说明,人数维度更多反映参与广度,而金额维度则体现资金深度,二者共同构成 DeFi 使用结构的完整画像。

DeFi 投资依旧 青睐以太坊等主流 公链

在 OKX钱包DeFi 赚币生态中,用户倾向于将资本配置到 TVL 高、流动性深、收益稳健的公链 ,以实现高效赚币和降低滑点风险。从用户投入 DeFi 最多的 Top10 公链来看, Ethereum 仍位居首位 ,继续承担核心资产沉淀与高价值 DeFi 活动的主阵地角色。其在 TVL、流动性深度及协议成熟度上的优势,使其成为大资金进行借贷、质押与稳健策略配置的首选网络。

与此同时,AVAX、SUI、SOL 等高性能或新兴公链排名靠前,反映出用户在追求收益与执行效率时,愿意将部分资金配置至成本更低、激励更强的链上环境。BSC、Base、Arbitrum 则在用户规模与交易频次上具备优势,更多承担流量承接与策略执行功能,在热点事件或生态活动推动下形成阶段性活跃。此外,PLASMA、APTOS、KATANA 等新兴网络进入 Top10,显示用户正在逐步尝试更多差异化生态,为未来增长预留配置空间。整体来看,用户的 DeFi 投入并未集中于单一公链,而是围绕安全性、性能与激励机制形成多链并行的配置结构。

综合协议、资产与公链三个维度可以看到,DeFi 行为正从早期的单点投机,演进为更具体系化的资产与策略配置:在协议层面,资金向成熟头部集中;在资产层面,稳定币打底、BTC 与主流公链资产增强收益;在公链层面,多链分工、协同运作。DeFi 正逐步从“机会驱动型市场”走向“结构化资产管理场景”,用户对长期可持续性与风险可控性的关注持续提升。

OKX Boost 发放奖金超 4000 万美 元

OKX Boost 自今年9月上线,截至12月底已完成37期X Launch,累计发放奖金超过 4300 万美 元 ,同时举办22场交易赛,奖金总额 $5.22M。其中, X Launch项目单分平均收益超520美 元 ,用户人均总收益近1200美 元 ,用户人均每期收益超28美 元 。

得益于X Launch的分数计算机制, 小分数用户(1-2分)通常获得的收益率高于高分用户(7-8分),使 普通交易用户 也能实现较高回报。 相比传统的先到先得模式,X Launch允许所有符合交易量和持仓门槛的用户公平参与奖励。同时,严格的风控措施保障了奖励发放的公正性,对真实用户更加友好。

OKX Boost是OKX Wallet推出的一款产品,简单来说,它就是一个让用户优先参与链上新项目、同时让项目方能获得真实用户关注和曝光的平台。它把不同活动形式整合起来,包括X Launch、Giveaway和交易赛三种模式,让用户既能赚奖励,也能体验新项目。系统会根据用户的交易量和持仓来决定是否有资格领取奖励,所有奖金通过去中心化合约自动发放,资金流动和奖励发放都公开可查,保证公平、安全。 此外,OKX交易所内置 DEX 功能及OKX DEX聚合器也已支持OKX Boost,用户更新APP至6.149版本即可参与,增加瓜分奖励的机会。

结语: 用户行为趋于理性与务实

2025年的链上数据表明,小资金更偏向参与短期热点和新项目,通过OKX Boost的 X Launch、交易赛或短期套利获取收益;大资金则集中在成熟、流动性充足的借贷与质押类协议,并在高活跃链之间调配资金,实现稳健回报。高频MEME用户与巨鲸的操作轨迹清楚反映了年度链上资金偏好和实际行为模式,显示出策略差异和市场参与规律。

链上资金流动和交易行为显示,稳定币交易仍占主导,主流公链资产和借贷质押协议是收益集中区,用户在短期机会和长期稳健布局之间寻求平衡。小额用户注重公平参与和高收益率,大额资金关注流动性与套利效率,而DeFi赚币、跨链交易和MEME玩法则体现了可持续性收益的可能性。

总体来看,2025年的用户链上行为呈现理性与务实特征,资金更多流向成熟、稳定的协议和链上机会,真正赚到收益的用户往往结合认知差,兼顾头部协议稳健布局与短期机会捕捉。这些模式并非完全不可复制,而是依赖对生态逻辑和资金流动规律的理解。