原创 | Odaily 星球日报( @OdailyChina )

作者 | 叮当( @XiaMiPP )

过去 48 小时,加密市场再次用一种近乎戏剧化的方式提醒所有人:在这里,“暴跌”与“牛回”永远只隔着一个交易日的距离。BTC 强势反弹至 9.3 万美元附近,24 小时涨幅接近 7%;ETH 重回 3000 美元上方;SOL 也重新触及 140 美元。

美股开盘后,加密板块同样出现 普涨 态势。ETH 财库公司 BitMine 股价 24 小时涨幅达到 11.6%,BTC 最大企业持有者 Strategy 股价 24 小时涨幅达到 6.2%。

衍生品方面,过去 24 小时全网爆仓总金额达 4.30 亿美元,其中多单爆仓 7 千万美元,空单爆仓 3.6 亿美元,主爆空单,最大单笔爆仓单发生在 Bybit - BTCUSD ,其仓位价值 1300 万美元。

市场情绪方面,根据 Alternative.me 数据,今天加密货币恐慌与贪婪指数回升至 28,虽然仍处于「恐慌」区间,但相比昨天的 23(极度恐慌),情绪已明显好转,市场正出现一丝回暖迹象。

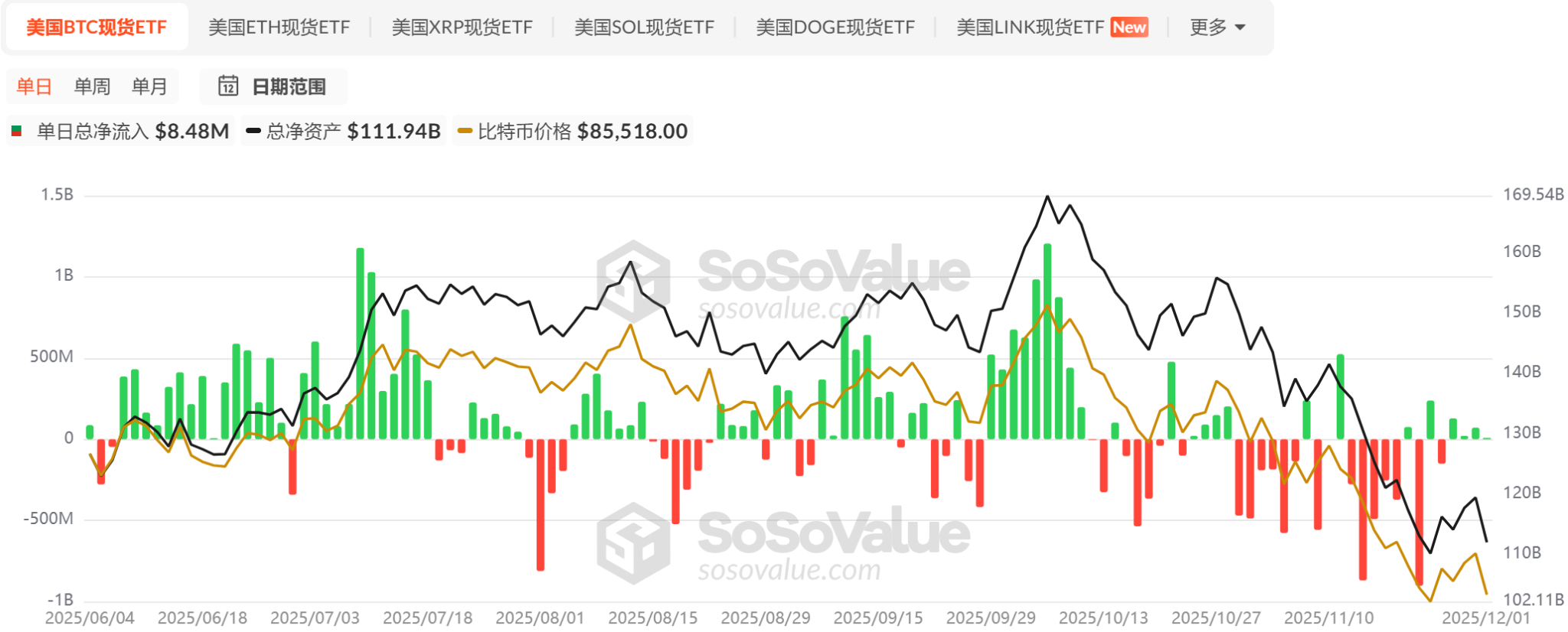

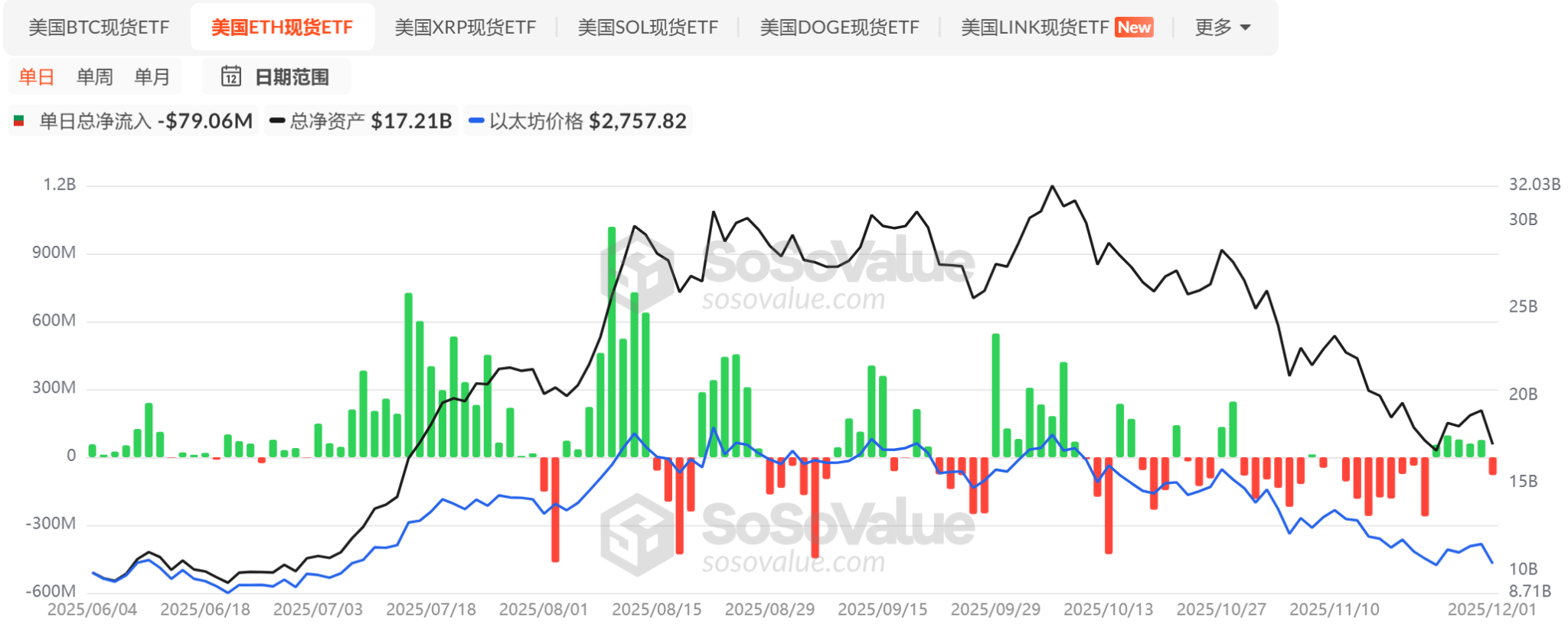

资金流入情况,据 sosovalue.com 数据,BTC 现货 ETF 在连续四周猛烈流出后,终于迎来连续四个交易日的小幅回流;ETH 现货 ETF 则在五连入之后转为净流出 7900 万美元。整体来看, 目前资金流入动能还是比较微弱。

与此同时,山寨资产 ETF 在政策红利推动下加速过审,XRP、SOL、LTC、DOGE 等 ETF 密集上市,详情阅读《 山寨币 ETF 迎来批量上市潮,首批项目市场表现如何? 》。其中,XRP ETF 虽晚于 SOL ETF,但是表现反而更亮眼。其当前总净流入已达 8.24 亿美元,超越 SOL ETF,短期内成为山寨资产的“机构代表作”。

表面上看,此次加密市场的暴涨似乎缺乏重大直接利好,但事实上,水面之下的力量正同步积聚──从利率预期到流动性转折,再到机构配置逻辑的重构,每一项都足以左右市场方向。

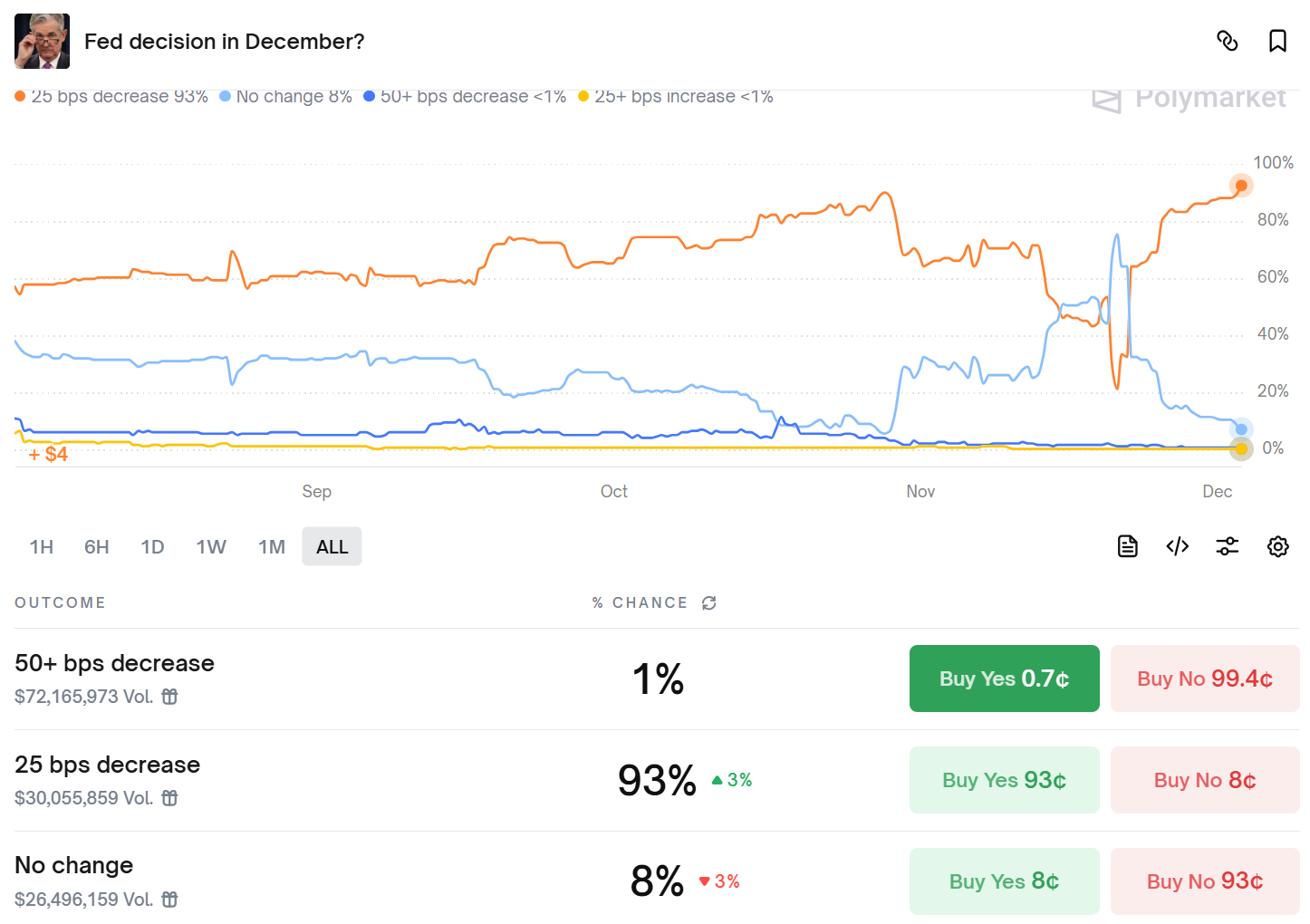

预测逆转:12 月降息基本已成定局

高盛固定收益、外汇及大宗商品(FICC)部门分析师认为,美联储在即将到来的 12 月会议上降息已基本成为定局。美国银行全球研究部同样表示,鉴于劳动力市场状况疲软及政策制定者近期暗示将提前降息的言论,现 预计美联储将在 12 月会议上降息 25 个基点 。而该行此前预期美联储在 12 月会议上将维持利率不变。与此同时,该行目前 预测 2026 年 6 月和 7 月还将分别进行 25 个基点的降息 ,最终利率将降至 3.00%-3.25%区间。

Polymarket 数据显示,美联储下周降息 25 个基点的概率已经升至 93%,该预测池总交易量达到 3 亿美元。

流动性转向:QT 终结与 135 亿美元注资

更关键的信号来自美联储资产负债表操作维度。QT(量化紧缩)已于 12 月 1 日正式结束,此前 QT 从系统回收了超过 2.4 万亿美元流动性,使得美联储资产负债表稳定在 6.57 万亿美元附近。

更值得注意的是,同一天美联储通过隔夜回购工具向市场注入了 135 亿 美元流动性,这是自疫情以来第二大的单日注资规模,旨在缓解银行短期资金需求压力。不过,这也并非量化宽松(QE),而是临时性流动性支持。

鲍威尔继任者:圣诞节前的政治变量

除了流动性和利率,影响市场情绪的另一根线索来自政治。随着鲍威尔任期将于明年 5 月结束,寻找下一任美联储主席的工作已全面展开,目前有五位候选人角逐这个可能是美国经济中最重要的职位。入围者包括美联储理事 Christopher Waller 、Michelle Bowman、前美联储理事 Kevin Warsh 、贝莱德的 Rick Rieder 以及美国白宫国家经济委员会主任哈塞特。负责监督遴选程序的美国财政部长贝森特上周表示, 特朗普可能在圣诞节假期前宣布提名人选。

知情人士表示,特朗普信任哈塞特,认为他在推动央行更积极降息的意愿上与自己一致。哈塞特已表示如果被邀请将接受这一职位。

资管巨头松动:加密 ETF 正式进入“主流财富管理”

过去几年,Vanguard、Merrill Lynch 等传统巨头对加密 ETF 始终保持距离——不是因为不理解,而是因为“不愿冒险”。但本周,随着 Vanguard 与 Merrill 宣布扩大客户对加密 ETF 的访问权限、Charles Schwab 计划 2026 年上半年开放比特币交易,这一格局终于开始松动。

重要的是,传统机构的风格始终是“宁愿错过,不愿踩雷”。它们的松口不是短期交易信号,而是长期战略性转向。如果上述机构仅仅分配 0.25% 资金至 BTC,也意味着未来 12–24 个月内将出现约 750 亿美元 的结构性增量买盘。再加上货币条件的放宽,2026 年有望实现强劲增长。

而且美国最大金融机构之一的美国银行已允许财富顾问自 2025 年 1 月起向客户 推荐配置 1%–4% 的加密资产 ,首批推荐对象包括 IBIT、FBTC、BITB 和 BTC ——这意味着 BTC 正式进入美国传统财富管理的“标配选项”列表。此举使美国银行与贝莱德和摩根士丹利 等主要机构的财富管理平台保持一致。对于迟迟未动作的 Wells Fargo 与 Goldman Sachs 而言,行业压力正在快速累积。

结语

此次行情的反弹并非来自单一利好,而更像是多条宏观线索在同一时间点的共振:降息预期明确、流动性回流、政治变量临近、资管巨头松动。而更重要的是,加密资产正在从“被允许交易”走向“被认可配置”,这将使得加密资产迈向更具持续性的资金推动周期。