Circle 收購 Axelar 開發團隊卻不接手代幣,引發社群憤怒。從 Vertex、Padre 到 Tensor,「要團隊、要技術、不要代幣」成趨勢,散戶權益遭邊緣化,凸顯加密貨幣代幣權益的尷尬定位。

(前情提要:

Circle 發佈 Q3 財報:營收暴增 66%、淨利翻倍至 2.14 億美元,USDC 市值突破 737 億美元

)

(背景補充:

Circle 合作 Aleo 推出隱私穩定幣「USDCx」,交易紀錄、錢包地址全都不可見

)

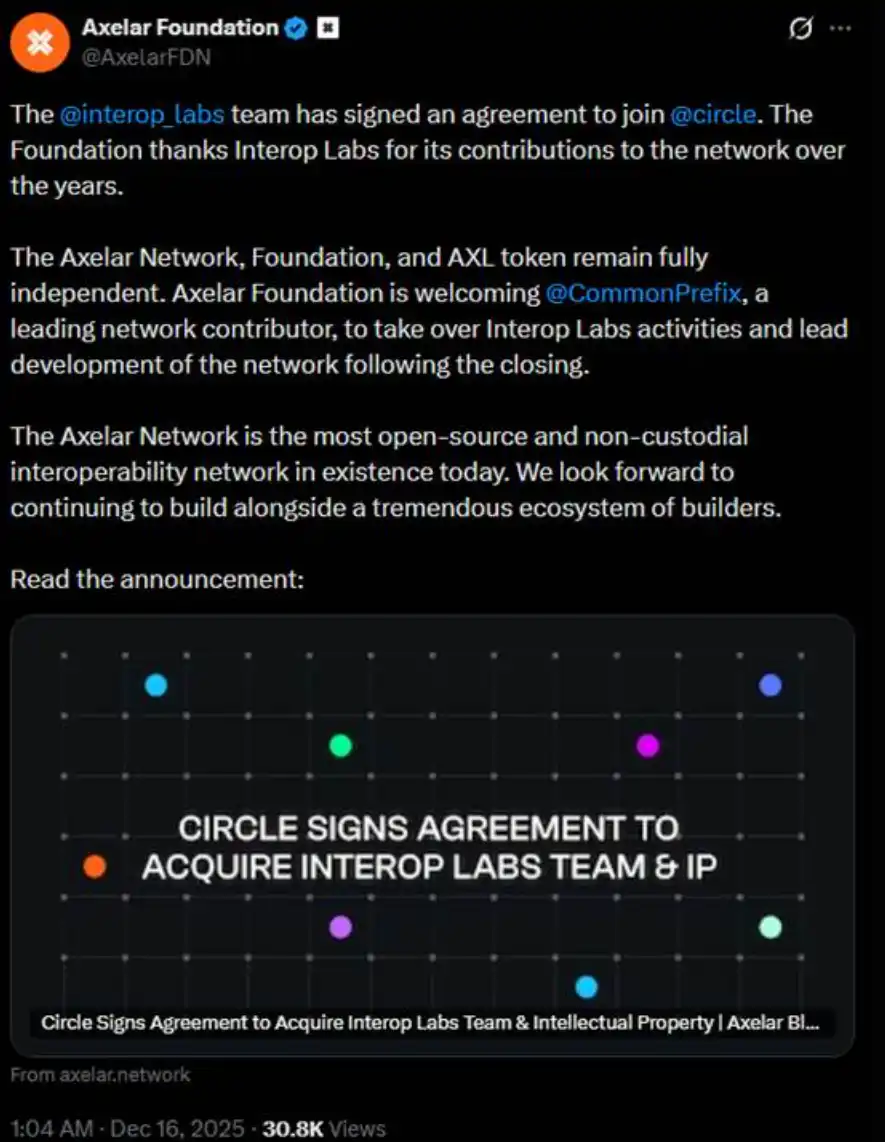

本 週稍早,Interop Labs 團隊(Axelar Network 的初始開發者)宣布被 Circle 收購,以加速其多鏈基礎設施 Arc 與 CCTP 的發展。

按理來說,得到收購是一件好事。但 Interop Labs 團隊在同條推文中進一步的詳細說明,卻引起了軒然大波。他們表示,Axelar 網路、基金會及 AXL 代幣將繼續獨立運作,其開發工作將由 CommonPrefix 接手。

也就是說,此次交易的核心在於「團隊併入 Circle」,以推動 USDC 在隱私計算與合規支付領域的應用,而非對 Axelar 網路或其代幣體系的整體收購。團隊和技術,我 Circle 買走了。你原來的項目,我 Circle 是不管的。

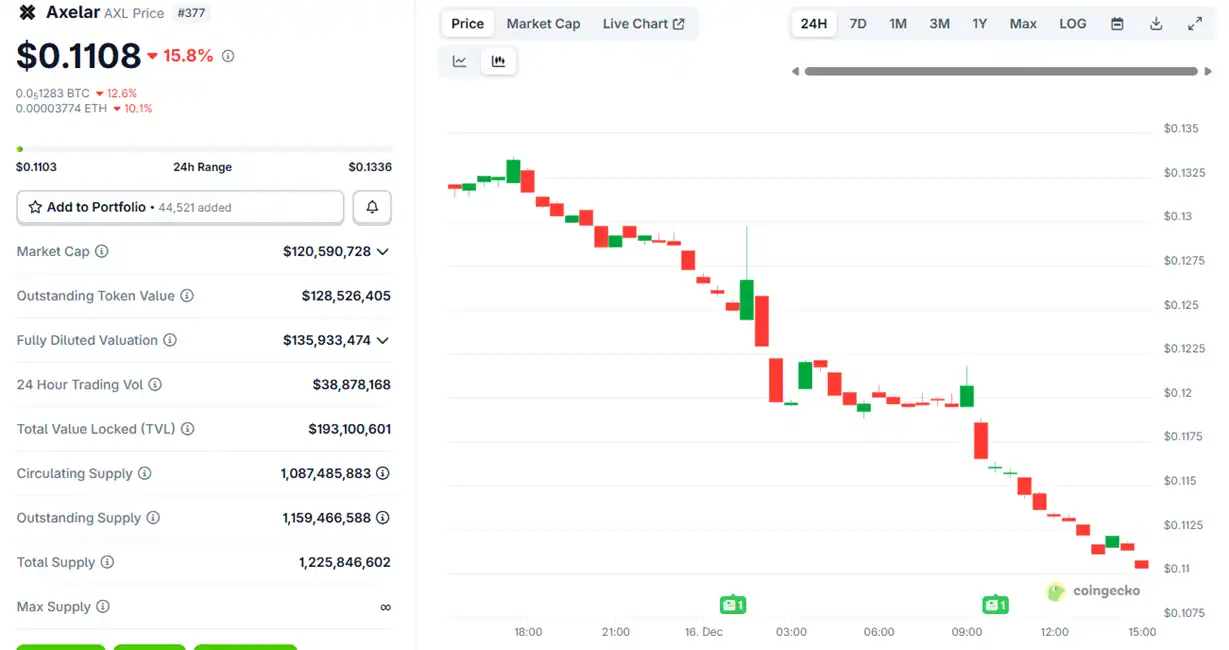

收購消息公布後,Axelar 代幣 $AXL 的價格先是小幅衝高然後開始下跌,目前已跌去約 15%。

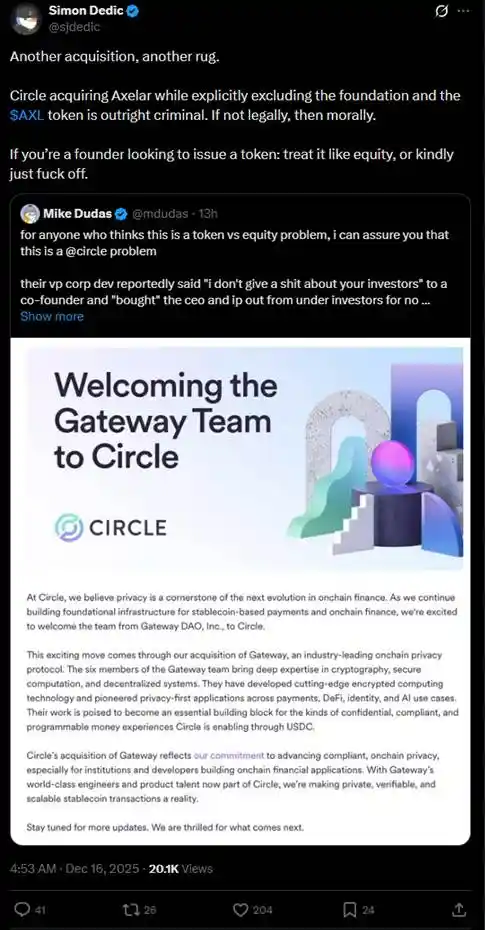

這一安排迅速在社群引發關於「token vs equity」的激烈討論。多位投資者質疑,Circle 通過併購團隊與智慧財產權的方式,實質性地獲取了核心資產,卻繞開了 AXL 代幣持有者的權益。

「如果你是創始人,想要發行代幣,要么像對待股權一樣對待它,要么就滾蛋。」

過去的一年,類似的「要團隊、要技術、不要代幣」案例在幣圈屢次發生,對散戶投資者造成了嚴重的傷害。

7 月,Kraken 旗下 Layer 2 網路 Ink 的基金會收購了基於 Arbitrum 的去中心化交易平台 Vertex Protocol,接收其工程團隊及其交易技術架構,包括同步訂單簿、永續合約引擎和貨幣市場代碼。收購後,Vertex 關閉其在 9 個 EVM 鏈上的服務,同時代幣 $VRTX 遭到廢棄。消息公布後,$VRTX 當天即下跌超 75%,隨後逐漸「歸零」(目前市值僅為 7.3 萬美元)。

不過,$VRTX 的持有者至少還有那麼一絲絲安慰,因為 Ink TGE 時他們還會收到 1% 的空投(快照已結束)。接下來,還有更糟糕的,直接作廢並且不給任何補償的。

10 月,pump.fun 宣布收購交易終端 Padre。而在收購 Padre 的消息宣布時,pump.fun 同時也宣布 Padre 代幣將不再在該平台上使用,並且直接表示,對該代幣沒有未來計畫。由於代幣作廢的聲明在線程的最後一條回覆中,代幣瞬時翻倍後又急劇下跌,目前 $PADRE 僅剩 10 萬美元市值。

11 月,Coinbase 宣布收購 Tensor Labs 構建的 Solana 交易終端 Vector.fun。Coinbase 整合 Vector 的技術到其 DEX 基礎設施中,但不涉及 Tensor NFT 市場本身或 $TNSR 的幣權,Tensor Labs 團隊部分轉向 Coinbase 或其他項目。

$TNSR 的走勢是幾個例子中比較平穩的,屬於衝高回落,目前價格算是回到了作為一個 NFT 市場代幣應有的水平,而且仍然高於收購消息前的低點。

在 Web2 中,小公司被大企業以「要團隊、要技術智慧財產權、但不要股權」的方式收購是合法的,這種情況被稱為「acquihire」。特別是在科技行業,「acquihire」讓大企業可以通過這種方式快速整合優秀團隊和技術,避免從零招聘或內部開發的漫長過程,從而加速產品開發、進入新市場或提升競爭力。雖然對小股東不利,但刺激了整體的經濟增長和科技創新。

儘管如此,「acquihire」也必須滿足「以公司最佳利益行事」之原則。幣圈的這些例子之所以讓社群感到如此憤怒,正是因為作為持幣人的「小股東」們,完全不認同幣圈的項目方們是「以公司最佳利益行事」,為了項目更好地發展而被收購。項目方們往往在項目本身能賺大錢時做著登陸美股的美夢,又在一切剛剛起步或日暮途窮時發幣賺錢(最典型的例子當屬 OpenSea)。當這些項目方從代幣上賺到錢後,他們轉頭就為自己找下家,過去的項目只留在了他們的履歷之中。

那麼,幣圈的散戶投資者只能一直打碎了牙往肚子裡嚥嗎?也正是在前天,曾經的 Aave Labs 首席技術長 Ernesto 發布了名為「$AAVE Alignment Phase 1: Ownership」的治理提案,在幣圈打出了捍衛代幣權益的一槍。

該提案主張由 Aave DAO 和 Aave 代幣持有人明確掌握協議 IP、品牌、股權及收入等核心權益。Aave 服務提供方代表 Marc Zeller 等人公開背書該提案,稱其為「Aave 治理史上最具影響力的提案之一」。

Ernesto 在提案中提到,「由於過去發生的一些事情,先前的一些帖子和評論對 Aave Labs 抱有強烈的敵意,但這份提案力求保持中立。該提案並非暗示 Aave Labs 不應成為 DAO 的貢獻者,或缺乏貢獻的合法性或能力,但決定應該由 Aave DAO 來作出。」

根據加密 KOL @cmdefi 的解讀,本次衝突的起因在於 Aave Labs 將前端整合的 ParaSwap 替換為 CoW Swap,之後產生的費用流向了 Aave Labs 的私人地址。相應的,Aave DAO 支持者認為這是一種掠奪,因為有 AAVE 治理代幣的存在,一切利益應該優先流向 AAVE 持有人,或者留在國庫由 DAO 投票決定。另外此前,ParaSwap 的收入會持續流入 DAO,新的 CoW Swap 整合改變了這一狀態,更加讓 DAO 認為這是一場掠奪。

這非常直接地體現了一種類似於「股東會與管理層」的矛盾,也再次凸顯了代幣權益在加密產業中的尷尬定位。在產業早期,許多項目以代幣的「價值捕獲」(如通過質押獲得獎勵或乾脆直接分享收益)進行宣傳。但從 2020 年起,SEC 的執法行動(如對 Ripple、Telegram 的起訴)迫使產業轉向「效用代幣」或「治理代幣」,這些代幣強調使用權益而非經濟權益。結果是,代幣持有者往往無法直接分享項目紅利——項目收入可能流向團隊或 VC 持有的股權,而代幣持有者卻像白白用愛發電的小股東。

像本文上述的幾個例子那樣,項目方往往出售團隊、技術資源或股權給 VC 或大企業,同時又將代幣出售給散戶,最終的結果是資源和股權持有者優先獲利,代幣持有者則被邊緣化甚至一無所獲。因為,代幣不具備法律意義上的投資者權利。

為了規避「代幣不可以是證券」這種監管,代幣被設計得越來越「無用」。因為規避了監管,散戶投資者又陷入了極為被動、缺乏保護的境地。今年以來發生的種種案例,已經從某種意義上提醒我們,目前幣圈「敘事失靈」的問題,可能並不是大家真的不再相信敘事了 — 敘事仍然很好,利潤仍然不錯,但當我們購買代幣的時候,我們所能期待的究竟是什麼?

?相關報導?

摩根大通:USDC 穩定幣鏈上活動超越 USDT,Circle 憑監管優勢成機構首選

Circle上線Arc鏈測試網:貝萊德、Visa、Coinbase、Anthropic..上百家巨頭參與公開測試

Fireblocks 合作 Circle:提供穩定幣網路機構級託管,接上可編程金流